לאחר שמילאנו עבור כל סוג הכנסה (גנרי/פסיבי) את חלק 1 של טופס 1116 שקשור להכנסות מחוץ לארה"ב ואת חלק 2 שנוגע למסים ששולמו מחוץ לארה"ב. נלמד היום למלא את חלק 3 של הטופס הנוגע לחישוב הזיכוי עצמו בהתבסס על הנתונים מחלקים 1 ו-2.

כמו כן, נמלא את חלק 4 שכאמור מהווה סיכום לכל טפסי 1116 שמילאנו.

מי שטרם הספיק ניתן לקרוא את הפוסט הראשון שנוגע לזיכוי מס זר כאן.

הפוסט השני של זיכוי מס זר נמצא כאן.

זיכוי מס זר מתגלה לאט לאט להיות נושא מאוד נרחב, והפך להיות מעין מיני סדרה בפני עצמה. יהיו לפחות עוד שתי פוסטים בנושא מעבר לפוסט הזה (סה"כ חמישה).

טופס 1116 – חלק 3

שורה 9

מעתיקים את הסכום משורה 8 בעמוד הקודם של הטופס. זהו סך המסים הזרים ששילמתם עבור סוג ההכנסה הרלוונטי (התיבה שסימנתם לפני חלק 1 של הטופס).

שורה 10 – העברת מסים משנים אחרות

יש להזין מסים עודפים שלא ניצלתם מהעשר השנים האחרונות בתנאי שחסר לכם זיכוי מס לשנה הזאת. אם גם השנה יש לכם עודף אין צורך להעביר מסים.

ניתן להשתמש בזיכוי מס עודף בשנה הקודמת לשנה בה נוצר העודף או להעביר קדימה עד 10 שנים. את העודף יש לשייך לפי הקטגוריה השונה. לא ניתן לנצל עודף מקטגוריה פסיבית משנים קודמות על הכנסה גנרית.

חייבים להשתמש בעודף בשנה הכי מוקדמת שיש בה צורך. אם עברו 10 שנים מאז שהעודף נוצר, העודף נעלם לתמיד.

אם אתם משתמשים בעודף כדי לשלם מסים של שנה קודמת, יש להגיש דוח מתוקן לשנה הקודמת (בטופס 1040X). לדוגמא, ב-2015 יש לי עודף של $2000, ונניח שהיה מצב לא סביר שב-2014 היה לי חוב ל-IRS של $1000. אז מתוך ה-$2000 עודף אני אגיש תיקון לדוח של 2014 בו אני מנצל $1000 כדי לכסות את החוב (בפועל אקבל החזר כי כבר שילמתי את ה-$1000 ל-IRS). את ה-$1000 הנותרים אוכל להעביר עד 10 שנים קדימה.

ישנם חוקים מיוחדים למסים עודפים שנוצרו לפני שנת 2007. למי שזה רלוונטי שיסתכל כאן.

הגבלות. ישנה אופציה לא מקובלת במיוחד לקחת את המס הזר כניכוי להכנסה במקום כזיכוי למס. זו אופציה לא מועדפת כי ניכוי בדרך כלל חוסכת לנו מסים לפי אחוז המס השולי, בעוד זיכוי מוריד לנו ישירות מחבות המס אחד לאחד. כל שנה ניתן לבחור אם לקחת ניכוי או זיכוי.

לא ניתן להעביר זיכוי מס לשנה בה לקחתם ניכוי במקום זיכוי.

שורה 11

סוכמים את הערכים בשורות 9 ו-10. זהו בעצם סך המסים הזרים שעומדים לרשותכם השנה לקטגוריה זו.

שורה 12 – הפחתה של המסים הזרים

ייתכן שתאלצו להפחית את כמות המס הזר העומד לרשותכם בגלל מספר סיבות.

הסיבה העיקרית שרלוונטית לישראלים הוא השימוש בהחרגת הכנסה מעבודה באמצעות טופס 2555 או 2555EZ.

יש להפחית את המס הזר ששולם על הכנסה זרה שהוחרגה בטופס 2555 או 2555EZ. אם רק חלק מההכנסה הוחרגה, יש לחשב את כמות המס הקשורה להכנסה זו. לצורך העניין, יש להכפיל את סך המסים הזרים (בקטגוריה) בשבר הבא:

* מונה השבר: הכנסה זרה שהוחרגה בניכוי הוצאות שקשורות להכנסה שהוחרגה (רק במידה ואתם עושים ניכוי מפורט ולא ניכוי סטנדרטי).

* מכנה השבר: כל ההכנסה הזרה שלכם בניכוי הוצאות שקשורות להכנסה הזרה. עם זאת, במידה והממשלה הזרה (ישראל) גובה מסים גם על ההכנסה הזרה וגם על הכנסה נוספת (שתי דוגמאות שיכולות להיות הן 1. הכנסה מעבודה בארה"ב בזמן שאתם עדיין תושבי ישראל 2. הכנסה שלא ממוסה בארה"ב), ולא ניתן להפריד את המסים על ההכנסה האחרת, אזי המונה של השבר יהיה כל ההכנסה שנתונה למס הזר (בניכוי הוצאות אם רלוונטי).

ניתן לראות דוגמה לחישוב השבר בפוסט 2 של זיכוי מס זר.

שורה 13 – מסים בהם המס הזר עולה על המס המקסימלי בארה"ב

יש לבצע התאמה של המסים הזרים ששולמו על הכנסה פסיבית שלפי החוקים יש להתייחס אליה כהכנסה גנרית בגלל שהמס הזר עליו גבוה מהמס המקסימלי שניתן לשלם עליו בארה"ב (השתיים שאני יכול לחשוב עליהם הם דיבידנדים מועדפים ורווחי הון ארוכי טווח אשר ממוסים בישראל ב-25% והמס המקסימלי עליהם בארה"ב הוא 20%).

בטופס 1116 של הקטגוריה הפסיבית יש לרשום בשורה 13 את המס הזר ששולם על הכנסה זו כמספר שלילי (כלומר בתוך סוגריים). בטופס 1116 של הקטגרויה הגנרית, יש לרשום את אותו מספר בשורה 13 כמספר חיובי.

דוגמא:

היו לי הכנסות של דיבידנדים מועדפים בסך $1000, ושילמתי עליהם $250 מס בישראל.בטופס 1116 של הקטגוריה הפסיבית ארשום (250) בשורה 13.

בטופס 1116 של הקטגוריה הגנרית ארשום 250 בשורה 13.

שורה 14

יש לסכום את שורות 11, 12, ו-13. אלו סך המסים לרשותכם לשנה זו בקטגוריה הרלוונטית. בעת הסכימה יש לזכור ששורה 12 הנמצא בסוגריים – כלומר יש להכניס אותו לסכום כמספר שלילי (או להחסיר אותו).

שורה 15

יש להעתיק לכאן את הערך משורה 7. זהו ההכנסה (או הפסד) ממקורות זרים (לפני התאמות) עבור הקטגוריה הרלוונטית. אם הערך בשורה 15 הוא -0- או הפסד, לא תוכלו לקחת זיכוי מס זר לקטגוריה זו. עם זאת, יש להמשיך במילוי הטופס גם במקרה זה.

שורה 16 – התאמות להכנסה משורה 15

יש להגדיל או להקטין את הסכום משורה 15 באמצעות ההתאמות הבאות. יש לבצע את ההתאמות לפי הסדר שהם מופיעים. במידה ויש יותר מהתאמה אחת, יש לרשום בשורה 16 את סך ההתאמות, ולצרף דף המפרט את החישובים.

ההתאמות הינן:

1. הקצאה של הפסדים זרים. אם יש לכם הפסד בשורה 15 באחד מטפסי 1116 שלכם, ויש לכם הכנסה בשורה 15 של טופס 1116 אחר (אחד או יותר), יש להקטין את ההכנסה הזרה בחלק יחסי של ההפסד לפני שמשתמשים בהפסד הזר כדי להקטין הכנסה אמרקאית.

אם ההפסד מקטין הכנסה זרה, אתם יוצרים, או מגדילים את היתרה של, "חשבון הפסד מוגבל" לקטגוריה של ההפסד, ובשנים הבאות תצטרכו לסווג מחדש הכנסה שקיבלתם בקטגוריה זו (ראו את התאמה 4 בהמשך). במצבים בהם ההפסד המוקצה עולה על ההכנסה בקטגוריות האחרות, היתרה מתקזז אל מול הכנסה אמריקאית, ואתם יוצרים, או מגדילים את היתרה ב- "חשבון הפסד כולל", ובשנים הבאות תצטרכו לבצע התאמות מסוימות (כמוסבר בהתאמה 3 בהמשך).

דוגמא:

ב-2015, מילאתם 2 טפסי 1116. בקטגוריה הגנרית היה הפסד של $2000 בשורה 15, ובקטגוריה הפסיבית היה הכנסה של $4000 בשורה 15. כל ה-$2000 מקזזים את ההכנסה של $4000.בטופס 1116 הגנרי תרשמו ($2000) בשורה 16 ותרשמו $2000 בשורה 17.

במצב זה כל ה-$2000 הוקצו לקיזוז מקורות זרים, ולא נעשה קיזוז להכנסה אמריקאית.

אם בשנה מאוחרת יותר תקבלו הכנסה גנרית, תצטרכו לסווג חלק מההכנסה הזו כהכנסה פסיבית (כדי "לפצות" את ה-IRS על החלפת הקטגוריות בשנה זו). הסבר כיצד זה מבוצע ודוגמא בהתאמה 4 בהמשך.

2. הקצאה של הפסדים אמריקאיים. ההפסד היחיד שאני יכול לחשוב עליו שיהיה לתושב ישראל ממקורות אמריקאיים, זה אם יש לכם דירה להשקעה בארה"ב. כבר דיברנו על זה קודם, שרווחי הון/הפסדי הון מיוחסים למקום התושבות, כלומר שעבור תושב ישראל, גם הפסד הון ממניה אמריקאית בברוקר אמריקאי, יחשב כאילו הופק בישראל.

יש להקצות את ההפסד ממקורות אמריקאיים באופן יחסי לכל הקטגוריות השונות. כלומר ההתאמה היא ההפסד ממקורות אמריקאיים כפול ההכנסה הזרה בכל קטגוריה לחלק לסך ההכנסה הזרה.

3. הקצאה מחדש של "חשבון הפסד כולל" משנים קודמות. אם היה לכם הפסד זר בשנה שעברה אשר הפחיתה הכנסה ממקורות אמריקאיים (מה שנקרא לעיל "חשבון הפסד כולל"), חלק מהכנסתכם הזרה (באותה קטגוריה שהייתה ההפסד) מוקצית מחדש כהכנסה אמריקאית בשנים הבאות.

החלק מהכנסתכם הזרה שעוברת הקצאה מחדש הוא הנמוך מבין הבאים:

- הנמוך מבין:

- ההכנסה הזרה בשנה הנוכחית בקטגוריה שהייתה ההפסד

- היתרה ב"חשבון הפסד כולל" לקטגוריה הזאת

- 50% (או יותר, אם תבחרו) של כלל הכנסתכם הזרה לשנה הנוכחית

אם הסכום שעובר הקצאה מחדש היא בגלל שסעיף 1 היה נמוך יותר, לוקחים פשוט את הסכום שחושב בסעיף 1 לכל קטגוריה. אם סעיף 2 היה נמוך יותר, אז לכל קטגוריה לוקחים את החלק היחסי לפי החישוב של חלק 1. כלומר מחשבים את סעיף 1 לכל קטגוריה ומכפילים את הערך בסעיף 2 בערך של סעיף 1 לכל קטגוריה לחלק לסכום של סעיף 1 לכל הקטגוריות.

יש לרשום בסוגריים בסעיף 16 של טופס 1116 לאותה קטגוריה את הערך שחושב. יש לצרף דף עם חישובים. בנוסף, יש לצרף מסמך שמציין כמה (אם בכלל) נשאר ב"חשבון הפסד כולל" בכל קטגוריה.

4. הקצאה מחדש של "חשבון הפסד מוגבל" משנים קודמות. אם בשנים קודמות, קיזזתם הכנסה זרה בקטגוריה הנוכחית, באמצעות הפסדים מקטגוריה אחרת, עליכם להקצות מחדש חלק מההכנסה בקטגוריה הנוכחית כהכנסה בקטגוריה של ההפסד בשנים קודמות. אם יש יותר מקטגוריה אחת שאמורה "לקבל" הכנסה מהקטגוריה הנוכחית יש לחשב את ההקצאה מחדש באופן יחסי. את ההקצאה מבצעים באמצעות:

- הגדלת ההכנסה שמדווחת בשורה 15 עבור הקטגוריה ש"מקבלת" הכנסה ע"י הזנת ערך ההגדלה בשורה 16

- הקטנת ההכנסה שמדווחת בשורה 15 של הקטגוריה הנוכחית (זאת ש"נותנת") ע"י הזנת ערך ההקטנה בשורה 16 בתוך סוגריים (מציין מספר שלילי)

דוגמא

נמשיך את הדוגמא מהתאמה מספר 1 לעיל. נזכיר שבדוגמא לעיל (שמתייחסת לשנת 2015) הקצנו $2000 פסיביים שיקזזו הפסד בקטגוריה הגנרית.כעת עברה שנה (אנחנו מדווחים על שנת המס 2016) ויש לנו הכנסה של $5000 בקטגוריה הגנרית, ו-$3000 בקטגוריה הפסיבית. בגלל שב-2015 לקחנו הפסד גנרי של $2000 כדי להקטין את ההכנסה הפסיבית, יש לקחת $2000 מההכנסה הגנרית ל-2016 ולהקצות אותה מחדש כהכנסה פסיבית.

בטפסים לשנת 2016: בטופס 1116 של הקטגוריה הפסיבית אנו נרשום $2000 בשורה 16, ובטופס 1116 של הקטגוריה הגנרית אנו נרשום ($2000) בשורה 16 (לזכור – סוגריים מהווה מספר שלילי).

הערה חשובה (!!!) – הקצאה מחדש של הכנסה לא מקצה גם את המס ששולם. כלומר אין שינוי מבחינת המסים ששילמתם בקטגוריות השונות.

5. הקצאה מחדש של "חשבון הפסד אמריקאי". בעיקר רלוונטי למי שיש לו עסק בשטח ארה"ב או נדל"ן בארה"ב. רק במצבים כאלו יכול להיות מצב שיש לכם הפסד אמריקאי. כדי לא להאריך יותר מדי רק אומר שהעיקרון דומה למצבים הקודמים. אם בשנה מסוימת היה לכם הפסד ממקורות אמריקאיים, וקיזזתם באמצעותו הכנסה ממקורות זרים, אז בשנה הבאה יש להקצות מחדש חלק מההכנסה הזרה כהכנסה אמריקאית.

הערה לגבי סעיף 16 – אל תקבלו חום! זה מסובך אבל לא בלתי אפשרי. תקראו כמה פעמים, ותשאלו שאלות בהערות. אל תדאגו, זה לא יקרה ברוב השנים, אלא אם אתם מוכרים מניות לעתים קרובות.

שורה 17

יש לסכום את הערכים משורות 15 ו-16. התוצאה היא הכנסה זרה נטו לקטגוריה זו (הכנסה בניכוי הפסדים והתאמות שבוצעו בשורה 16). אם התוצאה היא -0- או שלילית, אין לכם זיכוי מס זר לקטגוריה הנוכחית בשנה זו. במקרה זה יש לדלג על מילוי שורות 18-22. עם זאת, אם אתם ממלאים מספר טפסי 1116, יש צורך למלא את שורה 20 גם במצב זה.

שורה 18

אם לא היו לכם דיבידנדים מועדפים או רווחי הון ארוכי טווח, יש פשוט להעתיק לכאן את שורה 41 מטופס 1040 (תזכורת: זהו ההכנסה הגולמית פחות הניכוי הסטנדרטי).

אם היו לכם דיבידנדים מועדפים או רווחי הון, אתם אולי צריכים לבצע להם התאמות מסוימות לפני שמחשיבים אותם בשורה 18. ישנו גיליון מיוחד שיש למלא כדי לחשב כמה הכנסה להכניס לשורה 18 (נקרא לו גיליון שורה 18).

אם מילאתם את הגליון לדיבידנדים מועדפים ורווחי הון כדי לחשב את המס שלכם, עליכם למלא את גיליון שורה 18, אם:

- שורה 7 בגיליון לדיבידנדים מועדפים ורווחי הון גדול מאפס, ובנוסף,

- שורה 25 של הגליון לדיבידנדים מועדפים ורווחי הון הוא קטן משורה 26 באותו גליון. ניתן להיעזר במחשבונים שפרסמתי בפוסט על חישוב המס.

החרגה ממילוי גיליון שורה 18

לא תצטרכו לבצע התאמה לשורה 18, אם תעמדו בשתי תנאים:

- שורה 7 של הגיליון לדיבידנדים מועדפים ורווחי הון, לא עולה על:

- $230,450 לזוג המגיש ביחד או אלמן מוכר,

- $115,225 לזוג המגיש בנפרד,

- $189,300 לרווקים,

- $209,850 לראש אב בית.

- סך רווח ההון נטו (רווחי הון בניכוי הפסדי הון) ממקורות זרים, בתוספת של דיבידנדים מועדפים זרים, הוא פחות מ-$20,000.

מי שכן צריך למלא את גיליון שורה 18

אם אתם כן צריכים למלא את גליון שורה 18 כדי לחשב התאמות, אלו ההנחיות:

שורה 1 – מעתיקים לכאן את שורה 41 מטופס 1040, זהו ההכנסה הגולמית פחות הניכוי הסטנדרטי.

(שורות 2 עד 5 רלוונטיים רק לסוחרים במתכות יקרות או למי שמכר דירה להשקעה)

שורה 2 – קשור להכנסות מסחר במתכות יקרות. לא עברנו על זה אבל אם זה רלוונטי אליכם אז מעתיקים את שורה 40 מהגליון לחישוב מס של Schedule D.

שורה 3 – מכפילים את הערך בשורה 2 ב-0.2929

שורה 4 – קשור להכנסות ממכירת דירה להשקעה. לא עברנו על זה אבל אם זה רלוונטי אליכם אז מעתיקים את שורה 37 מהגליון לחישוב מס של Schedule D.

שורה 5 – מכפילים את הערך משורה 4 ב-0.3687

שורה 6 – יש להעתיק את הערך משורה 22 של הגיליון לדיבידנדים מועדפים ורווחי הון.

שורה 7 – מכפילים את הערך משורה 6 ב-0.4949

שורה 8 – יש להעתיק את הערך משורה 19 של הגיליון לדיבידנדים מועדפים ורווחי הון.

שורה 9 – מכפילים את הערך משורה 8 ב-0.6212

שורה 10 – יש להעתיק את הערך משורה 11 של הגיליון לדיבידנדים מועדפים ורווחי הון.

שורה 11 – מחברים את הערכים בשורות 3,5,7,9,10.

שורה 12 – מחסירים את הערך בשורה 11 מהערך בשורה 1. את התוצאה רושמים גם בטופס 1116, שורה 18.

שורה 19

מחלקים את הערך משורה 17 בערך משורה 18. אם הערך בשורה 17 גדול מהערך בשורה 18, רושמים "1".

שורה 20

רושמים את הסכום של הערכים משורות 44 ו-46 בטופס 1040 (עבור ישראלים בשורה 46 לא יהיה ערך). בעצם זהו סך המס שאתם "חייבים" ל-IRS לפני הזיכוי.

אם אתם ממלאים את שורה 20 בטופס הנוגע לקטגוריה של פדיון חד-פעמי שהמס עליו חושב בשיטת הממוצעים, יש לפנות להנחיות של טופס 1116 עמוד 23, אך המלצה שלי היא לפנות לרו"ח מוסמך.

כאמור, כאן דיברנו בעיקר על הקטגוריה הגנרית והקטגוריה הפסיבית.

שורה 21

מכפילים את שורה 20 בשורה 19. זהו הזיכוי המקסימלי שתוכלו לקחת לאותה שנה בקטגוריה הנוכחית.

שורה 22

יש לרשום את הערך הקטן מבין שורות 14 (המס הזר לקטגוריה הזו) ושורה 21 (הזיכוי המקסימלי שתוכלו לקחת לקטגוריה זו).

אם הערך בשורה 21 קטן מהערך בשורה 14, יש לכם עודף זיכוי מס זר, ותוכלו להעביר אותו לשנה אחת אחורה או עד 10 שנים קדימה. פרטים בפוסט עתידי.

אם זהו טופס 1116 היחיד שאותו אתם ממלאים, דלגו על שורות 23-27 והכניסו את הערך משורה 22 גם בשורה 28.

טופס 1116 – חלק 4

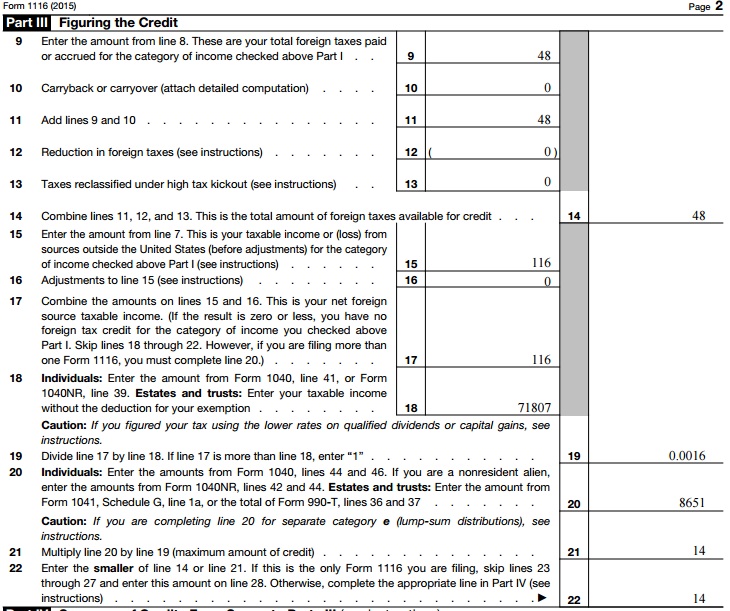

בחלק 4 מסכמים את כל הזיכויים בקטגוריות השונות. יש למלא את חלק 4 רק באחד מן הטפסים אותם מילאתם.

"מילאתי שתי טפסי 1116, איך אדע באיזה טופס למלא את חלק 4?"

שאלה מצוינת.

בוחרים בטופס שהערך בשורה 22 שלו היא הגבוהה ביותר, אלא אם כן זהו קטגוריה e (פדיון חד-פעמי) או קטגוריה c (הכנסה ממדינות הנתונות לסנקציות).

בשורה 23 רושמים את הערך משורה 22 של הטופס של הקטגוריה הפסיבית.

בשורה 24 רושמים את הערך משורה 22 של הטופס של הקטגוריה הגנרית.

בשורה 25 רושמים את הערך משורה 22 של הטופס של הקטגוריה של הכנסה שאמנת מס שינתה את מקור ההכנסה.

בשורה 26 רושמים את הערך משורה 22 של הטופס של הקטגוריה של פדיונות חד-פעמיים (תפנו לרו"ח אם אתם חושדים שזה אתם).

בשורה 27 סוכמים את הערכים משורות 23-26.

בשורה 28 רושמים את הערך הקטן משורות 20 או 27.

אם היו לכם הכנסות ממדינות הנתונות לסנקציות בינלאומיות, אתם כנראה לא תושבים של מדינת ישראל. לכו לבלוג אחר 🙂

בשורה 30 מחסירים את הערך בשורה 29 (רמז: -0-) מהערך בשורה 28. זהו זיכוי המס הזר הכולל. את התוצאה רושמים גם בטופס 1040 שורה 48.

זהו סיימנו.

"באמת סיימנו?"

זה תלוי. אם אתם צריכים למלא את טופס 6251 שקשור לחישוב המס בצורה אלטרנטיבית, תצטרכו למלא גם טפסי זיכוי מס זר לגבי המס האלטרנטיבי. תוכלו למצוא הסברים על מי צריך למלא את טופס 6251 כאן (בעיקר בעלי הכנסות גבוהות, אבל תבדקו בכל מקרה). פרטים על מילוי הטופס עצמו יחכו לפוסט עתידי.

המשך הדוגמא שלי…

חלק 3 לטופס הגנרי:

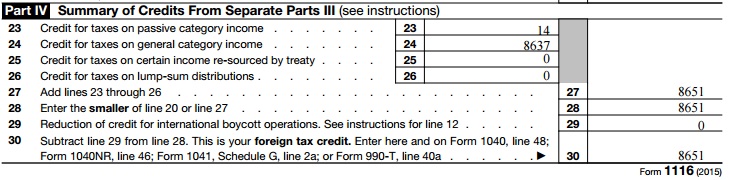

חלק 4 לטופס הגנרי (שימו לב ששורה 22 שלו יותר גדולה משורה 22 של הטופס הפסיבי):

חלק 3 לטופס הפסיבי:

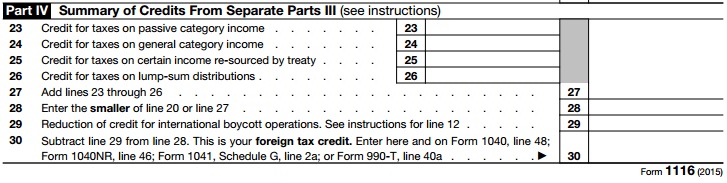

חלק 4 לטופס הפסיבי:

מי ינחש איך הוא נראה?

מישהו?

יפה מאוד! צדקתם! ריק!

סיכום – לעכשיו

אם חלקים 1 ו-2 של טופס 1116, הם מעין דיווח על ההכנסות הזרות והמסים הזרים ששולמו עליהם, אזי חלק 3 הוא חישוב הזיכוי בפועל בהינתן כל הנתונים.

אם אתם חייבים לבצע התאמות, בין אם זה בשורה 12 שקשור להחרגה של הכנסה מעבודה, או בשורה 16 (קשור לקיזוז הפסדים מקטגוריות/מקורות מסוימים עם הכנסות מקטגוריות/מקורות אחרים), או בשורה 18 (בשל דיבידנדים מועדפים זרים, ורווחי הון זרים), תבצעו תיעוד מסודר של החישובים, ותצרפו אותם לטופס. בנוסף תשמרו את החישובים כי ייתכן ותצטרכו אותם שנה הבאה (במקרה של שורה 16).

בפרקים הבאים אדבר על התאמות שיש לבצע לדיבידנדים מועדפים זרים ורווחי/הפסדי הון זרים. בנוסף, אסביר על העברת זיכוי מס עודף לשנים הבאות או שנה אחורה.

איזה מזל שאין לי כלום למלא בשורה 16..

אהבתיאהבתי

זה באמת לא כיף אילו היה לך.

ממליץ לנהל טבלה שבה תרשום עודפים כאלה (אם וכאשר הם נוצרים), כמו גם עודפי מס שתעביר לשנים הבאות (אם וכאשר אכתוב את הפוסט הזה סוף סוף)

אהבתיאהבתי

היי!

תודה רבה רבה על הבלוג המדהים והמושקע! עוד לא סיימתי את הדיווח אך אני בדרך לשם.

שאלה:

בשנת 2015 כל הכנסותיי היו ממעסיקים ישראליים. מכיוון שאני סטודנטית ומכיוון שהמשכורת שלי לא הייתה גבוהה במיוחד, שילמתי סה"כ כל השנה 292 דולר מס הכנסה. כלומר בשורה 30 בטופס 1116 רשום "292". הבעיה היא שבשורה 44 בטופס 1040 רשום "563" כלומר סך המס שאני "אמורה" לשלם לארה"ב הוא 563 (לפי מה שאני מבינה). האם זה אומר ששילמתי פחות מס ממה שאני אמורה לשלם על הכנסותיי בשנת 2015? האם הIRS ידרשו ממני את ההפרש בין 292 ל563?

אם כן, אני יודעת שיש באפשרותי להחריג את ההכנסה, אך אני דואגת שאם אחריג את ההכנסה לא אוכל לקבל החזרי שכר לימוד על שנים 2013-2015. האם יש קשר בין השניים? האם ניתן גם להחריג הכנסה על שנת 2015 וגם לקבל החזר שכר לימוד על שנת 2015?

תודה רבה רבה!!!!

סיון

אהבתיאהבתי

דבר ראשון תודה על ההערכה ואני שמח שאנשים מוצאים ערך בבלוג שלי.

כעיקרון במשכורות נמוכות, כדאי להחריג את השכר ולא לקחת זיכוי מס, משום שהמס בישראל נמוך מארה"ב במשכורות נמוכות ואכן יש להשלים את ההפרש, אלא אם כן מחריגים את שכר העבודה. זה גם הופך את מילוי הטפסים ליותר פשוט.

בקשר להחזר בגין לימודים,

אין שום בעיה להחריג שכר ועדיין לקבל החזרי מס בגין לימודים כל עוד סך ההכנסות שלך לא עבר רף מסוים.

ממליץ לך לקרוא את הפוסט הרלוונטי להחזרים בגין לימודים כדי לראות את הרף שרלוונטי אלייך

אהבתיאהבתי

שלום שוב!

תודה ענקית על התשובה המהירה והמפורטת 🙂 היא מאוד עזרה לי!

אם אפשר, יש לי מספר שאלות המשך:

אני מעוניינת לבקש החזר שכר לימוד על שנים 2014, 2013 ו2012, כיצד עלי לעשות זאת?

בשנת 2014 עבדתי (שבועיים) והרווחתי 490 דולר. לא הייתי צריכה לשלם מס הכנסה. לפי הטבלה שמראה מאיזה שכר יש חובת דיווח מס לארה"ב, אני לא אמורה לדווח מס לIRS עבור שנת 2014.

בשנת 2013 לא הייתה לי הכנסה.

בשנת 2012 לא הייתה לי הכנסה.

בסוף שנת 2012 ובסוף שנת 2013 עוד לא מלאו לי 24 שנים, ולכן לפי השאלון האם אני זכאית לAOC – אני לא זכאית. האם אני יכולה בכל זאת לקבל החזר בדרך אחרת?

האם עלי למלא טופס 1040 לשנת 2014?

אם כן,

האם עלי לעשות החרגת הכנסה עבור שנת 2014? מילאתי טופס 116 לשנת 2014 והשכר למס יצא 0 ולכן גם המס. כלומר אין סיבה שאחריג את הכנסתי, מצד שני, הבנתי שאם אני בוחרת לא לעשות החרגת שכר, אני לא יכולה לעשות החרגה ל5 שנים, וכאמור אני מעוניינת להחריג את הכנסתי בשנת 2015.

לגבי שנת 2015, החלטתי להחריג את כל הכנסתי (אני עומדת בקריטריונים ויכולה לעשות זאת). האם עלי לצרף טופס 1116 לשנת 2015?

אם כן,

מה עלי למלא בטופס 1116 בשורה 12? האם את סכום המס ששילמתי לישראל? קראתי את הפוסט שלך בנושא (וגם את ההוראות למילוי טופס 1116) אך אני לא בטוחה שהצלחתי להבין 😦

אם אני ממלאה את סכום המס ששילמתי, שורה 30 יוצאת 0, וכך גם שורה 48 בטופס 1040. האם זה נכון לעשות כך?

אני מקווה שזה בסדר שאני שואלת כל כך הרבה שאלות. אני מנסה בכל כוחי למלא את הטפסים לבדי… (כמובן שאני לא באמת לבדי – יש אותך :))

תודה רבה רבה מאוד!

סיון

אהבתיאהבתי

אין שום בעיה שאת שואלת שאלות. בשביל זה קיים הבלוג 🙂

על מנת לקבל זיכוי את חייבת להגיש דוח. על 2012 בכל מקרה לא תוכלי לקבל זיכוי משום שניתן להגיש רטרואקטיבית רק עד 3 שנים מתאריך ההגשה המקורי. תאריך ההגשה המקורי עבור 2012 היה ה-15 לאפריל 2013 וכבר עברו 3 שנים מאז.

לגבי 2013 לא תוכלי לקבל את הזיכוי אם היית מתחת לגיל 24 אלא אם מימנת יותר מחצי ממחייתך באותה שנה. אם את לא זכאית, ייתכן וההורים שלך זכאים להגיש מתוקף זה שאת רשומה כתלויה בדוח המס שלהם (בהנחה והם אמריקאיים גם).

לגבי 2014 בהנחה ועברת את גיל 24 את זכאית לזיכוי. את מבלבלת קצת בין הטפסים. טופס 1116 מיועד לזיכוי מס זר ולא להחרגת שכר. אני מניח שאת מתכוונת לטופס 2555ez שמחועד להחרגת שכר.

בכל מקרה בסכום שציינת את לא צריכה להחריג משום שהניכוי הסטנדרטי והפטור האישי עולים על ההכנסה שלך. אין לך מה לדאוג לגבי 5 השנים שציינת משום שזה רלוונטי רק לאחר שהחרגת שכר בפעם הראשונה. כל עוד מעולם לא החרגת שכר את יכולה לבחור לעשות זאת בפעם הראשונה בכל שנה.

לגבי 2015 כנ"ל תשתמשי בטופס 2555ez אם את מעוניינת להחריג שכר. את לא צריכה למלא טופס 1116 אם את לא מבקשת זיכוי בגין מס זר.

בהצלחה 🙂

אהבתיאהבתי