שימו לב: חלק מהלינקים בפוסט הזה מתייחסים לפוסטים הנוגעים לשנת המס 2015 ותוכלו לקרוא אותם בשביל להתרשם מהעיקרון. עם זאת, העקרונות זהים, וההבדלים היחידים בין 2015 ל-2016 הם ערכים מסוימים שהוצמדו למדד. בכל פעם בו זה רלוונטי, עדכנתי את הערך המתאים. בהמשך אעדכן את כל הפוסטים לשנת 2016.

לאזרח ארה”ב תושב ישראל יש חובת דיווח על הכנסותיו העולמיות ל-IRS. קיימות שתי דרכים עיקריות בהם ברוב המוחלט של השנים לא יהיה חייב כסף לממשלת ארה”ב.

הדרך הראשונה היא באמצעות החרגת השכר, שבה השכר שקיבלנו עבור עבודה פשוט לא נחשב כהכנסה בארה”ב עד גבול מסוים (בשנת 2015 הרף היה $100,800, בשנת 2016 היה $101,300 וב-2017 יעמוד על $102,100). בנוסף להחרגה הזו, כל אזרח זכאי לניכוי סטנדרטי ולפטור אישי. כלומר, יש עוד סכום שהוא פטור ממס, וכל עוד ההכנסות שאינם מעבודה (ריבית בבנק, תיק השקעות, דמי לידה, דמי אבטלה, פנסיה), אינם עולים מעל לסך הניכוי הסטנדרטי והפטורים האישיים, לא תשלמו מס.

בדרך השנייה, מחשבים את חבות המס בארה”ב, ואז כל שקל ששילמנו כמס הכנסה לישראל, נחשב כזיכוי על המס בארה”ב. כל זיכוי עודף ניתן להעביר עד שנה אחורה ועד 10 שנים קדימה על מנת לקזז חבות מס שעלולה להיווצר בשנים ההם. זיכוי מס זר הוא נושא מורכב ואת ההסבר עליו סיכמתי בחמישה פוסטים (הראשון כאן).

ישנם חוקי מעבר בין הבחירות הללו, כאשר ההנחה היא שאתם אוטומטית תלכו על האופציה הראשונה של החרגת שכר, ובשנה הראשונה בה מעוניינים לא לעשות החרגה יש לציין זאת במפורש (על הצהרה שמצורפת לדוח השנתי שלכם). לאחר ויתור על החרגת שכר לא ניתן שוב להחריג שכר ב-5 השנים העוקבות, אלא אם חלו שינויים משמעותיים בחיים שלכם (כגון מעבר למדינה אחרת), ואז יש להגיש בקשה מנומקת ל-IRS למה לוותר לכם על ה-5 שנים (כאשר הגשת בקשה כזאת עולה כסף רב).

אז איך בעצם תבחרו בין שתי השיטות?

מזל שלכם שאני כאן 😉 המתורגמן עשה זאת שוב והביא לכם מחשבון משוכלל שיכול לחשב לכם את המס בשתי הגישות השונות ושתוכלו לראות את התוצאות בעיניים.

אבל לפני שניגש למחשבון בואו נעמוד על היתרונות והחסרונות של כל שיטה.

הערה: לרווקים בלבד בשנת 2016 עשיתי חישוב מדוקדק, וגיליתי שבערך במשכורת חודשית של 14,285 ש”ח, הוא נקודת האיזון בין מיסים ישרלאיים לאמריקאיים. כלומר מי שמרוויח פחות מזה, משלם פחות מס לישראל מאשר חבות המס שלו לארה”ב ולכן עדיף לו להחריג שכר כדי לא להיות חייב לארה”ב. מי שמרוויח יותר מזה משלם בכל מקרה יותר מס לישראל, ולכן יכול לבחור בין שתי המצבים לפי השיקול שלו.

הערה: ב-2015 יצא לי 11,000 ש"ח לחודש. אבל לא התחשבתי בהפקדות לפנסיה שמורידות את המס שמשלמים.

העמדה שלי היא שאם יש לי מס עודף בישראל, אז עדיף לי לקחת זיכוי מס זר כדי להעביר את יתרת המס קדימה לשנים בהם אולי לא יהיה לי עודף כזה. אבל החלטה כזאת גוררת חמישה שנים בהם לא ניתן לעשות החרגת שכר, ולכן כל אחד צריך לשקול בכובד ראש ולנסות לראות אם בשנים הקרובות ההכנסות יהיו דומות או לא.

החרגת שכר עבודה

יתרונות:

- פשטות – התהליך יחסית פשוט, לרוב דורש מילוי טופס קצר (2555-EZ).

- במידה ואתם כמו רוב האנשים וההכנסה העיקרית שלכם היא מעבודה, ההחרגה מורידה את ההכנסה למס לכמעט אפס.

- אם יש לכם הכנסות שפטורות ממס בישראל (קרן השתלמות, שכר דירה), והם קטנות מהניכוי הסטנדרטי והפטורים האישיים, הם יהיו פטורים ממס גם בארה”ב באותה שנה.

חסרונות:

- החיסרון העיקרי הוא להורים לילדים בעלי אזרחות אמריקאית. החל משנת המס 2015, מי שמחריג שכר, אינו יכול לקבל החזר מס בגין ילדים. ניתן לקבל זיכוי מס שיוריד לכם מס שאתם חייבים (שכבר אמרנו שזה לא סביר שיקרה), אבל לא כסף בחזרה. מדובר על עד $1,000 לילד עד גיל 17 בכל שנה.

- זה ישאיר לכם פחות זיכוי מס זר שתוכלו להעביר קדימה. זה נובע מכך שאם יש כסף מעל החרגת השכר + הניכוי הסטנדרטי + הפטורים האישיים, הוא ימוסה במדרגות הגבוהות, כאילו לא החרגתם שכר. לדוגמא: אם אתם רווקים והרווחתם שכר של $140,000, החרגתם $101,300 והניכוי הסטנדרטי והפטור האישי מסתכמים ב-$10,350. סה”כ ההכנסה למס שלכם תהיה $28,350. היות וההכנסה היא מעל $91,151, המס על הסכום יהיה 28%. כלומר, חבות מס של $7,938. אבל על הכנסה כזו שילמתם $38,956 מס הכנסה לישראל. אבל לא תוכלו לקחת את כל הסכום כזיכוי מס זר. תצטרכו להפחית את החלק היחסי של ההחרגה מההכנסה הכוללת. כלומר, תוכלו לקחת רק $10,769 כזיכוי מס זר וישאר לכם $2,831 כזיכוי להעברה לשנים הבאות. אם לא הייתם מחריגים שכר, חבות המס לארה"ב הייתה $29,338 וכאמור שילמת לישראל $38,956 שתוכלו לנצל כזיכוי מס זר וישאר לכם $9,618 להעברה לשנים הבאות. צרות של עשירים, אני יודע.

- חיסרון גם לגבי זוג נשוי שמגיש במשותף, שלאחד יש הכנסה גבוהה והרבה מס זר, והשני הכנסה בינונית וכמעט ואין מס זר. אם נחריג את ההכנסה רק של המרוויח הנמוך, זהעלול לגרום לפחות זיכוי עודף שיועבר לשנים קדימה.

זיכוי מס זר

יתרונות:

- ניתן לקבל החזר מס בגין ילדים. ייתכן וגם אם המס בארה”ב גדול מהמס בישראל (יכול לקרות עבור משכורות נמוכות), שתקבלו חלק מה-$1,000 בחזרה.

- ניתן לכסות באמצעותו על מס שחייבים באותה שנה מכך שיש הכנסות שפטורות ממס בישראל ואינם פטורות ממס בארה”ב (קרן השתלמות ושכר דירה הן דוגמאות נפוצות).

- ניתן להעביר עודף זיכוי מס זר אחורה עד שנה וקדימה עד עשר שנים, ולקזז חבות מס בשנים ההם. חבות מס עלולה להיגרם בשנים בהם מקבלים הכנסה פטורה ממס בישראל שאינה פטורה ממס בארה”ב (קרן השתלמות, שכר דירה).

- הזיכוי שניתן להעביר קדימה יהיה גדול מהמקרה בו מחריגים רק חלק מהשכר (לפי הדוגמא לעיל).

חסרונות:

- מסובך!!! מחייב מילוי טופס (1116) מסובך עבור כל קטגוריה של הכנסה (הקטגוריות הנפוצות הינן כללית ופסיבית), וביצוע חישובים והתאמות שעלולות להיות מורכבות במצבים מסוימים (בעיקר אם הכנסה פאסיבית מאוד גדולה).

- במידה והכנסות שפטורות ממס בישראל הינן גבוהות יחסית, עלול לגרור חבות מס בשנים מסוימות.

- גורר מילוי טופס מס אלטרנטיבי ללא קשר לרמת ההכנסות. הטופס הנ”ל (6251) מסובך, וגם יש למלא בשבילו שוב את טפסי זיכוי מס זר (1116) עם חוקים שונים והנחיות שונות הקשורים למס האלטרנטיבי.

מחשבון השוואה בין הגישות

במחשבון תזינו פרטים אישיים (גיל, סטטוס הגשה ומספר ילדים אמריקאיים), פרטים על הכנסות ופרטים על מסים זרים ששילמתם, כמו כן על עודפים (אם יש צורך) של מסים זרים עודפים משנים קודמות, וכן על הפסדי הון משנים קודמות. כמו כן תזינו פרטים על הוצאות מוכרות לצרכי זיכוי מס, שהן הוצאות על טיפול בילדים, והוצאות בגין לימודים.

תזכורת: ניתן למלא רק שדות הצבועים בכתום. כל השאר מתמלא אוטומטית. חובה לעבוד עם הגליון האלקטרוני של גוגל, משום שיש קוד מחשב מאחורי הגליון שמבצע את החישובים. כלומר, לא ניתן להעתיק את הקובץ לאקסל.

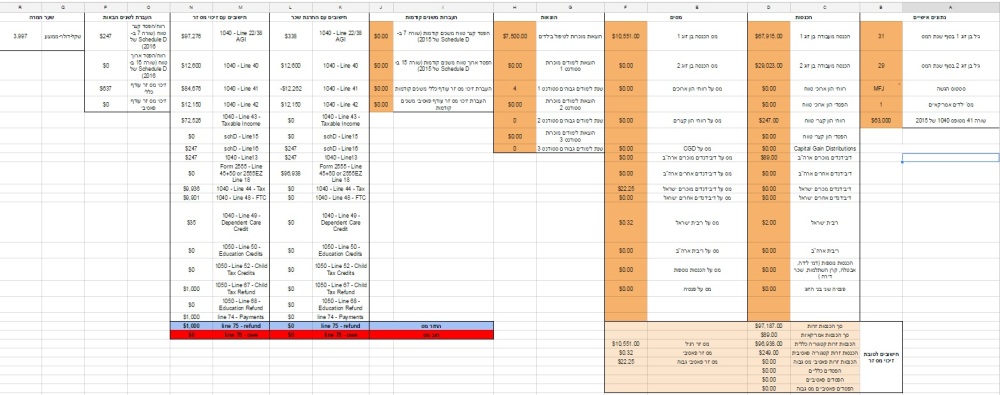

לאחר הזנת הנתונים, הגליון אוטומטית יחשב את השורות השונות בטופס 1040 כולל זיכויים אם יש. התוצאה הסופית תופיע בתיבות המסומנות בצבע תכלת ואדום (שורות 19-20, עמודות K-N), ושם תדעו אם אתם צפויים לקבל החזר, חייבים מס ל-IRS או שמאוזנים.

את הנתונים על ההכנסות והמסים יש להכנס בדולרים. שער ההמרה הממוצע עבור שנת 2016 היה 3.997 ש”ח לדולר.

בואו נראה איך זה נראה:

יש הרבה סעיפים להזין, בואו נעבור על החלקים השונים:

נתונים אישיים

גיל בן זוג 1 בסוף שנת המס, גיל בן זוג 2 בסוף שנת המס – יש למלא את הגיל של בני הזוג. רווק/ראש אב בית/אלמן מוכר ימלא את הגיל שלו בתא של בן זוג 1.

סטטוס הגשה – לפי הסטטוס בה אתם מגישים, האופציות הן: MFJ – נשואים המגישים ביחד, MFS – נשוי המגיש בנפרד, HOH – ראש אב בית, QW – אלמו מוכר, Single – רווק.

שורה 41 מטופס 1040 של שנת 2015 – בשביל חישובי רווח והפסדי הון יש למלא את הנתון הזה. למי שלא מילא ב-2015 או שלא יודע שפשוט ימלא -0-. אבל כדאי לשמור את כל הטפסים משנים קודמות בכל מקרה, אז אמור להיות לכם הנתון הזה.

הכנסות

הכנסה מעבודה – לפי כל אחד מבני הזוג. ניתן למצוא בדרך כלל בסעיף 158 או 172 של טופס 106 שמקבלים מהמעסיק. צריך כמובן להמיר לדולרים.

רווחי/הפסדי הון קצרי/ארוכי טווח – אם יש לכם ברוקר ישראלי הוא לא יעזור לכם עם החישובים. יש לעקוב אחרי תאריכי הקנייה והמכירה של הניירות ולחשב את הרווח/הפסד בדולרים. לצורך כך יש להמיר לדולרים את ערך הקנייה לפי שער ההמרה של יום הקנייה ואת ערך המכירה להמיר לדולרים לפי שער ההמרה של יום המכירה. אני אוהב את X-Rates בשביל הנתונים ההיסטוריים שהם מספקים. בתא של ההפסד יש לרשום את ההפסד כמספר חיובי. נזכור שארוך טווח זה מכירה יותר משנה לאחר הקנייה.

Capital Gain Distributions – מי שמשקיע בקרנות נאמנות אמריקאיות, מנהל הקרן מחויב לחלק למשקיעים בכל שנה את רווחי ההון שהפיק בקרן. את הדיווח על זה תקבלו בתא 2a בטופס 1099-DIV השנתי שמנהל הקרן יספק לכם.

דיבידנדים מוכרים/אחרים ארה”ב/ישראל – את כל הדיבידנדים שקיבלתם תבדקו אם הם מוכרים או אחרים, וכן אם הם מארה”ב או מחוץ לארה”ב. זה לא משנה איפה יושב בית ההשקעות שלכם, אלא מאיפה הנייר שהפיק את הדיבידנד. למשל, מי שמשקיע בבית השקעות בישראל אבל קונה את הנייר VTI, הדיבידנד יחשב אמריקאי.

ריבית ישראל/ארה”ב – ריבית מפקדונות בבנק ו/או אג”ח. לפצל לפי מקור הכספים אם בארה”ב או מחוצה לה (לצורך העניין גם אם יש לכם חשבון בצרפת, תכניסו את הריבית לריבית ישראל).

הכנסות נוספות – דמי לידה, דמי אבטלה, קרן השתלמות, שכר דירה ועוד הכנסות נוספות ואחרות שעלולות להיות לכם.

פנסיה שני בני הזוג – תסכמו את הסכומים שקיבלתם מקרנות פנסיה למינהן.

מסים

ההסבר כאן די פשוט, לכל סעיף בהכנסות רשמו את המסים ששילמתם על אותם סכומים. אם זה מהכנסה אמור להופיע לכם בסעיף 42 של טופס 106 שקיבלתם מהמעסיק. אם זה מבנק/בית השקעות ישראלי אז סעיף 43 של טופס 867 אבל יותר טוב לבדוק כל עסקה ספציפית כדי לראות כמה מס נוכה. אם זה מבנק/בית השקעות אמריקאי אז כמה מס הייתם חייבים לישראל לפי הדוח השנתי של ישראל.

הערה: מי שחייב להגיש דוח שנתי בישראל, או שביקש בקשה להחזר מס בישראל, שיחכה עד שיקבל לידיו את השומה ממס הכנסה, ושם אמור להיות רשום כל המסים שאתם חייבים/שילמתם לישראל.

הוצאות

החלק הזה נועד כדי להזין הוצאות שבגינן אולי תקבלו זיכויים ו/או החזרי מס.

הוצאות מוכרות לטיפול בילדים – כמה הוצאות מוכרות שילמתם בגין טיפול בילדכם עד גיל 13 ללא תשלומים לבית ספר/גן חובה. תראו כאן את הפוסט הרלוונטי לראות מה נחשב הוצאה מוכרת.

הוצאות לימודים מוכרות – הכנסתי שלוש תאים שונים כדי שתוכלו להזין הוצאות על לימודים בגין עד שלושה סטונדטים שונים במשק הבית בשנה מסוימת (למשל, גם האבא וגם האמא וגם ילד עד גיל 24 שלא מימן את עצמו היו סטודנטים באותה שנה). אין הגבלה גם שיהיו יותר משלושה סטודנטים, אבל השם ישמור אם זה המצב שלכם 😉

חדש ל-2016 – הזנה של איזה שנת לימודים גבוהים זו עבור כל סטודנט. עבור מי שעבר 4 שנים לא ניתן כבר לקבל החזר מס, אבל כן ניתן להקטין את המס החייב באמצעות הוצאות הלימודים.

העברות משנים קודמות

העברות הפסדים משנים קודמות – תצטרכו את Schedule D של השנה הקודמת (2015), ולשלוף משם את שורה 7 ואת שורה 15 שלו. יש לרשום את הערך לפי הסימן שהופיע, כלומר אם רווח אז לרשום מספר חיובי ואם הפסד לרשום מספר שלילי.

העברת זיכויי מס זר משנים קודמות – בעיקרון תשאירו את התאים הללו ריקים (או -0-). אם תראו שאחרי החישוב אתם עדיין חייבים מס (תא N20 או L20), ויש לכם זיכוי מס זר מעשר השנים האחרונות אז תמלאו את הזיכוי העודף ותראו שזה מוריד לכם את חבות המס באותה שנה. כמובן שיש לרשום את זיכוי המס העודף לפי הקטגוריה הרלוונטית. תצטרכו בשביל זה את טופס 1116 של שנה שעברה.

חישובים

אתם תראו שתוך כדי שאתם ממלאים/משנים את הקלט, שהחישובים כבר מתעדכנים בשתי הטורים של החישובים – 1) חישובים עם החרגת שכר ו-2) חישובים עם זיכוי מס זר. בואו נעבור על השדות השונים:

1040 שורה 38 – זהו בעצם ה-AGI שלכם. הסכום שהרווחתם פחות התאמות מותרות (שבסבירות גבוהה אין לכם כאלו).

1040 שורה 40 – הניכוי הסטנדרטי שלכם.

1040 שורה 41 – AGI פחות הניכוי הסטנדרטי.

1040 שורה 42 – פטורים אישיים שלכם לפי מספר האנשים במשק הבית.

1040 שורה 43 – הכנסה למס.

SchD Line 15 – שורה 15 של Schedule D – רווח/הפסד הון נטו ארוך טווח. נתון שעוזר לחישוב המס הסופי.

SchD Line 16- שורה 16 של Schedule D. רווח/הפסד הון נטו כולל. נתון שעוזר לחישוב המס הסופי.

1040 שורה 13 – רווח ההון נטו או הפסד הון נטו. מלבד שהפסד הון נטו מוגבל ב-$3,000 וכל היתרה מועבר לשנה הבאה.

Form 2555 – Line 45+50 or 2555EZ Line 18 – כמה שכר עבודה הוחרג. בעמודה הראשונה יופיע לכם הסכום של הכנסות בני הזוג מעבודה, בעמודה השנייה יופיע -0- כי לא מחריגים שכר ובודקים אם זיכוי מס זר עדיף.

1040 שורה 44 – המס המחושב.

1040 שורה 48 – זיכוי מס זר.

1040 שורה 49 – זיכוי בגין הוצאות טיפול בילדים עד גיל 13.

1040 שורה 50 – זיכוי בגין הוצאות על לימודים. זהו החלק של הזיכוי בלבד. החלק של ההחזר מס נמצא בשורה 68.

1040 שורה 52 – זיכוי מס בגין ילדים. זהו רק החלק של הזיכוי. החלק של החזר המס נמצא בשורה 67.

1040 שורה 67 – החזר מס בגין ילדים.

1040 שורה 68 – החזר מס בגין הוצאות על לימודים.

שורה 74 – תשלומים – סך כל החזרי המס.

שורה 78 – כמה כסף ה-IRS חייב לכם.

שורה 79 – כמה כסף אתם חייבים ל-IRS.

העברות לשנים הבאות

דומה מאוד להעברה משנים קודמות, רק שהפעם החלק הזה יעזור לכם כשאפרסם את המחשבון לשנת 2017, ותצטרכו להזין את הסכומים שאתם מעבירים מ-2016.

שער המרה

תזכורת לשער ההמרה הממוצע הרשמי של ה-IRS בין השקל לדולר לשנת 2016 (וכן לשנים קודמות).

הגבלות המחשבון

אוקיי סיימנו לעבור על המחשבון. רגע לפני שאתן לכם לינק להעתקה שלו אל חשבון הגוגל שלכם, בואו נעבור על כמה מגבלות שלו:

- אין תמיכה במי שלוקח ניכוי מפורט במקום ניכוי סטנדרטי.

חישוב המס הוא שונה בעד $5 מהחישוב של ה-IRS היות והוא מבוסס על מתמטיקה.ה-IRS משתמש בטבלאות ידועות מראש כדי לחשב את המס שלכם, והשנה השתמשתי בהם. לא צריך מתמטיקה.- אין את חישוב המס האלטרנטיבי. עלול להשפיע אם היו לכם הרבה קיזוזים מההכנסה, או אם קיבלתם אופציות מהחברה בה עבדתם. קראו את הפוסט הרלוונטי לראות אם זה נוגע אליכם.

- אין תמיכה בהכנסות פאסיביות כגון: מכירת דירה שהייתה מושכרת, מכירה של מתכות יקרות.

- אין התאמות לדיבידנדים זרים מוכרים בחישוב של זיכוי מס זר.

- אין את ההתאמות של שורה 16 של זיכוי מס זר. הסבירות שיקרה אחד המצבים המתוארים שם לא גבוה.

- אין את ההתאמות של שורות 1a ו-5 ושורה 18 של זיכוי מס זר. זה רלוונטי רק למי שיש לו הכנסות מאוד גבוהות, וכמו כן דיבידנדים מועדפים ורווחי הון נטו של יותר מ-$20,000.

ההגבלות הללו לא מעקרות מתוכן את המחשבון. קחו אותו כפלטפורמה לקבלת ההחלטה ולא לדעת על הסנט השחוק את החוב/החזר המדויק שלכם. אשמח אם אנשים יוכלו לשלוח לי דוגמאות בתגובות, להבדלים שיצאו להם בין דוח המס האמיתי שלהם למה שיצא במחשבון על מנת שאוכל לשפר את הדיוק.

המחשבון עצמו

לחצו על התמונה (או כאן על הלינק) ואז יפתח לכם המסך הבא (אולי תצטרכו להיכנס לחשבון הגוגל שלכם לפני):

תלחצו על Make a copy וזהו… יש לכם את המחשבון. תמלאו דוגמאות כאוות נפשכם ותראו מה כדאי לכם.

האם ניתן להחריג עד התקרה ועל הסכום העודף לבקש זיכוי מס זר ואז אין צורך להפסיק את ההחרגה ולחכות חמש שנים?

מדובר בשכר של 130,000$

אהבתיאהבתי

בהחלט ניתן לעשות זאת.

שימי לי שצריך להקטין את כמות המסים שניתן לדרוש כזיכוי לפי החלק היחסי של השכר שהוחרג יחסית לכלל ההכנסות.

עושים זאת בשורה 12 של טופס 1116, גם בחלק הכללי וגם בחלק הפסיבי. המחשבון בפוסט זה מבצע זאת בצורה אוטומטית בחלק של החרגת שכר.

אהבתיאהבתי

לא כל כך הבנתי כאן.

אפשר באותו דוח גם החרגה וגם זיכוי מס זר?

אהבתיאהבתי

בהחלט ניתן.

דבר ראשון, מסים ששילמת על הכנסות פאסיביות תוכל בכל מקרה לדרוש.

הקאטץ' הוא שצריך להקטין את המסים ששילמת ביחס בין הסכום שהוחרג לסכום ההכנסה הכוללת, לכן בפועל יכול להיות שההחרגה תמנע ממך זיכוי מס זר.

למי שמרוויח מעל ההגבלה להחרגה ($101,300 ב-2016) יכול להחריג עד המגבלה, ואת השאר לקזז עם מסים ששולמו.

נתתי דוגמא באחד הפוסטים, שזה פחות משתלם, ועדיף לוותר על ההחרגה ולקחת רק זיכוי.

אך יכול להיות שמישהו לא ירצה לוותר על ההחרגה כי הוא יודע שבשנים הבאות הוא יצטרך, וברגע שמוותרים לא ניתן לקחת החרגה יותר.

אהבתיאהבתי

שלום,

ראשית כל: מצטרף לתודות ולתשבוחות – מדהים! אני עוקב אחרי הבלוג שלך מאז הפרסום המאמר בבלוג של הסולידית ולומד המון.

ברשותך שאלה –

אני ממלא את טפסי ה-1116 ונתקלתי בבעיה שאני לא מצליח לדבג.

ההכנסות שלי:

* הכנסה "רגילה" מעבודה בארץ

* השכרת דירה בארץ

* דיבידנדים בארה"ב (ממניות ESPP של מקום העבודה)

הדיבידנדים מארה"ב מהוים 1.3% מסך ההכנסה הכולל, כך שלמיטב הבנתי אני מוגבל לניצול 98.7% מחבות המס האמריקאי לזיכוי על-ידי מס ההכנסה הישראלי. (מס ההכנסה הישראלי עולה על חבות המס האמריקאי).

שכר הדירה מהווה 12%~ מההכנסה, והיתרה משכר עבודה.

במילוי טופס 1116 הפסיבי, עם ההכנסות משכ"ד, שאינן ממוסות בארץ, ועם מס קטן על הדיבידנדים בארה"ב, אני מקבל בחלק 3 שורה 14 אפס מס לזיכוי,

ולכן גם בשורה 22 בוחר בשורה 14 ולא בשורה 21. בצורה זו יוצא ש"איבדתי" עוד 12% (של שכר הדירה) מתוך חבות המס האמריקאי לזיכוי מס זר.

כלומר, יוצאת הגבלה שנתית על הזיכוי שמוחרגים ממנה גם ההכנסות מארה"ב וגם ההכנסה הלא ממוסה של שכ"ד, על אף תשלום מס הכנסה גבוה בישראל.

עולה על דעתך איפה הטעות שלי?

המון המון תודה

אהבתיאהבתי

שלום ותודה על המחמאות

לדעתי אין בידך טעות, אלא זה פשוט החוק.

האמריקאים אינם מעוניינים שתעביר מסים בין קטגוריות שונות (הדבר דומה גם בישראל).

אם יוצא לך חבות מס בעקבות העניין, ייתכן ועדיף לך להחריג את שכר העבודה (אם אפשרי כמובן).

חבות מס תצא לך אם חבות המס שלך בישראל גדולה בפחות מהיחס בין ההכנסה מעבודה לכלל ההכנסות.

ד.א. אתה לא מאבד את המסים העודפים, אלא הם נדחים לעד 10 שנים קדימה (או שניתן לקחת שנה אחת אחורה ולקזז מסים משם).

אהבתיאהבתי

כל הכבוד. מאוד נהנה מהפוסטים שלך!!

תודה

אהבתיאהבתי

מחשבון נפלא!!

רציתי לציין שהגיליון מכניס באופן אוטומטי 8100$ כפטור אישי. אני הזנתי את הסטטוס שלי כ HOH ויש לי אמנם שני ילדים אבל הם לא אזרחי ארצות הברית. אז להבנתי הפטור האישי הוא רק 4050$.

אני צודקת?

עוד שאלה: מהו הסכום שיעבור לשנה הבאה בכל אחד מהחישובים? האם הבנתי נכון והזיכוי לשנה הבאה המופיע בעמודה P הוא רק לפי החישוב של זיכוי מס זר ולא מוצג זיכוי המס לשנה הבאה לפי החישוב הכולל החרגה?

תודה

אהבתיאהבתי

את צודקת בהנחה שלך.

עשיתי הנחה (לא מציאותית) שכל מי שמגיש כ-HOH נשוי לישראלי, ולכן יש 2 exemptions.

אשתדל לתקן את המחשבון בקרוב.

אכן העודף זיכוי מס זר הוא במקרה ולוקחים את כל הסכום ולא מחריגים שכר.

יש לי בתוכנית הרב-שנתית, לתת את שתי החישובים. ברוב המקרים, לא יהיה עודף במקרה ומחריגים שכר (לפחות בקטגוריה הגנרית).

אהבתיאהבתי

בכל אופן, באמת תודה, הגליון, והבלוג כולו, ממש מעולים.

אהבתיאהבתי

בשמחה 🙂

המחשבון עודכן על ידי כך שהפטור האישי הנוסף לבן זוג ישראלי/זר אחר יוכל להיקבע ברובריקה אחרת.

תצטרכי להעתיק שוב את הגליון אלייך כדי לראות את העדכון.

אהבתיאהבתי

🙂

אהבתיאהבתי

שלום ותודה רבה על המידע הנגיש והמפורט!

במהלך שנות לימודי הגשתי טופס 1040 דרך חברה שהציעה שירות זה לסטודנטים תמורת אחוז מסוים מהחזר המס

(במידהו מתקבל)

לצערי מאז שנת 2013 לא שלחתי דוחות ואני רוצה כעת ליישר קו.

האם לדעתך ניתן להגיש את הטפסים עבור 4 השנים האחרונות או שאהיה חשוף לבעיות/ קנסות עקב האיחור?

אם כן-

האם ניתן לעבור למילוי טופס EZ2555 להחרגת שכר למרות שבעבר מילאתי 1040?

אם לא- מה האפשרויות האחרות העומדות בפני?

שוב תודה רבה וכל הכבוד

אהבתיאהבתי

גם אני נחשפתי לחובת הדיווח דרך אותה חברה.

חשוב לדעת שאסור לחברה לגבות אחוז מהחזר המס, היות וזה עלול לגרום לה לדרוש עבורך יותר זיכויים שאתה זכאי להם, וזה מצב מסוכן להיות בו.

לדעתי, בהנחה ואין לך חבות מס (צריך לבדוק את זה כמובן, אשמח לעזור לך על דפי הבלוג אם תסכים לחשוף את ההכנסות), בכל מקרה ככלל אצבע, אין חבות מס אם שכר העבודה שלך הייתה פחות מ-$100,000 לשנה (שזה החרגת השכר המותרת – הסכום המדויק משתנה משנה לשנה).

בשנים הרלוונטיות אליך:

2013 – $97,600

2014 – $99,200

2015 – $100,800

2016 – $101,300

2017 – $102,100 (זה לדוח של שנה הבאה).

בנוסף, בתלות בדרך ההגשה ניתן להרוויח סכומים נוספים (מהשקעות, שכירות וכו') פטורים ממס בארה"ב אם הם פחות מהניכוי הסטנדרטי + פטורים אישיים בדוח. תוכל לקרוא עוד על זה כאן.

אתה לא עובר לטופס 2555EZ.

טופס 2555EZ הוא נספח שמגישים בנוסף לטופס 1040. אני מניח שאו שהחברה ההיא הגישה את טופס 2555EZ בשבילך בשנים בהן היית סטודנט, או שפשוט לא הרווחת מספיק בשביל זה יהיה רלוונטי להגיש את זה.

האם נכון יהיה להניח שלא הגשת FBAR בשנים הללו (תבדוק אם היית צריך).

אם היית צריך גם FBAR, הייתי הולך על המסלול של גילוי מרצון.

אם לא היית צריך להגיש FBAR בכלל בשנים הללו, או שהגשת אותם בזמן, הייתי פשוט מגיש את הדוחות עבור השנים 2013 והלאה – תצטרך לשלוח אותם בדואר.

אהבתיאהבתי