אז מה היה לנו עד עכשיו?

אני אתחיל את הפוסט היום בסיכומון קצר של מה למדנו עד עכשיו בסדרת מסי ארה"ב.

חלק 1 של הסדרה הסביר מי חייב בהגשת דוח שנתי ל-IRS, כלומר סכומי ההכנסה שהחל מהם יש להגיש דוח שנתי על ההכנסות העולמיות. בנוסף, הוסברו תאריכי ההגשה השונים, והתחלנו לעסוק בסטטוסי הגשה (רווק, נשואים המגישים במשותף, נשואים המגישים בנפרד, ראש אב בית, אלמן/אלמנה). לכל סטטוס יש ניכוי סטנדרטי ופטורים אישיים שהם סכומים שניתן להרוויח והם פטורים ממס מבחינת ה-IRS.

חלק 2 של הסדרה נכנס יותר לעומק לנושא של סטטוסי ההגשה ובאיזה תנאים יש לעמוד על מנת לבחור בסטטוסים השונים. התחלנו לעבור על הדוח השנתי שיש להגיש (טופס 1040), ומילאנו את שורות 1-6 בדוח הנוגעות לבחירת סטטוס הגשה ולכמות הפטורים האישיים שניתן לקחת.

חלק 3 של הסדרה נגע בדיווח של הכנסה מעבודה ממעסיק זר (מבחינת ארה"ב כל מה שאינו אמריקאי הוא זר). נושא נוסף שעסק בו הפוסט, הוא היכולת של אזרח אמריקאי שעובד מחוץ לארה"ב ובסיס המס שלו היא בארץ אחרת (ישראל' למשל), להחריג הכנסה מעבודה (עד $101,300 ליחיד נכון לשנת המס 2016). החרגה זו בעצם מבטלת את ההכנסה ואתם לא ממוסים עליה. נדרש למלא טופס 2555EZ (או טופס 2555 למי שרלוונטי) על מנת להצהיר על החרגת ההכנסה, והוסבר כיצד מבצעים זאת.

פוסט זה נוגע לשנת המס 2017, שצריך לדווח בגינו עד אפריל 2018. אם ברצונכם לראות את הפוסט הנוגע לשנת המס 2016, תיגשו לכאן.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

חלק 4 של הסדרה נגע בדיווח על הכנסות מדיבידנדים (ממניות) וריבית (פקדונות/חסכונות/אג"ח). בנוסף לדיווח בטופס 1040 יש לסכום את הדיבידנדים והריביות השונות בטופס עזר Schedule B לפי המקורות השונים מהם קיבלתם כספים אלו.

חלק 5 של הסדרה נגע במכירה של ניירות ערך ודיווח על רווחי/הפסדי הון. אחזור על ההמלצה שלי משם לא להשקיע בקרנות נאמנות שאינן אמריקאיות.

שורות 10-12, 14-20

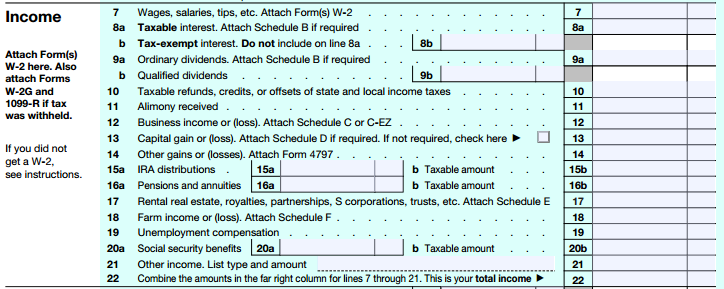

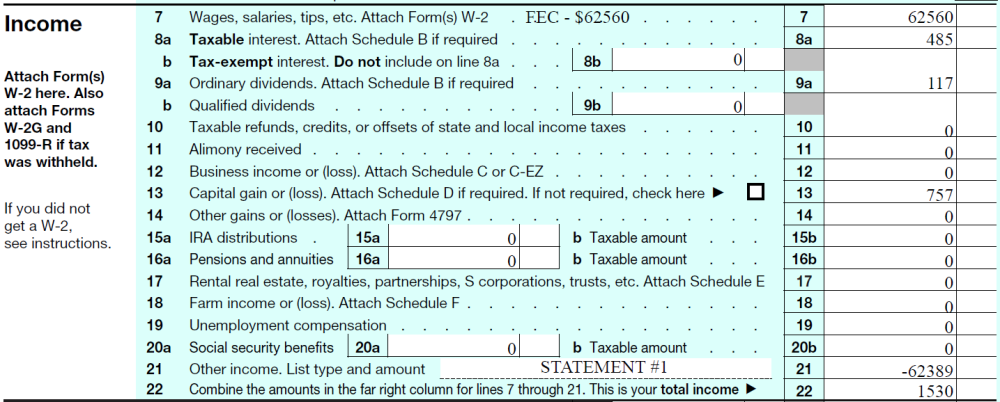

כעת נתחיל לעסוק בדיווח של הכנסות נוספות שייתכן ויש לכם. בואו נראה שוב כיצד נראה חלק ההכנסות בטופס 1040:

שורה 10 – שורה 10 לא רלוונטית לישראלים. מדובר בהחזרי מס שמקבלים מהמדינה – state – (מי שתושב ארה"ב משלם מסים גם למדינה הספציפית בה הוא תושב בנוסף למסים הפדרליים). החזרים אלו ממוסים ע"י ה-IRS.

שורה 11 – הכנסה מהסכם גירושין. לפי Google Translate, זה יוצא דמי מזונות. אך חשוב להקפיד שזה רק הסכומים שהגרוש מקבל כתוצאה מהסכם גירושין, ולא סכומים שקשורים לכלכלת הילדים (סכומים אלו פטורים ממס). על הצד המקבל את הסכומים לספק את מספר ה-SSN שלו לצד המשלם (אם מדובר בגרוש ישראלי שאינו אמריקאי אז אין צורך). בצד השני של המטבע, הצד המשלם זכאי להוריד סכומים אלו מהכנסתו החייבת (בחלק ההתאמות של הדוח).

שורה 12 – הכנסה מעסק. אם היה לכם עסק (עוסק פטור/מורשה) יש לדווח על הכנסותיכם והוצאותיכם בטופס עזר Schedule C. נכון לעכשיו (מרץ 2016), אין לי עסק ולכן אין לי נסיון במילוי הטופס ואני לא מעוניין להטעות אתכם. סיבה נוספת היא שלדעתי עצמאי לא צריך למלא את הדוח השנתי לבדו (בניגוד לשכיר). עצמאי צריך להתמקד בפיתוח ושדרוג העסק וביצירת הכנסות. במקרים אלו בהחלט ויתכן שכדאי לתת למומחה לעזור בחלק של המסים.

שורה 14 – רווחים (או הפסדים) אחרים. אם מכרתם נכסים כחלק מעסק ולא כאדם פרטי יש למלא את טופס 4797 ולדווח על ההכנסה בשורה זו.

שורה 15 – הכנסות מ-IRA. אלא אם כן עבדתם תקופה בארה"ב, לא סביר שיש לכם IRA (חיסכון פנסיוני אישי). אם יש לכם תקבלו טופס 1099R מהחברה המשלמת על כל ההכנסות שלכם בשנת המס הרלוונטית מ-IRA.

שורה 16 – פנסיות ואנונות. הפנסיות בישראל לא עומדות בחוקים של ה-IRS. לפיכך אני אישית לא הייתי ממלא את הסכומים המתקבלים כאן, אלא בשורה 21 (הכנסה אחרת). צריך לדווח רק על סכומים שהם הפקדות מעסיק (לתגמולים ופיצויים) והרווחים על כל ההפקדות – זה יוצא בערך 70-75% מהסכום המתקבל בטופס 106 שחברת הפנסיה תיתן לכם בכל שנה (תלוי ברווחים). בפועל לא כל קרנות הפנסיה עוקבות אחרי איזה חלק מהקצבה שלכם מקורה בהפקדות שלכם ואיזה בהפקדות מעסיק. שימו לב שבישראל ייתכן פטור ממס נרחב על כספים אלו אך לא בארה"ב. כמו כן, לא ניתן להחריג סכומים שקיבלתם מהפנסיה כי הם לא עונים להגדרה של הכנסה מעבודה.

שורה 17 – הכנסה משכירות, תמלוגים, שותפויות, חברות, נאמנויות וכו'. אם יש לכם הכנסה מאחד הדברים הללו יש למלא טופס עזר Schedule E. אני לא אכנס כאן למילוי הטופס. רק אומר לגבי הכנסה משכירות שניתן לנכות ממנה הוצאות שונות שקשורות לניהול הנכס (ניקיון, ביטוחים, הוצאות משפטיות, הוצאות ניהול, ריבית משכנתא על הנכס המושכר, תיקונים ועוד). את הסכום המתואם מדווחים וזה מתווסף להכנסה הרגילה לצורך חישוב המס הסופי. לאנשים בעלי נכסי שכירות ייתכן ותהיה חבות מס לארה"ב משום שבישראל יש פטור נרחב על הכנסה משכירות.

שורה 18 – הכנסה מחווה חקלאית. בארה"ב יש טיפול מיוחד בחלקאים. מומלץ להתייעץ עם רואה חשבון מוסמך במקרה זה.

שורה 19 – דמי אבטלה. אם קיבלתם דמי אבטלה במהלך השנה יש לדווח עליה (בדולרים) בשורה זו. ניתן לקבל דו"ח מביטוח לאומי לגבי הסכומים שהתקבלו (ואל תשכחו להמיר לדולרים).

שורה 20 – קצבאות Social Security. אם עבדתם לפחות 10 שנים בארה"ב תהיו זכאים לקצבת זקנה שלהם. על פי אמנת המס בין ישראל לארה"ב, מי שהוא תושב ישראלי ומקבל קצבת Social Security פטור עליה ממס מבחינת ה-IRS. במקרה זה, תרשמו את כל הסכום שהתקבל בתיבה 20a ותרשמו 0 בתיבה 20b (שזה הסכום שממוסה). עבור מי שמקבל קצבת הזקנה מביטוח לאומי, היא פטורה ממס בארה"ב ואין צורך לדווח עליה כלל.

שורה 21 – הכנסה אחרת

אם תיזכרו בחלק 3 לסדרה, בשורה 21 אנו רושמים (כמספר שלילי) את ההחרגה של הכנסות מעבודה (במידה ובחרנו להחריג). אך יש עוד דברים שייתכן ותצטרכו לדווח בשורה זו.

בין הדברים שיש לדווח (רשימה חלקית בלבד):

- דמי לידה מביטוח לאומי

- פדיון קרן השתלמות (על פי אחת הגישות המקובלות בארץ מדווחים על 75% מהסכום המתקבל, כלומר רק על הפקדות מעסיק, לגבי גישות אחרות ארחיב בפוסט נפרד)

- פרסים/זכיות מהגרלות והימורים

- חובות שנסלחו

דברים שבוודאות לא צריך לדווח:

- דמי כלכלת ילד (מגרוש) וקצבאות ילדים (מביטוח לאומי)

- תקבולים מביטוח חיים שאתם המוטבים שלו

- מתנות. עם זאת, אם המתנה הייתה ממישהו זר (נגיד חמותכם, במידה ואתם נשואים לישראלית) ומעל $100,000 (מברוק!!!), או מתנה מחברה זרה ומעל $15,671 (ערך זה מתואם למדד בכל שנה) יש לדווח עליה באמצעות טופס 3520. הצעה שלי, אם חמותכם רוצה לתת לכם יותר מ-$100,000 יש לכם שתי אופציות, לבקש ממנה לפצל את המתנה לשתי שנות מס שונות, או פשוט להשתמש בחלק מהכסף לשלם לרו"ח שימלא לכם את הטופס הנדרש 🙂 בכל מקרה החובה היא על דיווח קבלת המתנה ולא על חבות מס כלשהוא.

דף הסבר

ברמת העיקרון יש למלא על הקו המקווקו ליד התיבה בשורה 21 הסבר על הסכום. אך כאשר הסכום שמופיע נובע ממגוון מקורות יש לצרף דף הסבר שמפרט מאיפה כל הכנסה וכמה היא הייתה.

בואו נראה דוגמה:

בשנת 2014 אני ואשתי החלטנו להחריג את שכר העבודה שלנו באמצעות טופס 2555EZ. בנוסף הייתה לנו הכנסה נוספת מקרן נאמנות ישראלית (זה לפני שידעתי שאסור בשום פנים ואופן שלא מומלץ להשקיע בקרנות נאמנות לא אמריקאיות). מכיוון שאין מספיק מקום על הקו המקווקו לפרט על כל הדברים הללו, אזז פשוט רשמנו את הסכום הכולל בתיבה בשורה 21, וצירפנו דף הסבר.

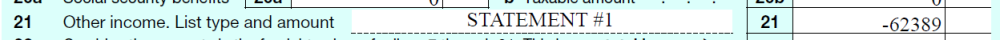

הנה שורה 21:

והנה הדף שצירפנו:

שימו לב שהערכים שהוחרגו מוכנסים לחישוב כערך שלילי. ההכנסה מקרן הנאמנות כמובן נמצאת כערך חיובי (טופס 8621 הוא הטופס בה מדווחים על קרנות נאמנות זרות). את הסכום הכולל מהחישוב בדף ההסבר אני מעתיק לשורה 21 של טופס 1040.

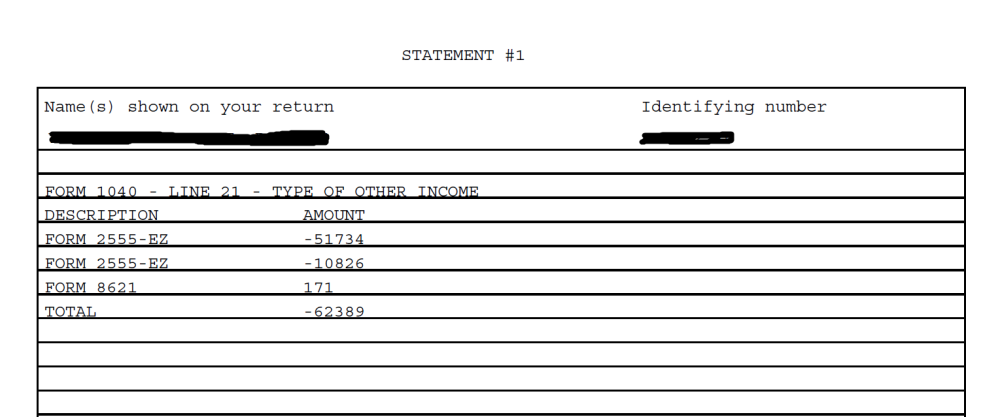

בואו נראה דוגמא נוספת:

בשנה זו לא החרגנו שכר (אלא העדפנו להשתמש בזיכוי מס זר – יש כאן מחשבון שמשווה ביניהם). אבל כן קיבלנו דמי לידה (מזל טוב!!!) ואפילו פדינו קופת גמל בעלת סכום מטורף של 14 ש"ח (ודיווחנו על 70% ממנה שזה הפקדות המעסיק).

במידה ופדיתם קרן השתלמות, תרשמו בהסבר לשורה זו Deferred Employer Compensation או Deferred Employer Savings Plan.

שימו לב: ישנם גישות הסוברות שה-IRS מתכוונים למסות את קרנות ההשתלמות בדומה לקרנות נאמנות זרות (מיסוי דרקוני שמוריד מכדאיות ההשקעה). מי שמעוניין יכול לקרוא עוד על זה כאן. אישית, אני מאוד מקווה שהוא טועה משום שקרן השתלמות היא אחלה דרך לחסוך ויהיה חבל לי לפדות אותה מוקדם רק משיקולי מס. עם זאת, משיחות שהיו לי עם רו"ח אמריקאי ועם יועצת מס אמריקאית, השיטה שפורטה כאן היא אחת השיטות הנהוגות על ידי רואי חשבון בישראל. אמשיך לעדכן במידה ויהיו התפתחויות בעניין.

התפתחות בעניין: ישנם כמה רואי חשבון שמדווחים על הפקדות המעסיק בשנה בה הופקדו לקרן (בין אם קרן פנסיה או קרן השתלמות). אם עשיתם כך, בקרן השתלמות יש שתי גישות: 1. דיווח רווחים שוטף בכל שנה, 2. דיווח רווחים רק בעת פדיון.

אם דיווחתם כך על קרן פנסיה, אז דעו שלפי אמנת המס הקצבה שתקבלו פטורה ממיסוי על ידי ארה"ב (הם עדכנו את אמנת המס כך שהסעיף הנוגע לפנסיות ואנונות מוחרג מה-savings clause).

אני מתכוון לכתוב פוסט מפורט על דרכי הדיווח על הקרנות השונות בעתיד.

שורה 22 – הכנסה כוללת (גולמית)

לאחר שמילאנו את כל שורות 7-21 (או יותר נכון מה שרלוונטי) הגיע הזמן להוציא מחשבונים ופשוט לעשות סכום של כל הסכומים שמילאנו. את התוצאה רושמים בשורה 22. למי שזוכר, בחלק 1 של הסדרה קראנו לזה הכנסה גולמית.

בואו נראה דוגמא לחלק ההכנסות מלא:

סיכום

ברכות!!! מילאנו את חלק ההכנסות של הדוח השנתי ל-IRS. הדברים העיקריים שלמדנו לדווח עליהם היום הם:

- דמי מזונות (מאחל שלא תזכו)

- פדיון קרן השתלמות (75% מהסכום שנפדה לפי אחת הגישות המקובלות בארץ)

- פנסיה (כ-70% מהסכום שהתקבל)

- קצבאות ביטוח לאומי (דמי אבטלה, דמי לידה, דמי מילואים)

בנוסף, סוכמים את כל ההכנסות משורות 7-21 ומקבלים את ההכנסה הגולמית הכוללת בשורה 22.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

אזהרה: אני איני רואה חשבון אמריקאי וגם לא רואה חשבון ישראלי. אני גם לא יועץ מס באף אחת מהמדינות הנ"ל (גם לא באף מדינה אחרת). את כל המידע שאני מספק כאן אני למדתי בעצמי תוך התייעצות חד פעמית עם רואה חשבון ועם אנשים אחרים המגישים בעצמם. חוק המס האמריקאי הוא חוק סבוך נורא, והמצבים שאתאר כאן הם יחסית פשוטים – הכנסה כשכיר, רווח הון על מניות, דיבידנדים, ריבית מהבנק/אג"ח, הכנסה משכירות (שלא כחלק מעסק). אם אתם בעלי עסק/עצמאים, אתם יכולים להשליך חלק מהדברים שיכתבו כאן על המצב שלכם, אך כרגע לא אעסוק בדיווח עבור בעלי עסקים. מילוי הדוחות דורש ידע שתוכלו לקבלו כאן בחינם, אך השימוש בו הוא על אחריותכם בלבד. באופן כללי, לא מומלץ להסתמך על בלוגים רנדומליים ברשת.

בהתאם לדרישות בחוזר 230 של ה-IRS, אני מתריע בפניכם, שכל מידע הנוגע לענייני מס פדרלי בארה"ב המובא בתקשורת זו, כולל כל לינק או צרופה, לא נכתב על מנת שתוכלו (א) להימנע ממסים שאתם חייבים להם על פי דין כולל קנסות, או (ב) לקדם, לשווק, או להמליץ לכל אדם אחר לגבי כל עניין או עסקה המובא בתקשורת זו.

שלום – האם הרישום עבור משיכת כספי תגמולים עבור קופת גמל וקרן השתלמות הוא זהה מבחינת התיאור – DEFERRED COMPENASATION – ורק האחוז המדווח בקופת גמל הוא 70% לעומת 75% בקרן השתלמות ?

האם ב FBAR רושמים עבור קופת גמל את המילה provident fund ועבור קרן השתלמות את המילה study fund ?

רב תודות על עזרתך, מיכה

אהבתיאהבתי

האחוזים שציינתי הם מקורבים, ולדעתי נובעים מעצלנות של רואי חשבון לבדוק את הסכום המלא שצריך להיות ממוסה (שהוא הפקדות מעביד + רווחים בהנחה ולא דיווחנו על סכומים אלו קודם לכן). ייתכן ובביקורת תידרש לתקן את הסכומים.

לגבי הטרמינולוגיה, זה לא חקוק באבן, ובטח שלא בתקנות ה-IRS.

לדעתי האישית, הניסוח deferred compemsation מתאימה.

לגבי ה-FBAR, אם קופת הגמל היא פנסיונית אני פשוט רושם Pension fund, מכיוון שמהותית הוא אותו מוצר כמו קרן פנסיה (בהיבט של החיסכון לפנסיה).

לגבי קרן השתלמות אני רושם Provident fund פשוט כי מי שמילא לי את הטופס בשנה הראשונה רשם כך, ואני שומר על קונסיסטנטיות בין השנים. לדעתי גם education fund או study fund הם סבירות, למרות שבפועל הקרן לא מיועדת להשתלמות.

אהבתיאהבתי

תודה רבה על תשובתך !!!

אהבתיLiked by 1 person

חשבתי שלא ניתן לקבל זיכוי על מסים ששולמו כאשר משתמשים בשיטת חריגת שכר, אך בשורה 48 בדו"ח 1040 כתוב שניתן לבצע קיזוז מסוים. מתי חובה לצרף את הטופס 1116 ? ראיתי שגם אתה מחשב את ה foreign tax credit בצורה מסוימת. באופן מעשי איך הוא מחשוב ? שוב תודה על העזרה – מיכה

אהבתיאהבתי

החרגת שכר מורידה את כמות המסים הזרים שזמינים לזיכוי באופן יחסי לסך ההכנסות.

אם למשל יש לך הכנסה כוללת של $100,000 מתוכם $80,000 מעבודה ו-$20,000 מדיבידנדים למשל, ושילמת עליהם בישראל בסה"כ $10,000 מסים.

אם תחריג את ה-80,000 מהכנסה עדיין תוכל להשתמש ב-$2,000 מתוך המיסים כזיכוי מס זר (כנגד אותם סכומים שלא החרגת).

חובה לצרף טופס 1116 כאשר רוצים לדרוש זיכוי מס זר בפועל. עם זאת, רצוי למלא אותו (לעשות את החישובים שבו) גם אם אין חבות מס כדי לראות כמה מיסים עודפים ניתן להעביר לשנים הבאות.

לא הבנתי את השאלה לגבי איך אני מחשב זיכוי מס זר. אני מחשב אותו לפי ההנחיות בטופס 1116 שפירטתי על גבי חמישה פוסטים (הראשון שבהם כאן, הוא אמנם לשנת המס 2016 אך החישוב לא השתנה גם ל-2017).

אהבתיאהבתי

תודה על תשובתך – השאלה שלי לגבי איך מחשבים את זיכוי המס מתייחסת ל Spreadsheet בשורה K12 – לגבי החישוב של ה FTC.

תוצאת השימוש ב Speadsheet מראה ששימוש בשיטת החרגת שכר מוביל לחוב מס של כמה מאות דולרים, אך בחישוב עם זיכוי מס זר יוצא שאינני חייב בתשלום מס.

ידוע לי שבמידה ואעבור לשיטת דיווח "זיכוי מס זר" לא אוכל לחזור לשיטת "החרגת מס" במשך 5 שנים.

מאחר ואני אצא לפנסיה בתחילת 2021 וההכנסות יהיו מתשלומי פנסיה אינני יודע איך ממוסה הפנסיה כאשר מדובר בשימוש שיטת ה"זיכוי במס זר". האם אני בכלל צריך לחשוב על זה כרגע ?

אהבתיאהבתי

ללא המספרים ממש קשה יהיה לי להעריך איך יצא המצב הזה. אם תסכים לשתף אוכל לבדוק לך את המצב.

בנוסף, עדכנתי לאחרונה את טבלאות המס במחשבון של 2017, אז אתה יכול להריץ שוב ולראות אם השתנה משהו.

לגבי 5 השנים, לפחות בהיבט הזה אתה לא צריך לדאוג, היות וכספי פנסיה בכל מקרה לא ניתן להחריג היות וזה לא נחשב "שכר עבודה".

השיטה של זיכוי מס זר עובדת בדיוק באותו אופן כמו עם כל הכנסה אחרת (פנסיה נכנסת תחת הכנסה גנרית).

ממליץ לך לקבל ייעוץ חד פעמי לפני הפרישה. היות והמצב בפרישה תלי הרבה באיך דיווחת לאורך השנים (אם בכלל).

תיאורטית ממה שאני מכיר הקצבה של הפנסיה יכולה להיות פטורה לגמרי ממס בארה"ב תחת אמנת המס בין ישראל וארה"ב וכל עוד אתה תושב ישראל.

אהבתיאהבתי

אשמח לשתף איתך את הנתונים שנמצאים ב google drive אצלי. אוכל לשתף בעזרת כתובת מייל כך שתוכל לקבל גישה או בדרך אחרת שאתה מכיר. תודה.

אהבתיאהבתי

אין שום בעיה.

תוכל לשתף עם fintranslator1040@gmail.com

אהבתיאהבתי

תודה – שיתפתי

אהבתיאהבתי

אוקיי הסיבה שזה יצא ככה:

כשאתה מחריג שכר, יש לך שתי התאמות שאתה צריך לבצע למסים הזרים הזמינים לך.

1) אתה צריך לקזז את כמות המסים הזרים הזמינים לך לפי היחס [שכר מוחרג] לחלק ל-[סך הכנסה ממוסה בידי המדינה הזרה]

כלומר במקרה שלך השכר המוחרג הוא מה שמופיע בתיבה L10 בגליון ששלחת לי.

ההכנסה שמוסתה בידי ישראל מופיעה בתיבה D19.

סך המסים הזרים מופיע בתיבות F21, F22, F23.

לכן אתה צריך להחסיר מכמות המסים הזרים הזמינים לך (F21+F22+F23) את L10 כפול (F21+F22+F23) לחלק ל-D19.

כבר החישוב הזה מוריד לך את כמות המיסים הזרים הזמינים באחוז ניכר. צריך לבצע זאת גם עבור הקטגוריה הרגילה וגם עבור הקטגוריה הפסיבית.

להערכתי בקטגוריה הפסיבית אתה נפגע מזה.

2) כמו כן, את המס המחושב האמריקאי (תיבה L11 בגליון שלך) אתה צריך להכפיל בסך ההכנסה בקטגוריה (בניכוי החרגת השכר) ולחלק בשורה 41 של 1040 (שזה כל ההכנסה שלכם פחות ניכוי סטנדרטי), וזה המס הזר המותר לך לשימוש.

במצב שהחרגת שכר, כבר אין לך הרבה הכנסה "זרה" אל מול מה שכתוב בשורה 41 של 1040 (L4 בגליון ששלחת לי). אמנם גם שורה 41 מצטמקת בגלל החרגת שכר, אך היחס בינהם כעת הרבה פחות טוב.

ככל שיש לך יותר הכנסה שאינה מותרת בהחרגת שכר (במקרה שלך רווחי הון, ופדיון קרן השתלמות) היחס הזה יהיה לרעתך, ותוכל לקזז פחות מיסים זרים. לחלופין, ככל שיש לך יותר הכנסה אמריקאית היחס יהיה לרעתך. הם בעצם מנסים למנוע ממך לקזז מסים זרים על הכנסה אמריקאית. אך כפועל יוצא של החישוב עם החרגת שכר, יוצא שכאילו הם מתחשבים בהכנסה שלא הוחרגה כהכנסה אמריקאית (לא באמת, פשוט החישוב לפי ההנחיות יוצא כך).

ד.א. עדכנתי את המחשבון למדרגות המס של 2017, תוכל להוריד אותו מחדש כאן.

אהבתיאהבתי

תודה – נדמה שלא שווה להתעסק עם ה Foreign Tax Credit

עברתי למחשבון החדש שלך והכנסתי שוב את כל הנתונים ויצאה תוצאה מוזרה שבהחרגה הפעם יצא שאני לא חייב בתשלום.

האם טעיתי פה או שמחשבון לא מעודכן כמו שצריך ? הפע כבר ביצעתי שיתוף ל new 2017

אני מאוד מודה לך על כל המאמצים !!!

אהבתיאהבתי

אכן הטפסים של זיכוי מס זר לא קלים לעיכול ממבט ראשון. לדעתי במצבים שהוא חוסך זה שווה אפילו במחיר של לשלם למישהו (כן כן, דברי תועבה בבלוג שכזה, אבל בסופו של דבר זה שיקול כלכלי נטו).

נכנסתי לטופס ששיתפת, ראיתי ששמת את הערך של המס על רווחי הון ארוכים בתיבה של הפסדי הון.

אם תסיט את זה לתיבה הנכונה תקבל שבהחרגת שכר יש חוב של כמה מאות, ובזיכוי מס זר אין חוב כלל.

אם יש לך כוח לשחק, אז אתה יכול לנסות להחריג רק משכורת אחת משלכם. תעשה את זה על ידי זה שתסיט את המשכורת שאינך מעוניין להחריג לתיבה של הכנסות נוספות (וגם את המס שלו), או אפילו לתיבה של הפנסיה, שלא יתנגש לך. שניהם הולכים לקטגוריה הגנרית של זיכוי מס זר.

אופציה נוספת היא להחריג רק חלק מהשכר אצל מישהו ספציפי אבל בהנחיות כתוב שבמצב זה ה-IRS שומר לעצמו את הזכות לשלול את ההחרגה או לדרוש שכל השכר יוחרג.

אהבתיאהבתי

עכשיו אני רואה תוצאה יותר "סבירה". מדובר בקופת גמל ולא בקרן השתלמות – הכפלתי את הסכום שהתקבל ב 0.75.

האם לא ניתן לחשב את הרווחים בצורה יותר מדויקת שאולי תטיב איתי ?

אם אני יודע שהקרן של קופת הגמל היה 36000 ש"ח והסכום שפדיתי היה 84000 ש"ח, אני לא יכול פשוט להצהיר על סכום של 48000 ש"ח ולהמיר לדולר ?

אהבתיאהבתי

ה-75% שציינתי בפוסטים קודמים התייחס למה שרוב רואי החשבון עושים בקרן השתלמות. גם כתבתי שזה בעיקר נובע מעצלנות שלהם ושהסכום הנכון יותר לדיווח הוא הפקדות המעסיק + רווחים.

בקופת גמל האחוז היותר נכון הוא 67.5% אם הולכים בגישה העצלנית (בדרך כלל הפקדות מעסיק הם 12.5% והפקדות עובד הם 6%). אך גם פה צריך לחשב הפקדות מעסיק + רווחים. לחלופין, אם דיווחת על הפקדות מעסיק בשנת ההפקדה אז יש לדווח רק על הרווח (כפי שאתה הצעת).

אהבתיאהבתי

תודה רבה על כל העזרה !!!! הדברום הרבה יותר ברורים לי עכשיו.

אהבתיאהבתי

בשמחה

אהבתיאהבתי

שלום – לגבי מיקום רישום הסכום של קופת הגמל. האם סכום זה רק רשום ב Statement 1 או ניתן לרשום אותו גם באחת הקטגוריות של טופס 2555 או מקום אחר. אולי בשורה 16b של טופס 1040 ? אני משתמש ב Turbo Tax על מנת למנוע טעויות אבל אינני יודע איפה אפשר היה לתת ל Turbo Tax לבצע את העבודה. אשמח לקבל עזרה בנושא.

רב תודות

אהבתיאהבתי

אפשר ב-16a ו-16b (יותר מתאים אם המשיכה כקצבה) ואם זו משיכה חד פעמית אפשר גם בשורה 21.

בשימוש בתוכנות צריך לזכור את עיקרון GIGO זבל פנימה זבל החוצה. אז חשוב להכניס את המידע נכון.

אבל כאן אין הבדל באופן המיסוי בין שתי הדרכים, בכל מקרה המס יחושב על כל הסכום.

אהבתיאהבתי

שוב תודה על תשובתך. בגיליון שלך בו נעזרתי ישנו תא L12 תוצאה של חישוב של זיכוי מס. האם זה אפשרי לקבל זיכוי מס עבור מס על שכר ששולם בארץ ? חשבתי שלא ניתן להשתמש בהחרגת שכר וגם בזיכוי מס.

יש דוגמה איך מחשבים את גובה זיכוי המס ?

תודה ולילה טוב

אהבתיאהבתי

אם אני לא טועה, עניתי לך על זה כאן:

https://fintranslator.com/2018/02/12/us-tax-series-2017-other-income/#comment-2057

בקצרה זה נובע מזה שיש לך הכנסות נוספות אז ניתן לקזז מולם בהנחה והם באותה קטגוריה.

אהבתיאהבתי

כן – אתה צודק. ענית לי על השאלה לפני כן ואתה אומר שאפשר לשלב חחרגה עם זיכוי מס. השבתי שלא ניתן שלב. מה הם התנאים לגבי השילוב ? רב תודות על עזרתך הרבה.

אהבתיאהבתי

ייתכן ואני לא מבין את כוונתך, מי לא נותן לך לשלב?

בעיקרון תמיד ניתן לשלב וטופס 1116 יחשב לך (לפי הדוגמא שנתתי) בדיוק כמה. מספיק שיש לך הכנסה (לא-אמריקאית) שלא החרגת בדרך כלל.

אהבתיאהבתי

היי, קודם כל – אחלה בלוג, אני נעזר בו לא מעט. יש לי שאלה לגבי קופת גמל במעמד עצמאי שפדיתי מוקדם השנה. ממה שאני מבין אין צורך לדווח על הקרן כלל כיוון שמדובר בהפקדות שכבר מוסיתי עליהן בעבר. לגבי הרווחים, אני מגיש כתושב לראשונה השנה (רילוקיישן). האם סביר לדווח רק על רווחי הקופה בשנה הנוכחית? כמו כן, האם כדאי לדווח על הקופה כ-PFIC?

תודה,

מתן

אהבתיאהבתי

שלום וברוך הבא

לשנת מעבר יש חוקים משלו.

האם פדית את הקופה לפני המעבר? אם כן, ייתכן ולא תצטרך לדווח על הרווחים בארה"ב.

בכל מקרה ממליץ לך להתייעץ עם מישהו שיש לו נסיון עם רילוקיישן קצת יותר ממני.

אהבתיאהבתי

תודה על התגובה. זו לא שנת המעבר, אנחנו בארה"ב כבר מספר שנים ולכן נחשבים כתושבים לצרכי מס. קראתי בפוסטים אחרים שבקרנות השתלמות וקופות גמל במעמד שכיר השיטה הרווחת היא לדווח על 70-75% מערך הפדיון, אלא שבקופת גמל של עצמאים אין הפקדות מעביד ולמעשה יש לדווח על הרווחים בלבד. אנסה להשיג את "בסיס" ההפקדות ממנהל הקרן כפי שצוין באחת התגובות לפוסט אחר. אעדכן בפורום אם זה הצליח.

אהבתיאהבתי

תראה, קופת גמל בפני עצמה היא לא בהכרח PFIC. היא עלולה להכיל PFIC.

אבל העניין עם PFIC הוא שאם לא הגשת טופס 8621 ההתיישנות לא מתחילה לחול, תיאורטית האמריקאיים יכולים לבוא גם 20 שנה אחרי ולבדוק למה לא דיווחת "כמו שצריך" על קופת הגמל שלך.

אתה צודק, שאם אתה הולך על דיווח רגיל אז תצטרך לדווח רק על הרווחים.

זה מאוד תלוי גם כמה שנים החזקת בקופת הגמל לפני המעבר וכמה אחרי.

כי גם השיטת ה-PFIC הרגילה (מה שנקרא חוק 1291) הרווחים המיוחסים לשנים שלפני המעבר הם הכנסה רגילה (וחל עליהם המס השולי שלך לאותה שנה שפדית), ועל הרווחים של אחרי המעבר, אלו הרווחים שחל עליהם מס מקסימלי + ריביות.

ייתכן מאוד (בתלות כמובן בגודל הקופה ובזמן שעבר מאז המעבר), והחישובים יצאו קרובים מאוד (ואז אולי כבר עדיף למלא PFIC ולסיים עם זה במיוחד אם אתה לא צופה עוד פדיונות כאלה בעתיד).

אשמח לעזור לך בחישובים אם תסכים לחשוף מספרים (גודל הפדיון, כמה מתוך זה היה רווחים, מתי נפתחה הקופה וכו', המס השולי שלך ל-2017 וכו').

אהבתיאהבתי

עדכון קצר לגבי קופת הגמל במעמד עצמאי – השגתי את הדו"חות מבית ההשקעות כך שיש לי את כל ההפקדות שבוצעו לקופה ואני יכול להצמיד אותן לשער הדולר במועד ההפקדה כדי לדעת מהו הרווח הדולרי שעליי לדווח. מאחר ומדובר בשנה הראשונה של דיווח כתושב המס יוצא כמעט זהה מבחינת PFIC ולא-PFIC. מדובר בסכום קטן ומעט הפקדות, אז לא היה מדובר בהרבה עבודה. למי שיש קופת גמל עם שנים רבות של הפקדות, זה תהליך שידרוש התמדה..

בנוסף מכרתי השנה תעודות סל (מתוך חוסר מודעות מוחלט לבעייתיות שבכך), ואני מתלבט אם לדווח עליהן כ-PFIC או לא. מצד אחד מדובר ב-ETN שלא נופל תחת PFIC, אבל הבנתי שחלק מרואי חשבון בארץ בכל זאת מדווחים עליהן כ-PFIC.

להבנתי ה-IRS אף פעם לא נדרש לתת פסיקה בנושא, וגם פה מדובר בהפרש קטן לכאן או לכאן. המטרה היא בעיקר להמנע מקנסות ועונשים בעתיד. מה הגישה המקובלת בקרב רואי חשבון מהיכרותך?

אהבתיאהבתי

לפי נייר עמדה של ה-IRS מ-2008, הכנסה (שזה הרווח) מתעודות סל זרות ממוסות כחוב (כמו ריבית מאגח).

בעקבות רפורמה בישראל כל תעודות הסל הולכות לההיפך לקרנות סל, ולכן יהפכו ל-PFIC בוודאות (אפשר לקרוא מה חושב על כך Philip Stein CPA כאן וכאן – בקיצור הוא במליץ לכל הלקוחות שלו למכור את תעודות הסל לפני סוף 2017, וכעת משהרפורמה נדחתה לאוקטובר 2018 הוא אמר שיש עוד זמן).

לא מכיר גישה מקובלת, להערכתי כולם מדווחים על הרווח כרגיל מבלי לבקש את מדרגות המס המיוחדות על רווח הון (ודה-פקטו זה כמו לדווח על זה כריבית).

לגבי קופת גמל עצמאי – להבנתי אתה לא היית תושב לצרכי מס עד השנה – אתה בעצם מקבל step-up לבסיס של קופת הגמל לפי כל ההפקדות שהופקדו טרם הפכת להיות תושב לצרכי מס. כלומר כל מה שהופקד (והרווח) לפני שהפכת לתושב כאילו כבר מוסית עליו. תקרא כאן.

הציטוט הרלוונטי:

אהבתיאהבתי

שלום רב,

תודה רבה על כל ההסברים שאתה נותן לנו כאן 🙂 !!! זה לא מובן מאליו.

אני לא הבנתי כיצד למלא את החלק של שורה 21 בטופס 1040…בחלק אחד הסברת ששם מכניסים בסוגריים כיד לסמן כמספר שלילי את סהכ המשכורות כאשר הוא מתחת למינימום ובחלק אחר נתת הסבר למלא פדיון קרן השתלמות (75% מהסכום) במשיכה חד פעמית. כיצד אני משלבת בין 2 הסכומים בלי הצורך לשלם מס כי כבר שילמתי מס בארץ?

אהבתיאהבתי

שלום וברוכה הבאה לבלוג

אם תקראי את הפוסט הנ"ל שוב (זה שאנו מגיבים עליו), תראי שיש בדיוק דוגמא כזאת בה גם מחריגים שכר וגם יש הכנסות נוספות.

בגדול את סוכמת את הסכום מקרן ההשתלמות (כפול 0.75) ומחסירה ממנו את הסכום שעשית לו החרגת שכר.

אם למשל פדית קרן השתלמות של 80,000 שקל (אניח כאן יחס דולר שקל 1 ל-4 לשם פשטות) אז החלק הממוסה הוא 60,000 ש"ח ולכן $15,000.

בנוסף מהעבודה שלך הרווחת 120,000 ש"ח שהם $30,000, ואני מניח כאן שבחרת להחריג את השכר הזה מההכנסה הממוסה שלך (תקראי את הפוסט הזה למידע נוסף).

אז בשורה 7 תרשמי $30,000 שזה ההכנסה שלך מעבודה, ובשורה 21 את תרשמי בתוך סוגריים ($15,000).

שזה ה-$15,000 מקרן ההשתלמות [פחות] $30,000 שכר עבודה שהחרגת.

אהבתיאהבתי

המון המון תודה

אהבתיLiked by 1 person

שלום,

רציתי לקבל הבהרה בנוגע לפנסיה ופיצויים.

אם זאת השנה הראשונה בה אני מדווח ואני מעוניין לדווח על 2016 ו 2017 ויש לי קופות שצברו פנסיה ופיצויים כבר משנים קודמות.

האם עלי לדווח בשנת 2016 על יתרת ההפקדות שעומדת כהכנסה אחרת, ואז ב 2017 רק על ההפקדות שהיו באותה שנה?

בנוסף בנוגע לרווחים (תשואות) שיש מתוך אותם יתרות, האם חישוב הרווח שציינת הוא פשוט לקיחה של סך התשואה כפול יחס ההפקדה של המעביד?

ובסופו של דבר האם עליי לקחת את כל המספרים הנ"ל לטופס מרכז ולנקות אותם מההחרגה?

בנושא אחר רציתי לשאול לגבי ניכויים סטנדרטיים, לא הצלחתי להבין היכן אני מכניס אותם בטופס ובאיזה אופן?

תודה

אהבתיאהבתי

אני מניח שאתה מתכוון לעבור ממצב שלא דיווחת על הפקדות מעסיק למצב שאתה כן מדווח עליהם.

לדעתי הדרך הנכונה לעשות זאת, היא פשוט לתקן דוחות 3 שנים אחורה, אך גם זה לא ממש הכרחי.

באם החרגת שכר ותוספת ההפקדות לשנים אלו לא גרמה לחבות במס, אני פשוט לא הייתי מתקן אפילו.

שים לב שהפקדות לפנסיה לא ניתן להחריג משכר (לפי ההנחיות של טופס 2555). אבל יש שאלה אם הפקדות לפיצויים נחשב הפקדות לפנסיה (דעתי שלא).

באם לקחת זיכוי מס זר, הייתי פשוט חוזר אחורה ומחשב מה הזיכוי החדש בתהחשב בתוספת ההכנסה בשל הפקדת מעסיק.

כשתבוא להשתמש בזיכוי מס זר עודף בעתיד פשוט תשתמש בערכים המופחתים שחישבת.

אם תוספת ההפקדות אכן גרמה לחבות במס, הייתי מגיש מחדש ומשלם את המס וקנסות על איחורים (כמובן אם הייתי בוחר לעבור לעבוד בשיטה זו).

לגבי הניכוי הסטנדרטי הוא פשוט נכנס בשורה 40 של טופס 1040. אם אתה משתמש בתוכנה אז היא פשוט תזין לך את הערך הנכון (בהינתן שענית על השאלות של התוכנה בצורה נכונה).

אהבתיאהבתי

תודה על הפוסטים שלך!

שאלה – יש לי קרן פנסיה בישראל שאני לא מפקידה בה כספים יותר, ושרחוקה ממועד הפדיון (~30 שנה). 2017 זו השנה הראשונה בה אני צריכה להגיש מס כתושבת ארה"ב. האם אני צריכה לדווח על רווחי ההון של קרן הפנסיה בשנת 2017 בסעיף 21?

תודה!!

אהבתיאהבתי

שלום וברוכה הבאה לבלוג

הנושא של דיווח על פנסיה הוא שנוי במחלוקת.

שתי השיטות שאני מכיר שרואי החשבון משתמשים בהם הם ושיטה שלישית שאת הצעת וששמעתי שיש כאלה שמדווחים כך (אך הרבה פחות מה-2 הראשונות):

1) דיווח על הפקדות המעביד ועל כל הרווחים, רק בעת קבלת הקצבה. כאן את פורסת את התשלומים האלה לשנים שלא יהיו לך בהם הרבה הכנסות במקום לשלם עליהם את המס השולי כיום. מצד שני יש כאן סימן שאלה האם זו דחיית מס חוקית והאם זה עלול לגרום בעיות בהמשך (טרם נשמעו דיווחים על כאלה שעברו ביקורת ונאלצו לשלם את כל מיסי העבר בגין זה, אך כמובן שהם יכולים להחליט לאכוף לפי ראות עיניהם בכל רגע).

2) דיווח על הפקדות מעביד בשנה שהתקבלו, ועל הרווחים בעת קבלת הקצבה. זה לפי סעיף 402b לחוק המס, אבל לא בטוח שעומדים בכל הקריטריונים שם.

3) דיווח על רווחים בכל שנה, כמעט ומבטיח תשלום מס עודף בשנים שאת מדווחת על הרווחים הללו אולם בתלות בגודל קרן הפנסיה שלך זה עלול להיות מזערי.

לכן כדאי לך להתייעץ אם מישהו חד פעמית כדי לקבל את ההחלטה הזו תוך הצגת כלל הנתונים (גודל הקרן, הכנסות צפויות בשנים הקרובות, מסים זרים ששילמת בעבר או שאת צפויה לשלם בעתיד), כדי לבחון את האופציה שתטיב איתך כלכלית אבל שגם נוח לך איתו.

אהבתיאהבתי

הבנתי אותך. תודה!

הסתכלתי על על הנתונים וזה מה שאני מתכננת לעשות:

1. לדווח בסעיף 21 את הריבית מקרנות ההשתלמות ומחשבון הבנק שלי בישראל

2. לא לדווח בשלב זה על ריביות מפנסיה (אדווח כשאמשוך את הכספים)

3. בטופס 8938 לדווח על החשבונות בסעיפים 1 ו-2 לעיל, ולדווח שאני משלמת השנה מס רק על מה שבסעיף 1

מה דעתך, זה נשמע הגיוני?

שוב תודה!

אהבתיאהבתי

לצערי להגיון אין קשר לשאלה שלך. לכל בחירה שלא תעשי את צריכה להיות מוכנה להצדיק במקרה הצורך את הבחירה שלך, ולהיות מוכנה נפשית להיפוך ההחלטה בביקורת (עד כמה שהסיכוי לביקורת זניח).

אבל ברמה התיאורטית יש הגיון שלא לדחות קרן השתלמות, בגלל שהוא נזיל או בקרוב נזיל.

אין לי נסיון בכלל עם 8938. לא הבנתי איפה מדווחים את המס ששילמת ספציפית על כל כלי, זה נראה שרק צריך את המס המצטבר (ואפילו מדווחים את ההכנסה ולא את המס ששולם).

אהבתיאהבתי

תודה!

אהבתיאהבתי

שלום רב!

דבר ראשון אתה וכל הבלוג הזה מדהים! אני לא מבין איך יש לך את הסבלנות לכל הכתיבה ועוד לכל השאלות אבל שאפו!!

שאלתי היא : אני ממלא את הדוח לפי תוכנית החנינה בשביל אשתי שהיא אחות בבי"ח, אני לא אזרח אמריקאי וגם הילדים לא (בתקווה שנה הבאה יהיו על פי חוק הסבא).

ב 2016 היו לה הכנסות מעבודה בסך 11000$ דמי לידה בסך 16000$ והיו לנו הכנסות משכר דירה של דירה שבבעלות ההורים שלי (האם צריך לדווח כהכנסה נוספת או אפשר כמתנה?) בסף 12500$ ש"ח. אין לנו כל הכנסה אחרת (דיבידנדים, קרנות נאמנות, וכו).

בהנחה שאני מדווח על הכנסותיה בלבד (ללא דיווח על שכר שלי) כ Head of household, מספר שאלות :

1. בהנחה שחובה לדווח על שכר הדירה כהכנסה נוספת, האם צריך את כולה או רק חצי ממנה (מכיוון ואני לא אזרח)?

2. בגלל דמי הלידה ושכר הדירה הניכויים הסטנדרטים והאישיים לא מכסים את הכל בשיטת החרגת שכר. גם בשיטת ניכוי מס לא שילמנו מס בארץ (מלבד אולי ביטוח לאומי שהוא סיכון כפי שכתבת ובכל אופן לא יכסה את הסכום לפי המחשבון). האם נגזר עלינו לשלם מס או שניתן לקבל ניכוי מס באיזו שהיא צורה שלא הצלחתי למצוא בבלוג עד כה מכיוון ומדובר בדמי לידה? אם כן וכתבת על זה כבר, סליחה על ההצקה ואשמח אם תשלח אותי בקישור לדף הרלוונטי, ממש חיפשתי ולא הצלחתי למצוא .

תודה תודה תודה.

אנא קבל פרס נובל בשם כל מי שנעזר בבלוג הזה על תרומתך לציבור ה DIY !

אהבתיאהבתי

שלום וברוך הבא, ותודה על כל הברכות.

אתחיל בכך שאומר שנראה שה-$12,500 נראה כמתנה (כל עוד הדירה רשומה על שמם). בסופו של דבר הם מעבירים לכם $12,500 וזה לא ממש משנה מאיפה הם השיגו את הכסף.

בהנחה ואתם לא מחשיבים את שכר הדירה כהכנסה, אלא כמתנה, אזי לא תהיו חייבים במס בהנחה ולך אין הכנסה לצרכי מס אמריקאי (שלפי עדותך אין לך).

אם תעשו החרגת שכר על ה-11,000 תישארו עם הכנסה של 16,000. לאשתך יש ניכוי סטנדרטי של $9,350 ובגלל שאי ןלך הכנסה לצרכי מס אמריקאי היא יכולה לקחת פטור אישי גם עליך (סה"כ $8,100 בפטורים אישיים). הסכום של הניכוי הסטנדרטי והפטורים האישיים מכסים את ההכנסה מדמי לידה ולכן לא תהיו חייבים במס.

נ.ב. מסגרתי ותליתי את פרס הנובל ב-google keep 🙂

אהבתיאהבתי

תודה רבה על התגובה! הסהם השכירות של הדירה הוא על שמי (הדירה על שם ההורים שלי) לכן זה כן הכנסה שלי אבל לאו דווקא של אשתי לכן השאלה אם אשתי מחויבת במקרה כזה לדווח על שכר הדירה כהכנסה ואם כן, האם יש דרך להמנע מלשלם מס על דמי הלידה מלבד ע"י זיכוי סטנדרטי ואישי (שידרשו ע"מ לנכות את שכר הדירה). אם אני מבין את מה שמתפרש מהתשובה שלך אז אין ממש אלא רק דרך הניכויים האלו.

שוב תודה, מעריך מאוד!

אהבתיאהבתי

לא רואה איך זה שהשם שלך רשום על הסכם השכירות הופך את ההכנסה לשלך, אלא אם ההורים שלך העניקו לך את הדירה במתנה.

כל עוד הדירה שייכת להם, ההכנסה שלהם.

שוב, אני לא מכיר דרך. אם אתם מתכוונים לרשום את ההכנסה הזו כל שנה וזה מגדיל לכם את הסיכון לתשלום מס, אז שווה לחפש ייעוץ נוסף בנושא.

אהבתיאהבתי

אחלה, אברר ליתר בטחון. שאלה אחרונה קשורה לתוכנית החנינה – ממה שראיתי על זה לא כתבת, האם אתה יודע לאן מגישים את טופס 14653? הוא די בסיסי ממה שאני רואה אבל אם אתה מכיר ויש לך דגשים מסוימים מאוד אשמח אם תשתף.

ושוב – אתה אדיר 🙏

אהבתיאהבתי

אני מניח שאתה מתכוון "גילוי מרצון" 🙂 אבל אהבתי, חנינה.

קראת את הפוסט שלי בנושא?

אהבתיאהבתי

מעולה, זה בדיוק מה שחיפשתי ולא הצלחתי למצוא עד עכשיו. אולי תוכל להוסיף קישור לזה בתפריט מתחת לסדרת מס ארה"ב? נראה לי שזה יעזור לכל מי שרלוונטי לתהליך הזה🙏

כמו מוחמד עלי, כולנו זקוקים לחנינה 😅

אהבתיאהבתי

הוספתי, תודה על ההצעה.

לפי מה שאני מכיר עלי זוכה בערעור לעליון.

אהבתיאהבתי

צודק! אבל טראמפ לא זכר את זה : https://m.ynet.co.il/Articles/5282169

אהבתיאהבתי

שלום וברכה.

קודם כל, תודה רבה על הכל המידע שאתה מפרסם כאן ובפוסטים שלך בקהילה של הסולידית.. תודה שאתה משקיע מזמנך הפנוי ועוזר להמונים!

זו השנה השנייה שאני ואשתי ממלאים את הדו"ח השנתי (שנינו אזרחים). השנה, השתתפנו בקורס קבוע שחילק מלגה חודשית בסך 400$. הקורס היה מטעם מכון פרטי, ללא קשר לאוניברסיטה או מכללה מוכרת. מבחינת רשות המסים, זוהי מלגה הפטורה ממס. האם אנו מחוייבים לדווח על המלגה כהכנסה נוספת ל-IRS?

תודה רבה!

אהבתיאהבתי

שלום וברוך הבא לבלוג ותודה על הברכות.

לדעתי יש לדווח על הסכום הנ"ל.

אהבתיאהבתי

שלום מתורגמן!

שאלה שלא הייתי בטוח איפה בבלוג היא תתאים:

לצערי הרב אני מקבל ירושה. אני מבין ממה שקראתי שאין מס על קבלת ירושה. בכל זאת מרגיש לי מוזר שככה ממשל ארה"ב לא טומן את ידו בירושה. האם אכן זה כך? במיוחד זה גם מטריד אותי משום שחברות הביטוח השונות שמשלמות את הכספים ביקשו כולן טופס W-9.

תודה

יותם

אהבתיאהבתי

כן, גם ענייני ירושה נמצא איפשהו בבקלוג המתארך שלי 🙂

בעיקרון מס ירושה, חל על העיזבון (יענו הנפטר). אבל רק אם היה לו עיזבון (סך נכסים בתוספת הסכומים של ביטוח חיים) מעל סף מסוים שהיה 5.5 מיליון עד סוף 2017 ומעכשיו זה מוכפל ל-11 מיליון ל-7 השנים הקרובות כאשר הקונגרס ינסה להאריך את זה לנצח (דרוש רוב יותר גדול).

כל זאת בתנאי שהנפטר היה אזרח או תושב ארה"ב בזמן פטירתו.

בכל מקרה, הירושה מתחלקת רק אחרי שגובים את המס.

טופס w-9 רק מראה לחברות הביטוח שאתה אזרח אמריקאי ולכן אין צורך לנכות מס במקור. אם היורש לא היה אמריקאי היה צריך למלא טופס w8 ובהיעדר אמנת מס מתאימה, כנראה היו מנכים לו 30% מס במקור (ויכול לקבל החזר אם יגיש דוח שנתי).

אהבתיאהבתי

שלום למתרוגמן.

קודם כל תודה רבה על ההשקעה בבלוג המדהים הזה! זה מאוד עוזר לי.

שתי שאלות:

איפה אני ממלא תשלום מביטוח לאומי על מילואים? אפשר להחשיב את זה כמשכורת מעבודה (ואז להחריג את זה בחרגת שכר)?

או שאני צריך למלא את זה איפשהו שמוזכר בחלק 6, בשורה 21 לדוג'?

שאלה שניה,

יש לי קרן השתלמות, קרן פנסיה, ביטוח מנהלים וקופות גמל (קופת הגמל היא לא הפרשות של המעסיק אלא קופה שלי שפתחתי אותה באופן עצמאי לפני הרבה שנים, לא מהקופות גמל להשקעה החדשות. היא נקראת: "סוג קופת הגמל: קופת גמל לחסכון קופת גמל לתגמולים וקופת גמל אישית לפיצויים").

אם אני מבין נכון, כל עוד לא פדיתי אותם וקיבלתי את הכסף אני מדווח עליהם רק ב FBAR ולא ב 1040, זה נכון?

והאם גם באלה אני מסובך עם הנושא של PFIC?

תודה רבה!

אהבתיאהבתי

שלום וברוך הבא לבלוג!

לגבי השאלה הראשונה, אני מברר. הכל תלוי אם זה מוגדר פיצוי בגין עבודה (כמו שכר) או פיצוי בגין אבדן עבודה (כמו כל קצבה אחרת של בט"ל שמקבלים כאשר מפסידים עבודה).

לגבי השאלה השנייה, לצערי אין לי תשובה חד משמעית עבורך. תוכל לקרוא כאן תגובה שלי בנושא, במיוחד סעיפים 3 ו-4.

אהבתיאהבתי