אמריקאים יקרים, הגענו לחלק ה”מעניין” של הדוח השנתי. בשורות 8-11 (+גיליון 2) מחשבים את המס שאנחנו חייבים לארה"ב (ברוב השנים יהיה שווה 0).

בחלק המסים והזיכויים נחשב את ההכנסה למס, את המס שצריך לשלם על הכנסה זו וזיכויים על המס אם הם רלוונטיים אלינו. אבל קודם קצת הגדרות (אלו ממש לא הגדרות מדעיות ואפילו לא מדויקות):

מסים – כסף שיש לשלם לממשלה (במקרה זה ארה”ב) על הכנסה שקיבלנו בשנת המס.

זיכויים – סכום שבאמצעותו ניתן להוריד את חבות המס, ובמקרים מסוימים (שיפורטו בפוסטים עתידיים) ניתן אפילו לקבל החזר לכיס/בנק.

את המס יש לחשב בשתי אופנים (חישוב רגיל וחישוב אלטרנטיבי) והחבות היא על הסכום הגבוה יותר. בפוסט זה נלמד על החישוב הרגיל של המס. החישוב האלטרנטיבי (בפוסט הבא) נועד כדי למנוע מאנשים לבקש התאמות גדולות מדי להכנסה.

טראמפ התכוון לבטל את החישוב האלטרנטיבי, אך בפועל החוק החדש רק הגדיל את הפטור ממנו ליחידים כך שהוא משפיע על פחות אנשים. בכל מקרה למי שמבקש זיכוי מס זר חייב לחשב גם את המס האלטרנטיבי.

אז תוציאו מחשבונים ובואו נתחיל…

פוסט זה נוגע לשנת המס 2018, שצריך לדווח בגינו עד אפריל 2019. אם ברצונכם לראות את הפוסט הנוגע לשנת המס 2017, תיגשו לכאן.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

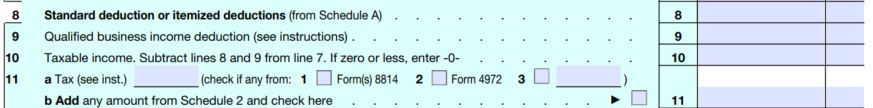

שורה 8 – הניכוי הסטנדרטי

בשורה 8 אנו ממלאים את הניכוי הסטנדרטי שלנו. בעיקרון יש בועה ליד שורה 8 שנראית כך:

תוספות לניכוי הסטנדרטי

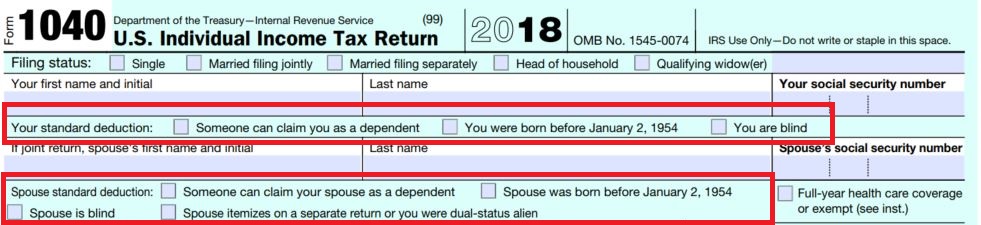

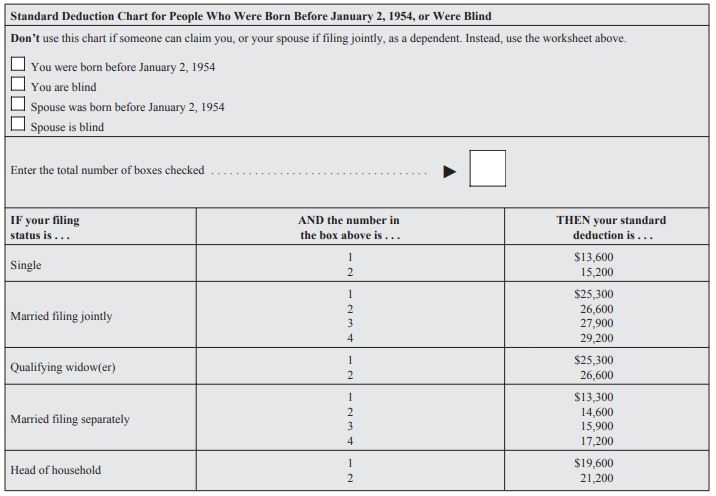

תזכורת: לכל משלם מסים יש ניכוי סטנדרטי שתלוי במצב המשפחתי שלו, בגיל שלו, ובמצב העיניים שלו (עיוורון). את הפרטים הללו ממלאים בעמוד הקדמי של טופס 1040:

(התאריכים כאן רלוונטים לדוח של שנת המס 2018). אם נולדתם לפני ה-2 בינואר, 1954, או שהייתם עיוורים בסוף 2018, סמנו את התיבה (או תיבות) המתאימות בשורה המסומנת באדום (היכן שכתוב Your standard deduction). אם הינכם נשואים (נכון לסוף 2018), ובן זוגכם נולד לפני ה-2 בינואר, 1954, או היה עיוור בסוף 2018, סמנו את התיבות המתאימות עבור בן הזוג (בשורה השנייה המסומנת באדום היכן שכתוב Spouse standard deduction). אל תשכחו לסכום את כמות התיבות שסימנתם.

אין לסמן תיבות עבור הבן זוג אם סטטוס ההגשה הינו – Head of Household. המשמעות העיקרית מזה הוא שישראלי אמריקאי שנשוי לישראלית, אינו יכול לקבל ניכוי סטנדרטי מוגדל במקרה של עיוורון או גיל מעל 65 של בן/בת הזוג.

מקרה מוות של בן זוג ב-2018. אם בן זוגכם נולד לפני ה-2 בינואר, 1954, ונפטר במהלך 2018 לפני שהגיע לגיל 65, אין לסמן את התיבה שהבן זוג נולד לפני ה-2 בינואר, 1954. כלומר הבן זוג צריך להיות בחיים בגיל 65 כדי לקבל את הניכוי המוגדל.

ע”פ ההגדרה של ה-IRS, אדם מגיע לגיל 65 ביום שלפני יום הולדתו ה-65.

דוגמא. בן הזוג נולד ב-14 לפברואר, 1954, ונפטר ב-13 לפברואר, 2018. ע”פ ההגדרה הבן זוג נחשב בגיל 65 בזמן הפטירה. לכן ניתן לסמן את התיבה המתאימה מכיוון שהיה בחיים כשהגיע לגיל 65. עם זאת, אם הבן זוג, נפטר ב-12 לפברואר, 2018, הבן זוג לא הגיע לגיל 65 ואין לסמן את התיבה.

עיוורון

אם לא הייתם עיוורים מלאים ב-31 לדצמבר, 2018, עליכם לקבל אישור מרופא העיניים שלכם (אופטלמלגיסט או אופטומטריסט) על כך ש:

- אינכם יכולים לראות טוב מ-20/200 (בישראל זה נקרא 6/6) בעין הטובה שלכם גם כאשר אתם עם משקפיים או עדשות, או לחלופין

- מפתח שדה הראייה שלכם הינו קטן או שווה ל-20 מעלות

אם הראייה שלכם אינה עתידה להשתפר מהתנאים המפורטים לעיל, תוכלו לקבל אישור מרופא העיניים שלכם שזהו מצב קבוע.

עליכם לשמור על האישור למקרה של ביקורת עתידית.

ניכוי סטנדרטי או ניכוי מפורט

למשלם המסים יש בחירה האם לקחת ניכוי סטנדרטי ובמאצעותו להקטין את ההכנסה החייבת או האם לפרט ניכויים מותרים. משתלם לפרט רק אם הניכויים המותרים גדולים מהניכוי הסטנדרטי.

מהנסיון שלי בישראל קשה להגיע לניכוי הסטנרדטי באמצעות פירוט ניכויים. בין הניכויים ניתן למצוא את הריבית על המשכנתא שלכם. זוג נשוי צריך שיהיה לו ריבית משכנתא מעל כ-100,000 ש”ח בשנה כדי שהפירוט ישתלם. לרוב יותר ישתלם לקחת פשוט את הניכוי הסטנדרטי.

ניכוי מפורט

על מנת להכיר ולחשב את הניכויים המותרים יש למלא את Schedule A. הניכויים המותרים לעניין זה הם ניכויים שונים ממה שמותר בחלק ההתאמות של הדוח. בין הניכויים ניתן למצוא:

- הוצאות רפואיות

- מסים ששילמתם (למרות שאם המס היה למדינת ישראל סביר להניח שיותר משתלם לקחת זיכוי מס זר)

- ריבית משכנתא

- תרומות לצדקה

- הפסדים בגין נזק או גניבה – החל מ-2018 זה תקף רק לאזורים בהם הנשיא הכריז על אסון לאומי

- רשימה ארוכה ומייגעת של ניכויים מותרים אותם ניתן למצוא בהנחיות.

שימו לב, החל משנת המס 2018, יש הגבלות נוספות על ניכוי מפורט כך שלרוב האנשים (אפילו אלו שגרים בארה"ב) פחות משתלם לקחת אותו על חשבון הניכוי הסטנדרטי. ניתן לראות את ההבדלים העיקריים כאן.

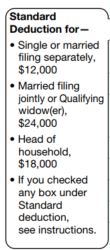

ניכוי סטנדרטי

רוב האנשים יכולים למצוא את הניכוי הסטנדרטי שלהם בטופס 1040 משמאל לשורה 8. אתם יכולים למצוא אותם גם בפוסט הזה. יש שלושה יוצאים מן הכלל (החרגות) – ועוד אחד חדש שרלוונטי לדוח של 2018.

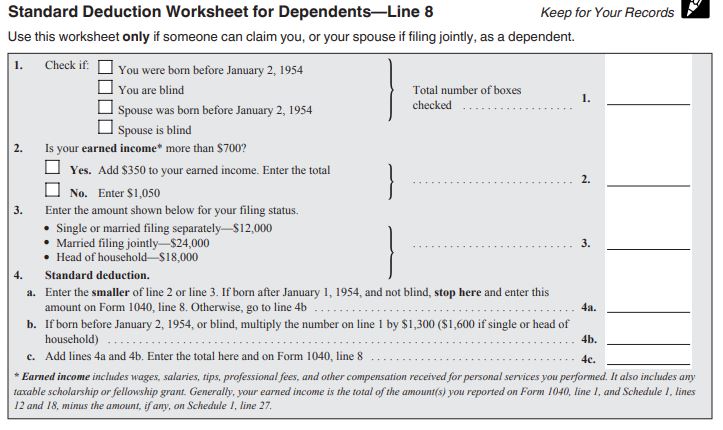

החרגה 1 – תלויים

אם אתם, או בן זוגכם בהנחה ואתם מגישים הגשה משותפת, יכולים להיות תלויים בדוח של מישהו אחר לשנת 2018, יש להשתמש בגיליון עזר הבא על מנת לחשב את הניכוי הסטנדרטי עבור תלויים. הניכוי הסטנדרטי הוא נמוך יותר עבור תלויים. תזכורת: ילדים עד גיל 19, או סטודנטים עד גיל 24, וכן הורים מבוגרים שמקבלים עזרה משמעותית מהילדים שלהם יכולים להיחשב כתלויים. ראו פוסט קודם שלי לראות מי נחשב תלוי.

הנחיות:

שורה 1 – מסמנים תיבות לפי אם אתם ו/או בני זוגכם הייתם מעל גיל 65 או עיוורים במהלך 2018. ראו הנחיות מעלה בחלק תוספות לניכוי הסטנדרטי.

שורה 2 – האם הכנסתכם מעבודה גדולה מ-$700? אם כן, מוסיפים $350 להכנסה מעבודה ואת התוצאה רושמים בשורה 2. אם לא, רושמים $1,050 בשורה 1.

שורה 3 – מזינים את הערך לפי סטטוס הגשה שלכם. רווק או נשוי המגיש בנפרד – $12,000, נשואים המגישים ביחד (או אלמן מוכר) – $24,000, ראש אב בית – $18,000.

שורה 4a – מכניסים את הערך הקטן מבין שורה 2 או 3. אם אתם צעירים מ-65 ובנוסף לא עיוורים, עצרו כאן, זהו הניכוי הסטנדרטי שלכם. מלאו אותו בטופס 1040 – שורה 8.

שורה 4b – אם אתם מעל גיל 65 או עיוורים, הכפילו את מספר התיבות שסימנתם בשורה 1 ב-$1,300 (אלא אם אתם רווקים או ראש משק בית ואז מכפילים ב-$1,600). את התוצאה רשמו בשורה 4b. זהו תוספת לניכוי הסטנדרטי בשל גיל ו/או עיוורון.

שורה 4c – סכמו את שורות 4a ו-4b. את התוצאה רשמו בשורה 4c ובטופס 1040 שורה 8.

החרגה 2 – אתם או בני זוגכם מעל גיל 65 או עיוורים

אם סימנתם את אחד מ-4 התיבות בעמוד הראשון של טופס 1040 בשל גיל או עיוורון, יש להשתמש בערכים לפי הטבלה הבאה. תרגום של הטבלה ניתן למצוא בחלק 1 של מדריך זה.

החרגה 3 – הגשה בנפרד או שבני זוגכם בשנת מעבר לארה"ב ולא היו אזרחים או תושבים לפני כן

אם סימנתם את התיבה Spouse itemizes on separate return or you were dual-status alien, כלומר אתם נשואים המגישים בנפרד והבן זוג השני מפרט את ניכוייו או לחלופין אתם נשואים למישהו שעבר לארה"ב במהלך 2018 ולא היה תושב או אזרח לפני כן. במצב זה, הניכוי הסטנדרטי שלכם הוא 0 (אפס עגול). זה נכון גם אם נולדתם לפני ה-2 בינואר, 1954, או שהייתם עיוורים.

החרגה 4 (חדש ל-2018) – ניכוי סטנדרטי מוגדל בעקבות הפסדים בשל אסונות טבע שקרו במהלך 2016-207

למי שרלוונטי מומלץ לקרוא את ההנחיות לניכוי מפורט – Schedule A.

שורה 9 – ניכוי חדש לבעלי עסקים

אם אתם בעלי עסקים (עוסק פטור, עוסק מורשה, בעל חברה בע"מ) רצוי לפנות לבירור אצל רו"ח, הסעיף הזה יכול להיות שווה הרבה כסף. בגדול מותר לנכות מההכנסה 20% מההכנסה שלכם מהעסק ועוד 20% מדיבידנדים על ריטים (קרנות הסוחרות ומנהלות נדל"ן) וכן 20% על הכנסה משותפויות הנסחרות ציבורית. שווה לבדוק! ראוי לציין שמדובר בעסקים שמיקומם נמצא בארה"ב או שההכנסה היא מארה"ב (מה שנקרא Effectively connected income). בקיצור תתייעצו עם יועץ מס.

שורה 10 – חישוב הכנסה חייבת למס – Taxable Income

החסירו את הסכום של שורות 8 ו-9 מהערך בשורה 7. אם יוצא פחות מ-0, רשמו 0. זהו ההכנסה החייבת במס (Taxable Income), כלומר ההכנסה שעליה מחשבים כמה מס יש לשלם.

שורה 11 – חישוב מס בצורה רגילה

הגענו לתכל’ס. תעשו קצת מתיחות, כדי שלא תיפצעו, ובואו נראה כמה אתם חייבים לדוד סם. גם כאן יש כמה אופציות:

- הכנסה מתחת ל-$100,000 ללא דיבידנדים מועדפים (או רווחי הון ארוכי טווח) – שימוש בטבלאות המס.

- הכנסה מעל או שווה ל-$100,000 ללא דיבידנדים מועדפים (או רווחי הון ארוכי טווח) – שימוש בגיליון המס.

- אם הייתה לכם הכנסה מדיבידנדים מועדפים או רווחי הון ארוכי טווח (שהמיסוי עליהם מועדף) יש להשתמש בגיליון ייעודי – Qualified Dividends and Capital Gain Tax Worksheet.

- החרגתם שכר בטופס 2555 או 2555EZ? יש לעשות את החישוב בגליון נוסף ייעודי – Foreign Earned Income Tax Worksheet

- אם יש לכם שילוב של הגורמים לעיל, ייתכן ותצטרכו לשלב בין שיטות החישוב, אין מה לדאוג הכל יפורט בהמשך הפוסט.

בנוסף יש לכלול בשורה 11a מיסים הנובעים מאחד הטפסים הבאים:

- מס מטופס 8814 שמחשב מס על הכנסות פאסיביות של הילדים האמריקאיים שלכם.

- מס מטופס 4972 המחשב מס על משיכות גדולות חד פעמיות (רלוונטי רק לאנשים שנולדו לפני 1936).

- מס הנובע מבחירה 962 הנוגעת לבעלותעל חברה זרה נשלטת.

- חוב בגין קבלת "החזר מס בגין לימודים" ביתר. כמובן שהקבלה ביתר הייתה לגיטימית, למשל אם מוסד הלימודים החזיר לכם חלק משכר הלימוד, אבל כבר מילאתם את הבקשה להחזר מס עם הסכום המוגדל.

- מס מטופס 8621 הנוגע לחוק ה-PFIC הדרקוני – בעצם כל מי שמחזיק קרנות נאמנות או קרנות סל ישראליות יצטרך למלא טופס זה.

- החזר של מקדמות שניתנו בגין חוק הבריאות הממלכתי של אובמה.

- מס הנובע מחוק 965 (גם קשור לבעלות על חברה זרה).

מדרגות המס

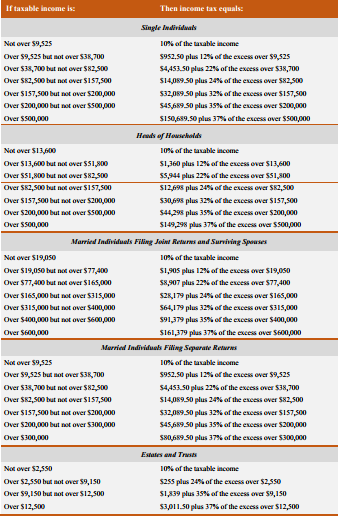

להלן מדרגות המס (מתייחסות להכנסה המתחייבת למס – טופס 1040 שורה 10):

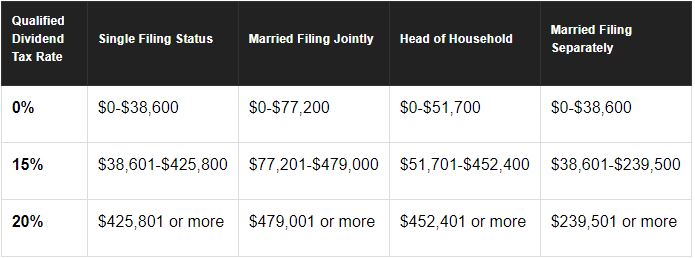

המדרגות על הכנסה מועדפת (דיבידנדים מועדפים ורווחי הון ארוכי טווח) הם כדלקמן:

שימו לב שאין חפיפה מושלמת בין המדרגות להכנסה רגילה, למדרגות להכנסה מועדפת. ככה, פשוט כי לחברי הקונגרס איכפת.

אם יש גם הכנסה רגילה וגם הכנסה מועדפת, ההכנסה המועדפת מחושבת בסוף ההכנסה. לדוגמא, אם אני רווק והיה לי $46,000 הכנסה מעבודה ועוד $3,000 דיבידנדים מועדפים.

קודם, יש לי ניכוי סטנדרטי על סך $12,000. כלומר, מתוך ה-$49,000 שהכנסתי (AGI), נשארו $37,000 כהכנסה חייבת במס.

אז מתוך ה-$3,000: $1,700 ישויכו למדרגה של 0% (עד $38,600) ולכן ימוסו ב-0%, והיתרה ($1,300) ישויכו למדרגה של 15%.

טבלאות המס

על מנת שלא נצטרך להוציא מחשבונים, עשה ה-IRS את רוב העבודה בשבילנו. טבלאות המס מתחילות בעמוד 67 של קובץ ההנחיות לטופס 1040.

הטבלה מחולקת לתתי-טבלאות כך שכל תת-טבלה היא בטווח הכנסות למס של $1,000. בתוך כל תת-טבלה יש חלוקה של שורות לטווחי הכנסה של מרווחים קטנים יותר, כך שכל מי שבשורה מסוימת משלם את אותה המס (גם אם יש הפרש קל בין ההכנסות שלהם). בפועל, זה נוצר כי מעגלים את חישוב המס לדולר הקרוב ביותר.

בעמודות של הטבלה תמצאו בנוסף למרווחי השכר את סטטוסי ההגשה השונים: רווק, נשואים המגישים במשותף (כאן צריך להסתכל גם אלמן מוכר), נשואים המגישים בנפרד וראש אב בית.

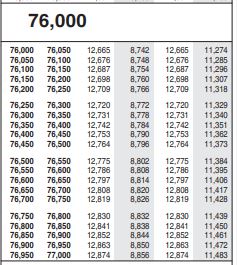

דוגמא: נשואים המגישים במשותף, יש להם הכנסה חייבת למס של $76,251. עליהם לגשת לתת-טבלת המס המתאימה (בעמוד 76 לקובץ ההנחיות):

שתי העמודות הראשונות הן מרווחי השכר. ההכנסה שלהם בין $76,250 ל-$76,300 ולכן עליהם להסתכל בשורה השישית מלמעלה בתת-טבלה זו.

סטטוס ההגשה שלהם הוא נשואים המגישים ביחד ולכן הם צריכים להסתכל על העמודה הרביעית משמאל. המס שלהם לאותה שנה יהיה $8,772. רווק שהיה מכניס הכנסה זהה היה מסתכל על העמודה השלישית מימין ומשלם $12,720. ראש אב בית מסתכל בעמודה האחרונה וחייב $11,329 לדוד סם. העמודה אחת לפני אחרונה היא של נשואים המגישים בנפרד.

הערה: החבויות הללו הן לפני זיכויים שונים שיכולים להוריד את חבות המס, ואפילו להחזיר לכם כסף לכיס (בחלק מן המקרים).

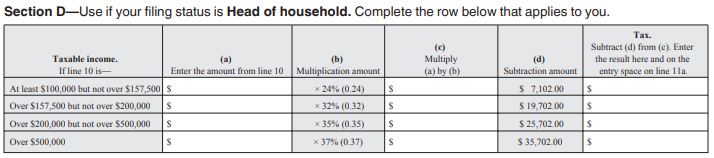

גיליון המס

בעלי הכנסות למס של $100,000 או יותר צריכים לחשב את המס באמצעות גיליון המס. את הגיליון ניתן למצוא בעמוד 79 של קובץ ההנחיות של טופס 1040.

עבור כל סטטוס הגשה יש חלק נפרד בגיליון. אחרי שמצאתם את החלק הרלוונטי אליכם ממלאים את השורה המתאימה לפי גובה ההכנסה החייבת שלכם.

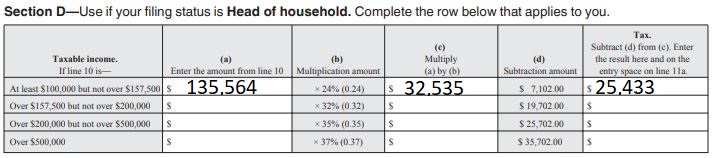

דוגמא. החלק המתאים עבור ראש אב בית:

אם ההכנסה החייבת הייתה לדוגמא $135,564 אז צריך למלא את השורה הראשונה (בין $100,000 ל-$157,500). בעמודה a מכניסים את ההכנסה החייבת למס. בעמודה c מכפילים את הערך מעמודה a בערך מעמודה b. בעמודה האחרונה מחסירים את הערך מעמודה d מהערך בעמודה c.

גיליון לחישוב במקרה שיש דיבידנים מועדפים או רווחי הון ארוכי טווח

כמוסבר כאן וכאן וגם קצת למעלה, יש יחס מס מועדף כלפי השקעות בבורסה (0% מס במקרה שהכנסותיכם לא היו גבוהות מדי). לכן, אם יש לכם דיבידנדים מועדפים ו/או רווחי הון ארוכי טווח אתם עדיין תיעזרו בטבלאות המס או בגיליון המס אבל יש גיליון נוסף שצריך למלא כדי לחשב את חבות המס הסופית (שתצא יותר נמוכה מאם ההכנסה הייתה ממקורות אחרים עבור אותו סכום). את הגיליון ניתן למצוא בעמוד 40 לקובץ ההנחיות. על מנת לא להלאות אתכם בתרגום של עוד גיליון, עשיתי בשבילכם את רוב העבודה ויצרתי גיליון גוגל שעושה בשבילכם את החישובים. עד כדי כך אתם חשובים לי, קוראים נאמנים (או קורא נאמן)! ראו בהמשך…

גיליון לחישוב במקרה שהחרגתם שכר עבודה זר

כמוסבר כאן, ניתן להחריג שכר עבודה עבור כל בן אדם עד $103,900 נכון לשנת 2018. עד 2006 המצב הזה גרם לכך שאנשים רבים נכנסו במדרגות מס היותר נמוכות ו”זכו” לשלם 0% על דיבידנדים מועדפים ורווחי הון ארוכי טווח. בנוסף, גם הכנסה רגילה שלא הוחרגה מוסתה במדרגות נמוכות יותר.

החל מ-2006, כנראה שהאוצר האמריקאי רצה להגדיל הכנסות ולכן שינה את החוקים וכעת הסכום המוחרג, מוחרג מהמדרגות הנמוכות, ולא מהגבוהות. בואו נראה דוגמא:

זוג הכניס הכנסות בשנה מסוימת כדלקמן (כל הערכים הומרו לדולרים):

הכנסה בת זוג – $120,000

הכנסה בן זוג – $70,000

דיבידנדים מועדפים – $4,000

פדיון קרן השתלמות (רק אלוהים יודע למה לפדות בשנה כזאת 😉 – $50,000

סה”כ הכנסה – $244,000

החרגת שכר – $173,900 ($103,900 לבת זוג ו-$70,000 לבן זוג)

הכנסה גולמית מתואמת – $70,100

ניכוי סטדנרטי – ($24,000)

הכנסה חייבת למס – $46,100

לפי השיטה הישנה: מדרגת המס להכנסה – 12%, מדרגת המס לדיבידנדים – 0%

לפי השיטה החדשה: מדרגת המס להכנסה – 24%, מדרגת המס לדיבידנדים – 15%

מסקנה – באסה!

בנוסף, אם הכנסתכם מדיבידנדים מועדפים ורווחי הון ארוכים גדולה מההכנסה החייבת למס, תצטרכו לקזז את ההפרש קודם מרווחי ההון הארוכים ומה שנשאר מההפרש מהדיבידנדים המועדפים. כלומר, החרגת השכר גם פוגעת בדיבידנדים המועדפים וברווחי הון הארוכים שלנו.

דוגמא (רווק):

הכנסה מעבודה – $70,000

דיבידנדים מועדפים – $7,000

רווחי הון ארוכי טווח – $6,000

החרגת שכר עבודה – ($70,000)

ניכוי סטנדרטי (לרווק) – ($12,000)

הכנסה למס – $1,000

סה”כ הכנסה מועדפת – $13,000

הפרש בין הכנסה למס לסה”כ הכנסה מועדפת – $12,000

$6,000 מתוך ההפרש של $12,000 הולכים לקזז את רווחי הון ארוכי טווח, כך שבחישוב המס מתייחסים כאילו אין לנו רווחי הון ארוכים. עוד $6,000 הולכים לקזז דיבידנדים כך שיש לנו רק $1,000 דיבידנדים מועדפים לצרכי חישוב המס.

המס יוצא $150. ה-$1,000 אמורים להיות כביכול במדרגה הראשונה ואז בגלל שזה דיבידנדים מועדפים הם אמורים להיות ב-0% מס. אך מכיוון שהשכר שהוחרג נחשב לצורך מדרגות המס יוצא שאנחנו במדרגה של 22% שבה משלמים על דיבידנדים מועדפים 15% מס.

הערה: כפי שרמזתי הרבה בעבר, לבעלי הכנסות גבוהות עדיף לא להחריג את השכר אלא לקזז את המס המתחייב בארה”ב עם המס הזר ששילמו בישראל. בדוגמא (של הרווק), למשל, המס הזר היה מכסה את כל המס המתחייב בארה”ב ובנוסף היה נשאר מס עודף שניתן להעביר לשנים הבאות. עוד על כך בפוסט על זיכוי מס זר.

בכל מקרה, חרגנו קצת מהנושא. את הגיליון לחישוב ניתן למצוא בעמוד 39 לקובץ ההנחיות. אם יש לכם גם שכר מוחרג וגם דיבידנדים מועדפים הגיליון העיקרי הוא הגיליון של השכר המוחרג, אך תצטרכו בנוסף להשתמש בגיליון של הדיבידנדים על מנת לחשב את אחת השורות שם.

מה חשבתם? שאתן לכם לעשות לבד את החישובים? גם לזה בניתי גליון גוגל.

גליון חישוב המס של המתורגמן הפיננסי

על הגליון כתבתי כבר וצירפתי לינקים להורדה שלו כאן.

אזהרה: אין לראות בגליון המפורסם ייעוץ מס אלא כהכוונה בלבד. בלוגרים רנדומליים ברשת לא יודעים על מה הם מדברים. מומלץ לבדוק את הנתונים באמצעות תוכנה אחרת או באמצעות החכמה הטבעית שלכם.

הרבה זמן ומחשבה נכנסו לחישובים ולבניית הגליון הזה, אז אני מקווה שהוא יעזור לכם. בכל מקרה, אתם מוזמנים לשאול שאלות בתגובות לפוסט אם משהו לא ברור.

שימו לב: הגליון לא יעבוד באקסל משום שיש קוד מחשב שעושה חלק מהחישובים (גוגל מאפשרים כתיבת קוד מאחורי הקלעים).

סיכום

ראינו בפוסט הזה איך לחשב את ההכנסה החייבת למס ואת המס המתחייב בדוח השנתי ל-IRS.

בשנים 2018-2025 ההכנסה החייבת למס היא ההכנסה הגולמית המתואמת (AGI) פחות הניכוי הסטנדרטי (Standard Deduction).

למדנו איך לחשב את הניכוי הסטנדרטי במקרה והמגיש הוא תלוי של מגיש אחר (למשל אם אתם קטנים מגיל 19 אבל יש לכם הכנסה – מהצבא למשל).

הנושא העיקרי של הפוסט היה לחשב את המס בצורה הרגילה. ברוב המקרים צורת החישוב הזו תהיה זו שתקבע את חבות המס. עם זאת, יש לחשב גם בצורה אלטרנטיבית (בפוסט עתידי) ולראות איזה חישוב יוצא יותר גבוה.

חישוב המס בצורה הרגילה מושפעת מההכנסה שלכם, אם היו לכם דיבידנדים מועדפים ו/או רווחי הון ארוכי טווח, ואם החרגתם שכר עבודה.

זכרו, המטרה שלנו היא חבות מס 0 לממשלת ארה"ב (לצערי למדינת ישראל תצטרכו לשלם מסים). עבור מי שמחריג את כל שכר העבודה שלו, ושאר ההכנסות לא עולות על הניכוי הסטנדרטי, לא יהיה חייב מס. דרך נוספת להגיע לחבות אפס היא לא להחריג שכר, לחשב את המס על כל ההכנסה, ואז להשתמש במס הזר ששילמנו בישראל כזיכוי על המס שחייבים בארה”ב (ועל כך בפוסט עתידי).

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

אזהרה: אני איני רואה חשבון אמריקאי וגם לא רואה חשבון ישראלי. אני גם לא יועץ מס באף אחת מהמדינות הנ"ל (גם לא באף מדינה אחרת). את כל המידע שאני מספק כאן אני למדתי בעצמי תוך התייעצות חד פעמית עם רואה חשבון ועם אנשים אחרים המגישים בעצמם. חוק המס האמריקאי הוא חוק סבוך נורא, והמצבים שאתאר כאן הם יחסית פשוטים – הכנסה כשכיר, רווח הון על מניות, דיבידנדים, ריבית מהבנק/אג"ח, הכנסה משכירות (שלא כחלק מעסק). אם אתם בעלי עסק/עצמאים, אתם יכולים להשליך חלק מהדברים שיכתבו כאן על המצב שלכם, אך כרגע לא אעסוק בדיווח עבור בעלי עסקים. מילוי הדוחות דורש ידע שתוכלו לקבלו כאן בחינם, אך השימוש בו הוא על אחריותכם בלבד. באופן כללי, לא מומלץ להסתמך על בלוגים רנדומליים ברשת.

בהתאם לדרישות בחוזר 230 של ה-IRS, אני מתריע בפניכם, שכל מידע הנוגע לענייני מס פדרלי בארה"ב המובא בתקשורת זו, כולל כל לינק או צרופה, לא נכתב על מנת שתוכלו (א) להימנע ממסים שאתם חייבים להם על פי דין כולל קנסות, או (ב) לקדם, לשווק, או להמליץ לכל אדם אחר לגבי כל עניין או עסקה המובא בתקשורת זו.

שלום מתורגמן!

תודה רבה לך.רציתי לבקש הסבר על מילוי טופס 8938

אהבתיאהבתי

שלום וברוך הבא.

הדיווח של טופס 8938 אכן נמצא ברשימת המשאלות שלי להתייחסות, אך אין לי שום הערכה מתי זה אכן יקרה. רוב הסיכויים כשתהיה לי חובת הגשת של הטופס.

אם תתרום לי כ- $200,000 יהיה לי חובת הגשה של הטופס הזה גם כן, ויותר תמריץ למלא אותו ולעשות מדריך בשבילו 😉

אהבתיאהבתי

אהלן שוב

שאלה זריזה – אכן החרגתי שכר, אשר מספיק בשביל לכסות את שכר העבודה כרגע. בנוסף הניכוי הסטנרדטי של 12K מספיק בכדי לכסות את הרווחי הון ואת הדיבדנדים. כביכול, ממה שאני מבין, אין לי חבות מס לארה"ב. האם בכל זאת אני צריך למלא/לצרף את הגליונות עבור החרגת שכר/ דיבידנדים מעודפים?

אהבתיאהבתי

אכן אתה צריך עדיין להגיש את כל הדוח עם כל הנספחים הרלוונטיים.

במצב שלך נראה שהטפסים הרלוונטיים הם:

1040 – הדוח הראשי

Schedule 1 – כדי לדווח על רווחי ההון (שורה 13) ועל החרגת השכר (שורה 21)

Schedule 6 – כדי למלא כתובת זרה

Schedule B – דיווח על ריבית ודיבידנדים ועל הימצאות של חשבונות זרים

8949 – מילוי העסקאות בניירות ערך

Schedule D – חישוב קיזוזים בין רווחים להפסדים ממנו את המעתיק את הרווח הסופי ל-Schedule 1

8965 – כדי לדרוש פטור ממערכת הבריאות האמריקאית

אהבתיאהבתי

התכוונתי ל-גיליון לחישוב במקרה שיש דיבידנים מועדפים או רווחי הון ארוכי טווח (זה שנמצא בעמוד 40 בהנחיות), כי אני רואה שאת הגיליון עצמו לא מצרפים.

בכל מקרה, התשובה שלך נהדרת ומועילה 🙂

אהבתיאהבתי

אכן לא מצרפים אותו (במצב שאתה מגיש בדואר).

תודה על המילים החמות

אהבתיאהבתי

אגב, שכחתי להגיד לך שאתה גם צריך לצרף את טופס 2555 של החרגת שכר (או 2555ez אם זה מה שמילאת).

אהבתיאהבתי

כמובן, הדבר הראשון שלמדתי ממך 🙂

אהבתיאהבתי

חשוב להבהיר שהניכוי החדש בשורה 9 (QBI) רלוונטי רק להכנסה שיוצרה על אדמת ארה"ב.

אהבתיאהבתי

תודה על ההבהרה, ערכתי את הפוסט (בעיקר הדגשתי את עניין הפנייה ליועץ מס)

אהבתיאהבתי

שלום רב,

אם יש לי (זוג נשוי) לדוגמא הכנסות עבודה בישראל 138,000 $ בנוסף 20,000 $ הכנסות עבודה בארה"ב, לאשתי יש עוד 5,000 $ הכנסת עבודה בישראל

סה"כ 163,000$

אם אני הולך על המסלול של החרגת שכר

יוצא לך כך:

ההכנסות של אשתי פטורים.

ההכנסות שלי אני מקבל פטור על 103,900 + 24,000 סה"כ פטור 127,900.

הכנסות חייבות 30,100,

כפי שכתבת אני צריך לשלם מס לפי טבלאות המס של זוג נשוי 22% מס , מה קורה עם ההפחתה של המס בעמודה D? אני מקבל אותו במלואו? או חלקי(באופן יחסי)? או בכלל לא?

כי אם מקבלים את כל הזיכוי יוצא שאני כלל לא משלם מס? כי 30100*22%=6622 מינוס 8121.

אהבתיאהבתי

שלום רב, ותודה על השאלה המעולה (אני מאוד אוהב שאלות עם מספרים קונקרטיים)

דבר ראשון מומלץ לך לקרוא את הפוסט שלי על ההבדלים בין החרגת שכר וזיכוי מס זר, ויש שם גם הסבר על מחשבון שמשווה בין האופציות.

הנה לינק ישר למחשבון עצמו שמוכנסים שם הסכומים שציינת: https://docs.google.com/spreadsheets/d/1PfcToZ88XxmIwLVr7aG_1oDPajvyGXdBR1xx-95pEL0/edit#gid=165337714

לגבי השאלה שלך על החישוב אז אם תקרא בהמשך הפוסט הנוכחי, תראה חלק שנקרא "גיליון לחישוב במקרה שהחרגתם שכר עבודה זר".

אם תלך לגליון עצמו אתה תעשה את החישוב הבא:

שורה 1 – שורה 10 מתוך טופס 1040 שזה השכר למס שלך – $29,900 (ההחרגה בסוף הייתה $104,100 ולא 103,900)

שורה 2a – כל השכר שהחרגתם – במקרה שלכם $109,100 (104,100 ועוד 5000)

שורה 2b – אפס

שורה 2c – כמו בשורה 2a זה יוצא $109,100

שורה 3 – סכום של שורה 1 ו-2c – יוצא $139,000 – זה בעצם כמה שכר למס היה לכם אם לא הייתם מחריגים שכר

שורה 4 – המס על הסכום בשורה 3 – יוצא $22,459 (139000 כפול 0.22 פחות 8121)

שורה 5 – המס על הסכום בשורה 2c – יוצא $15,881 (109,100 כפול 0.22 פחות 8121)

שורה 6 – ההפרש ביניהם וזה המס שאתה חייב לפני זיכויים – יוצא $6,578

עכשיו אם תשים לב לפי המחשבון בשיטה של זיכוי מס זר תהיה חייב לארה"ב רק $2,756 ואילו בשיטה של החרגת שכר תהיה חייב $3,752.

אני הנחתי ששילמת מיסים בישראל על סך $44,736 על סכום של $158,000 הכנסות.

אבל עכשיו נכנסים לחישוב זיכוי מס זר. אפנה אותך לחלק המתאים במדריך, ואם יש לך עוד שאלות מוזמן לשאול שם (או כאן כתגובת המשך).

אהבתיאהבתי

תודה על התשובה,

הבעיה היא שפה בארץ אני בכלל לא משלם מס (אני לקוי ראייה פטור 9 (5))

וכפי שהבנתי ממך בפוסט אחר אין שם פטור מעבר להגדלה של הניכוי הסטנדרטי.

יש לך יועץ מס טוב בישראל שיודע לייעץ בצורה מקצועית.

בנוסף אני מחפש יועץ בישראל בנושא הביטוח לאומי האמריקאי Social Security

אם יש לך משהו שיכול לעזור לי בשניהם (בתשלום כמובן) אני אשמח.

אהבתיאהבתי

אשמח להפנות אותך לשניים-שלושה יועצים שאני מכיר וסומך עליהם. לאחר שיחת היכרות איתם תוכל להחליט מי הכי מתאים לך.

תפנה אליי אל fintranslator1040@gmail.com ונמשיך משם

אהבתיאהבתי

לגבי הדוגמא שנתת ב"אם יש גם הכנסה רגילה וגם הכנסה מועדפת, ההכנסה המועדפת מחושבת בסוף ההכנסה."

אחרי הניכוי הסטנדרטי נשארו 37K$ חייבים במס שחייבים במס ונכנסים למדרגה השנייה (עד 38K).

מעבר לזה יש עוד 3K$ בדיבידנדים מועדפים.

אז החישוב הוא שממלאים את המדרגה הראשונה (של ה0%) במדרגות של הדיבידנדים המועדפים – כלומר 38.6K ואז ממשיכים למדרגה השנייה?

כלומר 1.6K$ ממלאים "יחד עם ההכנסה החייבת במס" את המדגה הראשונה של הדיבידנדים המועדפים?

או שממלאים את המדרגה שנמצאים בה בהכנסה החייבת במס – כלומר עד 38.7K ואז עוברים למדרגה השנייה של המועדפים?

כלומר 1.7K$ ממוסים ב-0% והשאר ממוסים ב15%?

מצטער שאני מטרחן אבל זה לא מובן לי, אולי באמת בגלל שהמדרגות לא חופפות..

אהבתיאהבתי

קצת לא ברור לי מה אתה מצטט ומה אתה שואל.

אבל הדוגמא נכונה, ואכן המדרגות לא חופפות (של הדיבידנדים מעט נמוך יותר).

אהבתיאהבתי