אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

אז אמרתי לעצמי שאולי יש אנשים שיפיקו עניין מדוגמא כזו, בין אם הם ישראלים אזרחי ארה"ב ומשקיעים את כספם בברוקרים שם, ובין אם הם רק בעלי אזרחות ישראלית ורוצים מאוד להוריד עלויות.

ההבדל העיקרי בין אזרח ארה"ב-תושב ישראל למישהו שהוא רק תושב ישראל, הוא שהברוקרים האמריקאים אינם גובים מס במקור על דיבידנדים וריבית לאזרחי ארה"ב, אך לאזרחי ישראל הם גובים 25% מס במקור על פי אמנת המס בין ישראל לארה"ב. על רווחי הון אין ניכוי מס במקור לשתי הקבוצות הנ"ל.

על פי החוקים בישראל, אם קיבלתם הכנסה ממקור זר ולא ניכו לכם את מלוא המס במקור, אתם תיאלצו להגיש דו"ח שנתי למס הכנסה בישראל ולהשלים את המס. לכן, לישראלי שאינו אמריקאי ושלא ביצע מכירה בשום שלב במהלך השנה ורק קיבל דיבידנדים שנוכו מהם 25% מס במקור, פטור מהגשת דו"ח שנתי (ישנו מיעוט שחושב שעדיין צריך להגיש רק בגלל אותם דיבידנדים). ישנם קריטריונים אחרים שעלולים לגרור הגשת דו"ח שנתי (כמו קבלת כמות דיבידנדים מעל סף מסוים).

עקב כך שאני כבר 4 שנים מגיש דו"ח שנתי גם בישראל בנוסף לארה"ב, חשבתי לשתף אתכם בתהליך המילוי כפי שחוויתי אותו. בניגוד למדריך מס ארה"ב, פוסט זה אינו הדרכה, אלא רק דוגמא מייצגת, ולכן אתם חייבים להיזהר לפני שאתם משליכים משהו מזה על המצב האישי שלכם (בעצם זה תופס גם למילוי הדוחות האמריקאים).

אז בואו נתחיל…

אזהרה!!!

אתם הולכים לראות נתונים פיננסיים של משפחה ממעמד הביניים בישראל. חלקכם אפילו מכירים אותי. ממה שאני מכיר לרוב, אנשים לא חולקים מידע כזה. אני דוגל בפתיחות פיננסית. אם המידע הזה עלול לגרום לכם חוסר נעימות, אז אתם לא חייבים לקרוא. מבטיח לא להיעלב…

מה בעצם צריך?

אני מניח שכולנו כאן שכירים (עצמאיים, ברצינות תשיגו לעצמכם מישהו שימלא לכם את הטפסים ותתמקדו בפיתוח העסק).

אלו הטפסים שאני מתכוון לצרף:

- טפסי 106 מכל מקום עבודה

- אני עבדתי רק במקום אחד ואשתי רק במקום אחד – סה"כ 2 טפסי 106

- אישורי מס מחברות ביטוח על ביטוחי חיים

- החלפנו ספקים באמצע השנה – סה"כ 5 אישורים

- אישורי מס מחברות ביטוח על ביטוח א.כ.ע עצמאי

- אשתי מבוטחת בצורה עצמאית לא.כ.ע – טופס אחד

- אישורי הפקדות לקופת גמל במעמד עצמאי

- אשתי מפקידה בצורה עצמאית לקופת גמל במעמד עצמאי (אל תדאגו יוצא לנו מזה הטבת מס) – טופס אחד

- אישורים מהברוקר על הכנסות שהיו לכם בשנת המס (לאזרחי ארה"ב מדובר בטפסי 1099, לאלו שלא יש טפסי 1042-S)

- יש לנו שתי חשבונות על שמי, ובנוסף שתי חשבונות על שמות הילדים. השנה התווסף גם חשבון נוסף שהמעסיק שם לי שם את המניות מתוכנית המניות (ESPP) – אני מוכר אותם ישר ומעביר את המזומן לחשבון השקעה העיקרי שלי. על פי החוק בישראל, הכנסות מחשבונות על שם הילד ממוסות בדו"ח השנתי של ההורה. בעצם בישראל אין בכלל אופציה לרשום חשבון מסחר על שם הילד. סה"כ 5 אישורים שכוללים מידע על דיבידנדים ורווחי/הפסדי הון.

אלו טפסים ממלאים?

זהו לינק לאתר הטפסים של מס הכנסה (עד 2017). תוכלו לבצע שם חיפוש לטפסים שתצטרכו.

כאן יש את של 2018.

כאן יש את של 2019.

הטפסים שאנחנו הצטרכנו השנה (שנת המס 2019):

- טופס 1301 – זהו הדו"ח הראשי שמסכם את כל ההכנסות, כל הניכויים מההכנסה, כל הזיכויים, פירוט על ילדים, ופירוט על מיסים שנוכו במקור.

- טופס 1324 (נספח ד') – זהו דו"ח שמסכם הכנסות שהתקבלו מחו"ל ואת המסים הזרים (זרים לישראל) ששולמו עליהם.

- טופס 1322 (נספח ג') – זהו דו"ח שמתאם קיזוז הפסדי הון אל מול רווחי הון ודיבידנדים (בטח לא ידעתם שניתן לקזז הפסדי הון מול דיבידנדים, הא?)

- צריך למלא אחד כזה עבור כל חצי שנה שהיו בהם רווחים, כלומר טופס אחד כזה עבור ינואר-יוני, ואחד נוסף עבור יולי-דצמבר. במקרה שלי מכרתי מניות בשתי הזמנים הללו, אז מילאתי את הטופס פעמיים. אם היו לכם גם רווחי הון מבנק/בית השקעות ישראלי, אז צריך למלא אחד נוסף עם הנתונים מטופס 867 שתקבלו מהבנק.

- טופס 1325 (נספח ג1) – פירוט כל המכירות של ניירות הערך במהלך השנה שלא נוכה מהם מס רווחי הון במקור (בעצם כל מה שתמכרו בברוקר זר).

בעצם מילאתי את הטפסים הללו מהסוף להתחלה.

- בטופס 1325 גיליתי כמה רווחי הון וכמה הפסדי הון יש לנו.

- בטופס 1322 קיזזתי את הפסדי ההון (+הפסדי הון מועברים משנים קודמות) קודם כל מול הרווחים. אם נשארו הפסדי הון שוטפים (כלומר, רק משנת המס הנוכחית) ניתן לקזז אותם גם מול דיבידנדים (וכך עשיתי).

- לטופס 1324 העברתי את כמות הדיבידנדים שנשארו לאחר שקיזזתי את ההפסדים השוטפים ואת המסים הזרים ששילמתי עליהם, ובנוסף רשמתי שם מה היה סך כמות המכירות מניירות ערך, וכן אם יש הפסדי הון זרים שאני מעוניין להעביר לשנים הבאות.

- לטופס 1301 העברתי את הנתונים מטופס 1324 בנוגע לדיבידנדים, רווחי הון, הפסדי הון מועברים וסך מכירות. בנוסף בטופס 1301 מילאתי את כל שאר הנתונים הנוגעים לדוח השנתי.

איך ממלאים?

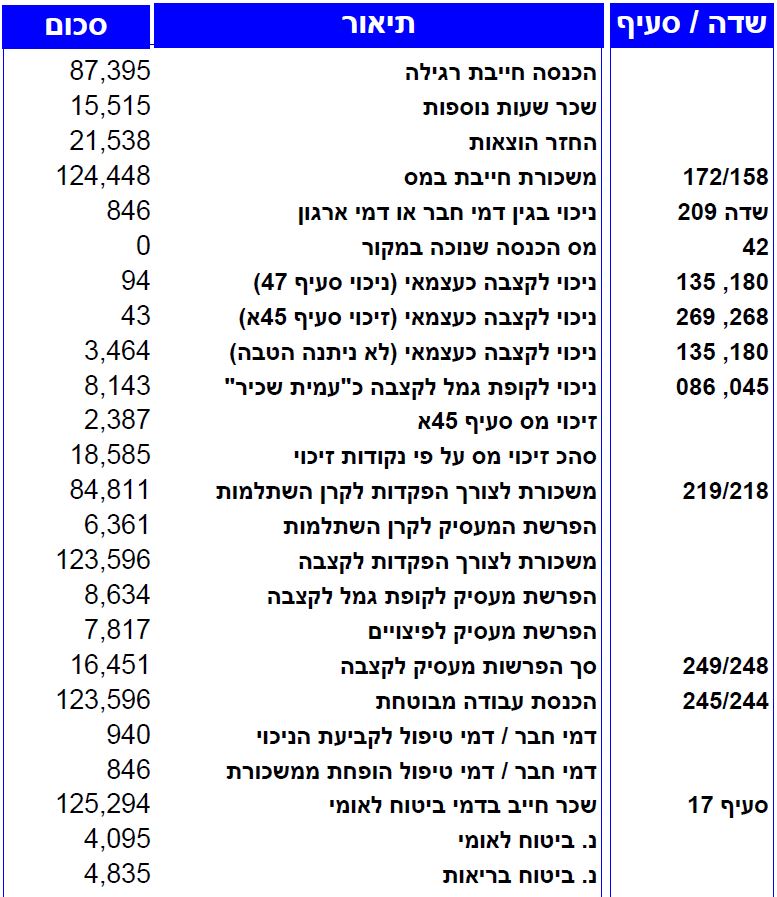

נתחיל מהכי פשוט: שכיר שיש לו רק משכורת מעבודה. כך נראים טפסי 106 שלנו:

המשימה שלי כעת הייתה מאוד פשוטה, להעתיק את הערכים מהטפסים הללו אל השדות המקבילים להם בטופס של הדו"ח השנתי (1301):

(שימו לב שהטופס שלי נראה שונה מהטופס שנתתי לינק אליו לפני כן. הסיבה היא שאני מילאתי באתר ההגשה המקוונת של מס הכנסה ולא ידנית). לדעתי, בשנה הראשונה חייבים למלא ידנית ולהגיש על מנת "לפתוח תיק" במס הכנסה.

שימו לב ששדות 158/172 מטפסי 106 הועתקו לשדות 158/172 בטופס 1301.

בואו נראה לאיפה מעתיקים את שאר השדות מה-106 – חלק הניכויים:

שימו לב שלשכירים שעובדים במקום אחד בלבד השדות 218/219 לא כל כך קריטיים. למי שעובד בשתי מקומות שמפרישים לו לקרן השתלמות, ולא עשה תיאום מס ייתכן וזכאי להחזר מס. את החישוב כדי לראות אם נגבה יותר מדי מס ניתן לעשות בטופס 134.

את שדות 244/245 ו-248/249 העתקתי כמות שהם מטופס 106.

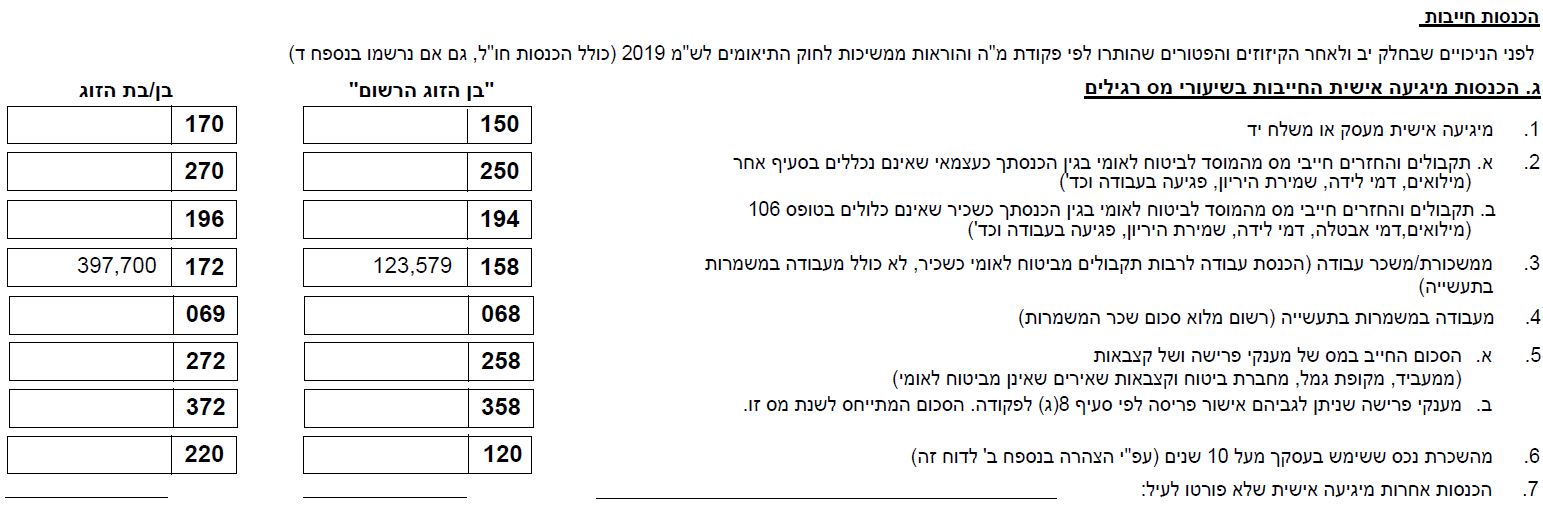

הסבר לגבי שדה 206 – לאשתי יש ביטוח א.כ.ע פרטי שאנחנו משלמים עליו כל חודש, מס הכנסה מאפשר לנכות מהשכר את הפרמיות בתנאי שהם עומדים בחישוב מסוים. את החישוב המסוים הזה עושים (גם) בטופס 134. את הערך 689 ניתן למצוא באישור המס שקיבלנו מחברת הביטוח ושצילום שלו מופיע מטה.

לגבי סעיף 180 – לאשתי יש שכר לא מבוטח. כלומר, שכר שבגינו לא מופרשים הטבות סוציאליות לקרן פנסיה. במצב זה ניתן להפריש בצורה עצמאית לקופת גמל (או קרן פנסיה או ביטוח מנהלים) ולקבל הטבות מס מסוימות. בפוסט עתידי ארחיב לגבי הטבות מס אלו (בתוספת גליון חישוב שבניתי).

כך נראה האישור מחברת הביטוח על קצבת האכ"ע:

כך נראה האישור מקופת הגמל לגבי ההפקדות:

מה שיפה לגבי סעיף 135/180 הוא שניתן להעביר את ההפקדות בין בני הזוג בתנאים מסוימים, ולכן במקום שאשתי, שלא הייתה חייבת במס, תקבל ניכוי מההכנסה שלא עוזר לה, ההפקדה כאילו נרשמה על שמי, וקיבלתי ניכוי מהשכר (שזה הטבה בגובה המס השולי שלי שעומד על 35%).

סעיפים נוספים שניתן להעביר הפקדות בין בני זוג הוא הפקדות לביטוח חיים (שדה 036/081) והפקדות לפנסיה (045/086). יש תנאים מגבילים, אז צריך לוודא שעומדים בתנאים.

במקרה שלנו גיליתי שמשתלם לנו להעביר את הפרמיות ששילמנו על ביטוח חיים לאשתי להיות "על שמי", אך על ההפקדות הפנסיוניות לא העברנו מאחד לשני.

חלק נקודות זיכוי (בגין ילדים/לימודים וכו'):

חלק הזיכויים:

את שדות 045/086 העתקתי מטפסי 106. את שדה 081 לקחתי מאישורי ביטוח חיים שקיבלנו מחברות הביטוח ושנראות כך (שימו לב שהערך 689 שהוזן בשדה 206 לעיל גם מופיע באישור כאן מחברת הביטוח):

הסכום 3'374 ש"ח שמופיע בשדה 081 הוא סכום של 1674 + 276.27 + 311.68 + 381 +731.

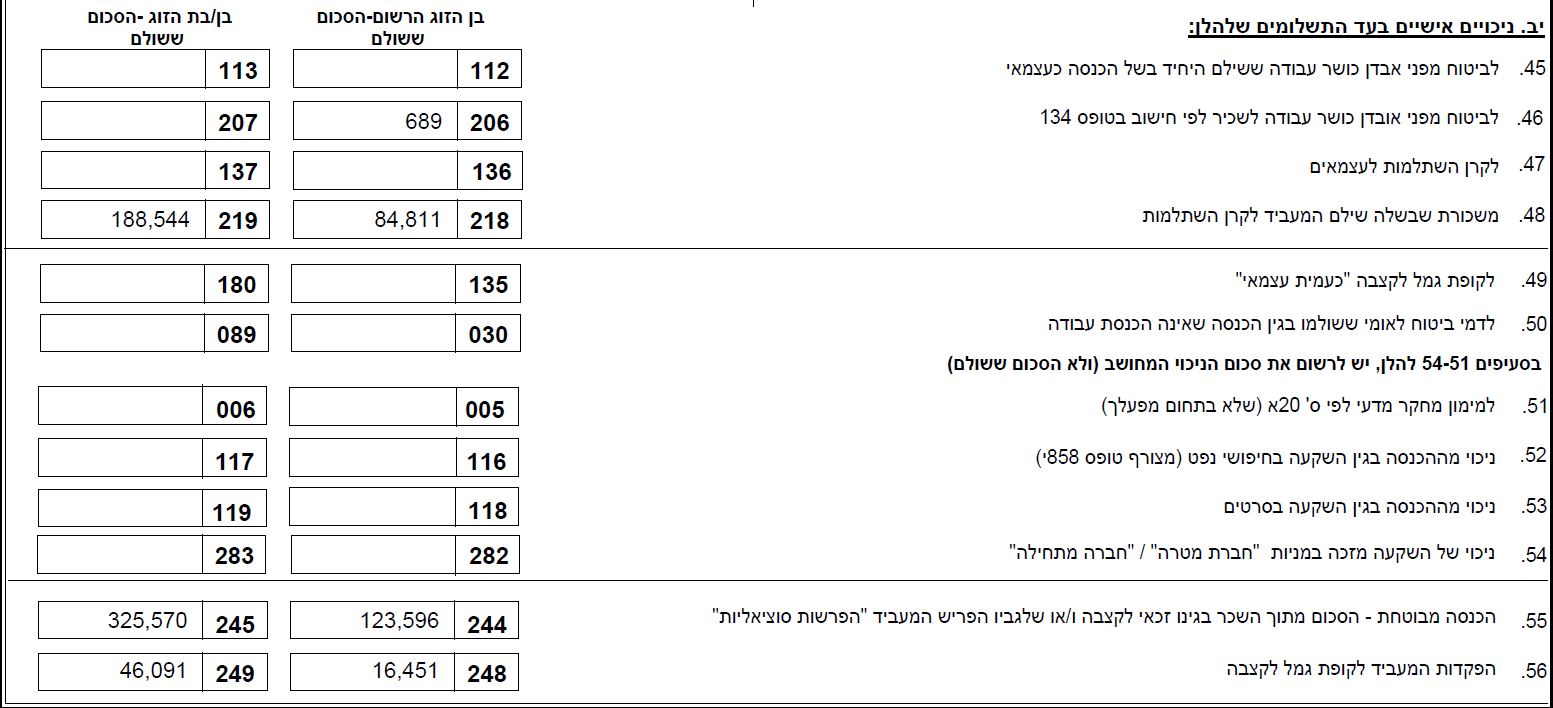

חלק המסים שנוכו במקור:

שימו לב שה-79,221 היה בשדה 042 בטופס 106 לעיל.

עד כאן אילו הייתם רק שכירים. עם זאת, היו לנו גם הכנסות מתיק ההשקעות שלנו. החלק הרלוונטי בטופס 1301 נראה כך:

ה-1,481 ש"ח שמילאתי שם, נבעו מ-3 נספחים שמילאתי בגלל שבית ההשקעות שלנו נמצא בארה"ב. נעבור עליהם כעת לפי הסדר (מזכיר שאני רק מראה מה אני עשיתי וזה לא מדריך רשמי או משהו כזה). ה-12 ש"ח שמילאתי היו מריבית על הפלוס בבנק. לא קיבלתי בגינם טופס 867 אך דיווחתי אותם בכל מקרה.

טופס 1325 – נספח ה' – סיכום מכירות בניירות ערך שלא נוכה מהם מס במקור

עריכה 11/08/20: יש לי כעת מדריך איך להוריד סטייטמנט מתאים מהאתר של אינטראקטיב ברוקרס, למי שרלוונטי.

קודם נסביר איך מחושב רווח בשקלים כאשר המטבע בו נרכש הנייר הוא במט"ח:

את התמורה השקלית (המחיר שמכרת בו) מחשבים תמיד לפי השער היציג ביום המכירה.

את העלות השקלית (המחיר שקנית בו) מחשבים גם לפי השער היציג ביום המכירה, וגם לפי השער היציג ביום הקנייה.

כלומר אפשר לחשב את העלות בשתי דרכים שונות, ולכן גם את הרווח (תמורה מינוס עלות) בשתי דרכים שונות.

אם יש רווח חיובי בשתיהן, הרווח הריאלי הוא הקטן מבינהן והוא זה שיש לשלם עליו מס.

אם יש הפסד בשתיהן, ההפסד הריאלי הוא הקטן מבינהן והוא זה שיזכה במגן מס.

אם באחת הפסדת ובשנייה הרווחת, אין חובת מס ואין מגן מס.

כך נראים המכירות שלנו (שימו לב, שאני בעיקר מוכר כדי לנצל ירידות בשוק לטובת הפסדי הון ובכך מייצר לעצמי מגן מס שניתן לנצל כנגד רווחי הון או כנגד דיבידנדים):

ערכים שמופיעים באישורים הללו הם מן הסתם בדולרים. כעת נראה איך מתרגמים אותם לשקלים. שימו לב שבמכירת ניירות ערך ישראליים משלמים מס על הרווח הריאלי, כלומר הרווח שנצבר מעבר לעליית המדד. אך במכירת ניירות ערך "זרים" במקום המדד מתחשבים בשינויים בשער חוץ. שימו לב, שלפי פסיקת בית דין, אם היה רווח בדולרים, השינוי בשער חוץ לא יכול להפוך את זה להפסד. כמו כן, אם היה הפסד בדולרים, שינויי שער חוץ לא יכולים להפוך את זה לרווח.

הסבר על עמודות הנספח:

זיהוי מלא של נייר הערך – מילאתי את הסימול של הנייר.

ערך נקוב במכירה – מילאתי את הערל בדולרים מהמכירה.

תאריך הרכישה – (די ברור).

מחיר מקורי – מילאתי את הערך ששילמתי אך מומר לשקלים לפי שער הדולר של אותו יום.

1+שיעור עליית המדד – פשוט מחלקים את שער החוץ ביום המכירה בשער החוץ ביום הקנייה.

מחיר מתואם – מכפילים את המחיר המקורי ב(1+שיעור עליית המדד). גם רואים בעמודה עצמה את החישוב שצריך לעשות.

תאריך המכירה – (די ברור).

תמורה – כמה קיבלתי מהמכירה, מומר לשקלים לפי שער חוץ של יום המכירה.

רווח/הפסד הון – כעת אם יש הפסד ממלאים את העמודה האחרונה, אם היה רווח ממלאים את העמודה הלפני אחרונה. אם היה הפסד צריך לחשב שתי מספרים ולקחת את ההכי גדול אך לא יותר מ-0.

- המספר הראשון שצריך לחשב הוא התמורה פחות המחיר המקורי.

- המספר השני שצריך לחשב הוא התמורה פחות המחיר המתואם.

- דוגמא: קנינו ב-$100 ומכרנו ב-$50. שער הדולר היה 5 בקנייה ו-3 במכירה. בעמודה של 1+שיעור עליית המדד נרשום 0.6 (שזה 3 חלקי 5). המחיר המתואם הוא 300 ($100 כפול שער המט"ח במכירה). התמורה היא 150 ש"ח ($50 כפול 3). החישוב הראשון נותן לנו 150 פחות 500 שזה מינוס 350, החישוב השני נותן לנו מינוס 150 (150 פחות 300). לכן ניקח את הגבוה מביניהם שזה מינוס 150.

בדוגמא כאן אביא דוגמה אחת לרווח ואחת להפסד:

הפסד (שורה עליונה בתמונה הראשונה), זה היה הנייר SPSM. הוא נרכש ב-4 לדצמבר 2018 ונמכר ב-7 לינואר 2019. התמורה מהמכירה הייתה $1860.45, ערך הבסיס/קנייה היה $2058.7, כלומר יש כאן הפסד של $198.25. אנחנו צריכים לתרגם את ערכי הקנייה והמכירה לשקלים באמצעות ערכי שער הדולר באותם ימים. אני אוהב להשתמש באתר מט"ח של גלובס. ב-04/12/2018 שער הדולר עמד על 3.727 ולכן ערך הקנייה בשקלים הייתה 7672.77 ש"ח. ב-07/01/2019 שער הדולר עמד על 3.694 ולכן התמורה מהמכירה הייתה 6872.50 ש"ח. השינוי במדד הוא 0.9911, ולכן המחיר המתואם הוא 7604.84. קל לראות שבחישוב צריך להחסיר את המחיר המתואם (7604.84) מהתמורה (6872.5) ויוצא הפסד של 732.34 ש"ח.

דוגמא לרווח (מ-2017), זה היה הנייר VTI. הוא נרכש ב-13 לינואר 2017 ונמכר ב-25 לאוקטובר 2017. התמורה מהמכירה הייתה $392.86, ערך הבסיס/קנייה היה $352.47, כלומר יש כאן רווח של $40.39. אנחנו צריכים לתרגם את ערכי הקנייה והמכירה לשקלים באמצעות ערכי שער הדולר באותם ימים. אני אוהב להשתמש באתר מט"ח של גלובס. ב-13/01/2017 שער הדולר עמד על 3.818 ולכן ערך הקנייה בשקלים הייתה 1345.73 ש"ח. ב-25/10/2017 שער הדולר עמד על 3.512 ולכן התמורה מהמכירה הייתה 1379.72 ש"ח. בואו נראה איך ממלאים את השורה בנספח:

ניתן לראות שלמרות שהיה רווח של כ-$40 בשקלים החישוב הוביל לרווח של 33.99 ש"ח בלבד (ולא 142 ש"ח למשל אם פשוט היינו מכפילים את שער הדולר ביום הקנייה כפול הרווח בדולרים).

מי שמעוניין בעוד דוגמאות יכול להעתיק אליו את הגליון שיצרתי כאן. תזכרו שכל שימוש הוא על אחריותכם בלבד.

את שאר הטופס מילאתי כאמור, והתוצאות שיצאו לי שיש לי 672 ש"ח רווחי הון ו-2101 ש"ח הפסדי הון. ה-672 ש"ח רווחים מחולקים ל-0 ש"ח במחצית הראשונה של השנה, ו-672 ש"ח במחצית השנייה של השנה.

טופס 1322- נספח ג' – סיכום רווחי הון, הפסדי הון ודיבידנים (או ריבית)

בטופס 1322 קודם מקזזים הפסדי הון (בין אם שוטפים ובין אם מועברים משנים קודמות) כנגד רווחי הון משנת המס. לאחר מכן, אם נשארו הפסדי הון שוטפים, ניתן לנצל אותם כנגד דיבידנדים או ריבית, בתנאי שהמס על הפסד ההון והדיבידנד/ריבית זהה. במקרה שלנו, המס הוא 25% גם על רווח ההון, גם על דיבידנד (וגם על ריבית במקרה שהוא מגיע מבנק/אג"ח זר).

את טופס 1322 ייתכן וצריך למלא עד 3 פעמים.

- עבור מכירות שנעשו דרך בית השקעות שמנכה מס במקור (כלומר בית השקעות ישראלי).

- עבור מכירות שנעשו דרך בית השקעות שלא מנכה מס במקור:

- עבור החצי הראשון של שנת המס (ינואר-יוני).

- עבור החצי השני של שנת המס (יולי-דצמבר).

הסיבה שיש לפצל לשתי חצאים הוא שתיאורטית על רווחים בכל חצי שנה יש לשלם מקדמות מס ולעשות דיווח מקוצר (אין לי מושג איך עושים זאת). בפועל, הבנתי שמס הכנסה גם מוכן לקבל את הדוח השנתי המלא לאחר שנת המס, כל עוד תשלום המס (ככל והיה חייב) התבצע לפני התאריך הסופי להגשת הדוח.

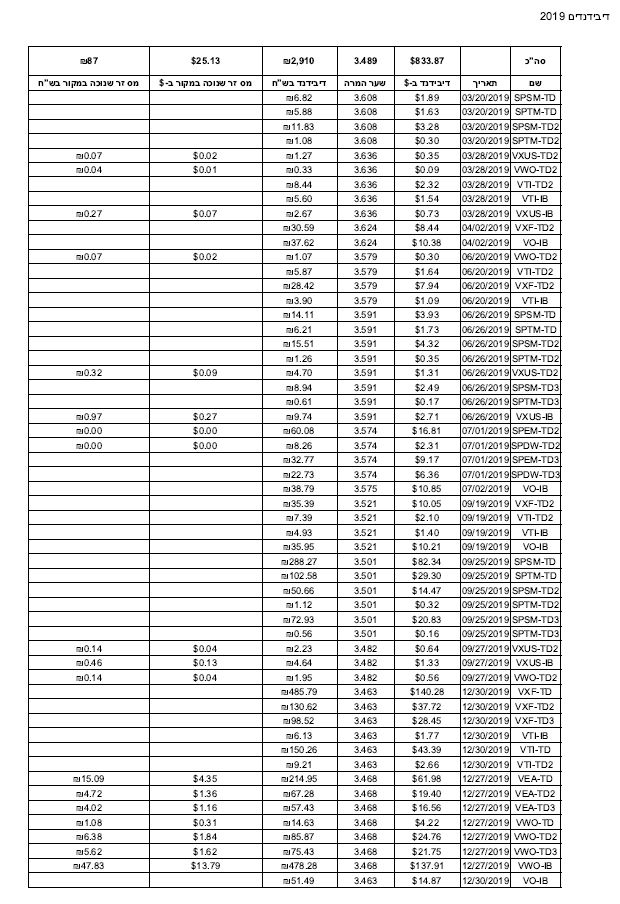

קודם נראה איך נראה הדיבידנדים שקיבלתי לפי הדוחות האמריקאיים, על מנת לא להציק בעין סיכמתי אותם בטבלה יפה כאשר כל דיבידנד המרתי לשקלים לפי הערך ביום קבלתו:

כלומר, סה"כ 2,910 ש"ח בדיבידנדים ו-87 ש"ח של מס שנוכה במקור עליהם (ממדינות מחוץ לארה"ב). את הטבלה הזו צירפתי לדוח ולנספחים שהגשתי.

שימו לב שעל חלק מהניירות ניכו לי מס במקור. מדובר בניירות שמחקות מדדי מניות מחוץ לארה"ב ולכן זהו מס זר שהמדינות הללו ניכוי במקור ואני יכול להזדכות עליו בארץ. אילו הייתה לי חבות מס גם לארה"ב בגין הדיבידנדים, אזי גם על המס הזה הייתי יכול להזדכות בארץ. כפי שרואים יש לי 87 ש"ח שאני יכול להזדכות עליהם בארץ. לאלו שאינם אזרחי ארה"ב, כנראה שהיה לכם הרבה יותר מס מנוכה במקור, משום שארה"ב הייתה גובה גם 25% מעבר למה שגבו ממני מדינות שאר העולם.

עכשיו נראה את נספח ג' שהצטרכתי למלא רק פעם אחת היות ומכרתי ניירות רק במחצית השנייה של השנה.

מחצית II של 2019 – קיזוז הפסדים מועברים ושוטפים מרווחי הון – אז היה לנו 672 ש"ח מרווחי הון במחצית השנייה של 2019. אז מתוך 672 ש"ח הפסד ניצלתי 672 ש"ח של הפסדי הון (מתוך 2101) כדי לקזז את רווחי ההון במחצית השנייה של השנה. כך זה נראה בטופס עצמו:

נשאר לנו 1,429 ש"ח בהפסדים שוטפים, כעת נקזז אותם אל מול 2,910 הדיבידנדים.

היות וניצלנו את כל ההפסד, אין לנו הפסד להעברה לשנים הבאות ( 😦 ).

עדכון 23/11/2022

הערה חשובה שנבעה משאלה בתגובות: אם יש הפסדי הון שוטפים שניתן לקזז כנגד דיבידנדים הכלל הוא שקודם מקזזים הפסד חו"ל מול דיבידנד חו"ל, והפסד ישראל מול דיבידנד ישראל. רק אם נותר עדיין הפסדים ודיבידנדים שלא קוזזו, ניתן לקזז בהצלבה.

טופס 1324- נספח ד' – הכנסות ממקורות זרים ומסים ששולמו עליהם

נספח ד' מרכז את כל ההכנסות שהופקו מחוץ לישראל. במקרה שלנו מדובר בדיבידנדים בלבד (כל רווחי ההון קוזזו מול הפסדי הון). עם זאת בנספח ד' רושמים את סך הדיבידנדים לאחר הקיזוז של הפסדי הון כפי שעשינו בנספחי ג', ובנוסף רושמים רק את הערך של התמורה ממכירות של ניירות ערך (ולא את רווח ההון החייב במס – במקרה שלנו בכל מקרה זה היה -0-).

הנה החלקים הרלוונטיים מנספח ד' שמילאתי:

שימו לב שאת הערך 1,481 העתקתי גם לשדה 141 של טופס 1301 (לעיל).

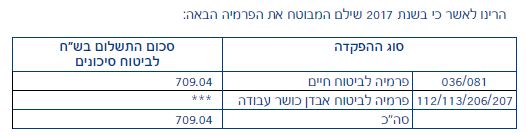

תחשיב המס

כעת משמילאתי באתר המקוון של מס הכנסה את כל הנתונים הללו ניתן לבצע תחשיב ולראות אם אני חייב מס למדינה או שהיא חייבת לי, או שיצא מאוזן.

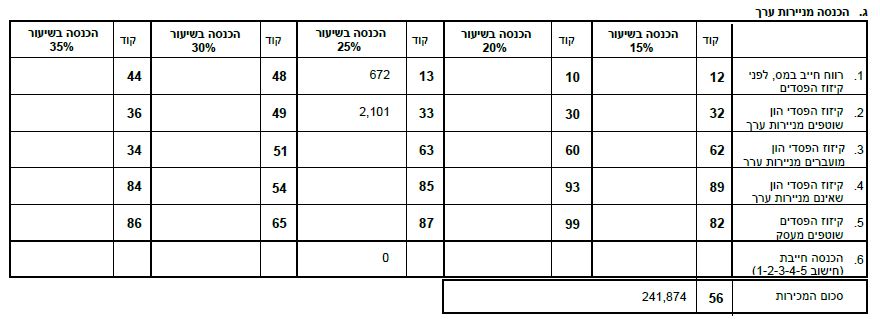

לוחצים על כפתור חישוב באתר ומקבלים את התדפיס הבא:

השדה שאתם מחפשים הוא מס לאחר ניכוי במקור. אם הוא שלילי זה אומר שמגיע לכם החזר מס. אם הוא חיובי זה אומר שאתם חייבים מס (וכנראה גם ריבית והצמדות).

הסיבה שיש לנו החזר מס הוא מכיוון שהעבודות שלנו מנכים לנו מסים מבלי שהם יודעים על ההפקדות העצמאיות לקופת הגמל, לביטוח א.כ.ע ולביטוחי חיים.

אז נכון, היה לנו 1,481 ש"ח בדיבידנדים שתיאורטית היינו צריכים לשלם עליהם 370 ש"ח במסים. אך מכיוון שהיה לנו את כל ההפקדות העצמאיות האלה והביטוחים, בעצם העבודות שלנו ניכו לנו 1,364 ש"ח יותר ממה שהיה צריך ולכן יוצא שנקבל החזר מס של 994 ש"ח. הסכום של החזר המס צובר ריבית של 4% וכן הצמדה למדד החל מסוף 2019. (בפועל קיבלנו ב-1.5 עם ריבית של 12 ש"ח – סה"כ 1006 ש"ח).

תאריך הגשה

ע"פ ההודעה הזו מי שאינו חייב בהגשה מקוונת תאריך ההגשה שלו הוא עד 30/06/2018. מי שחייב בהגשה מקוונת (שזה אנחנו) תאריך ההגשה הוא עד 31/07/2018.

מי פטור מהגשה מקוונת?

פטורים מהגשת דוח מקוון:

בתקנות מ״ה (פטור מהגשת דוח עצמאי מקוון), התש״ע-2010 ,נקבעו יחידים הפטורים מהגשת דוח מקוון:

מי שהוא ובן זוגו הגיעו לגיל פרישה (67 בגבר ו-62

באישה) או

אם לכל אחד מבני הזוג אין הכנסה (מחזור בעסק

או משלח יד ומשכורת) העולה על 80,510 ₪ ובלבד

שסך ההכנסה החייבת של יחיד מכל המקורות אינה

עולה על 80,510 ₪ ושל שני בני הזוג אינה עולה על

161,030₪

למרות האמור לעיל מי שהינו, הוא או בן זוגו, בעל שליטה

בתאגיד אינו פטור מהגשת דוח מקוון.

מי מחויב בהגשת דוח שנתי

אני! אך כשאלה כללית זו כבר שאלה מסובכת. אתם יכולים להיעזר בחוברת דע את זכויתיך שמס הכנסה מפרסם בכל שנה (הלינק מוביל ישירות לעמוד 4 בו מפורטים כל מי שחייב בהגשת דוח שנתי).

עזרה בהגשת הדו"ח

מלבד הפוסט הזה שיכול להוות לכם להשוואה ולדוגמא בלבד ואין להחשיב אותו כמדריך או ייעוץ מס, אתם יכולים להיעזר ב:

- חוברת דע את זכויתיך

- הדרכות בלשכות מס הכנסה השונות

- יועץ מס או רואה חשבון (לדוח שנתי לשכירים העלות היא סביב 1000 ש"ח לשנה + מע"מ)

איך מגישים?

במערכת שידור דוחות שנתיים באתר של מס הכנסה

לאחר שסיימתי למלא את הדוח באתר, לחצתי על כפתור "שידור" למס הכנסה. כעת האתר הפיק לי PDF שאני צריך להדפיס, כולל טפסים 1322, 1324 (כאמור את 1325 אין אפשרות למלא באתר). את הטופס המודפס אני צריך להגיש למס הכנסה בצירוף כל הטפסים הנלווים (106, אישורי ביטוחים וקופות גמל, ואישורים מהברוקר). בנוסף צריך צילום ת.ז. של מי שמופיע בדוח, ואם אתם צפויים לקבל החזר מס אז גם אישור ניהול חשבון בנק (אפשר להפיק באתר של הבנק).

שימו לב שאלו רק האישורים שאני נדרשתי להגיש. כל אחד לפי מצבו הייחודי, ייתכן והטפסים הנדרשים יהיו שונים.

בגלל הקורונה, מס הכנסה יצאו בהודעה זמנית שניתן להגיש את כל המסמכים התומכים במערכת הפניות שלהם. זה זמני רק עד סוף יוני, אז מי שרוצה לחסוך לעצמו נסיעה לפקיד השומה הקרוב לביתו, שיזדרז. התקווה שלי היא שהם פשוט יאפשרו הגשה מקוונת של המסמכים מעכשיו ויפסיקו עם הטרטור הזה של הגשה פיסית.

שלום,

תושב ישראל האם יכול לקזז \ להוסיף להפסד הון חו"ל עמלות נוספות המופיעות בדוח אינטראקטיב (Other fees המופיע בדוח)?

ושאלת המשך, מה לגבי ריבית המשולמת על יתרת החובה (חשבון מרגי'ן), האם יכולים לקזז \ להסיף לפסד הון?

בתודה מראש !

אהבתיאהבתי

ניתן להוסיף להפסדים את Other Fees וכן את החלק מ-Comissions שקשור להמרות מט"ח.

את העמלות שמקושרות לק/מ של מניות נכנסים לחישוב הפרטני של כל עסקה, ולא מקזזים אותם מעבר.

לגבי מארג'ין, ניתן לקזז רק אם אתה סוחר מקצועי, אבל אז חל על הרווחים שלך מס הכנסה שולי, ביטוח לאומי ומע"מ.

קשה לי לדמיין מצב בו זה משתלם לבחור להיות סוחר מקצועי כאשר אתה לא.

אהבתיאהבתי

תודה רבה איש יקר,

הOther fees מופיע בראש הדוח של אינטראקטיב. למשל מופיע שם 100$ ונדרש להמירו לשקלים עבור הדוח השנתי.

האם משתמשים בשער ממוצע שנתי?

בנוסף, מה יקרה בשנה מוצלחת עם רווחים, האם ניתן לקזז את העמלות ישר מהרווחים?

אהבתיאהבתי

ניתן להשתמש בשער ממוצע שנתי כדי להמיר לשקלים.

העמלות (שאינן עמלות ק/מ) זה הפסד הון לכל דבר, ואתה יכול להעביר אותם לשנה הבאה אם אין השנה רווחים.

אהבתיאהבתי

היי תודה רבה לך על העבודה הנפלאה הזו שהושקעה פה!!!

שאלה: לא הבנתי היכן לרשום את העמלות ק/מ.. האם ניתן לרשום אותן בנספח ג 1, בנפרד מהפעולות קנייה ומכירה עצמן? (כבר כתבתי את כל הפעולות שהן אינן כוללות את העמלות…..) אפשר אולי לרשום אותן בסיכום, איפה שכותבים את סך המכירות, רווחים וכו'? ולחבר אותן לסך כל ההפסדים?

אהבתיאהבתי

בדיוק מה שציינת, תוסיף שורה של הפסד לטופס 1325 (נספח ג1)

אהבתיאהבתי

תודה על התגובה המהירה!!🙏 ועוד שאלה: בטופס 1322 (זה שצריך להגיש 2 ממנו על כל חצי שנה)אצתרך לרשום את העמלות במשבצת של "קיזוז הפסדי הון שאינם מניירות ערך" או שפשוט לצרף את העמלות ל"קיזוז הפסדי הון שוטפים מניירות ערך" של החצי שנה השנייה?

אהבתיאהבתי

האופציה השניה, צירוף להפסדי הון שוטפים שכן מראש היית צריך לחשב אותם כחלק מהפסד ההון של המכירה.

אגב, הפסדי הון שלא מניירות ערך מדובר במוצרים לא סחירים, מס שבח על מכירת דירה וכו', לא עמלות.

אהבתיאהבתי

שלום,

ראיתי בדוגמה שרשמת "במקום טופס 1325", אבל לא הבנתי אם זה רק לצורך הדוגמה. בפועל, אם יש יותר מ-10 מכירות לדווח, אז מצרפים לדו"ח עוד טפסי 1325, או שאפשר קובץ אקסל אחד שהוא במקום 1325 עם כל המכירות ואז לא צריך לצרף בכלל טופס 1325 רשמי?

אהבתיאהבתי

אין בעיה להגיש PDF עם ריכוז העסקאות כתחליף לטופס 1325 הרשמי.

אהבתיאהבתי

שלום לך : אני מודה לך להציע עבורי מתמצא בעניינים של המס ( לפחות כמוך) שיעזור לי למלא את הדו"ח 1301 . אני לא חייבת למלא אבל מחמת הספק כדאי לי אולי למלא את הדו"ח . אני תושב חוזר מוטב ( 40 שנה בחו"ל אירופה) . אודה לך להציע לי רוא"ח . המייל שלי :

אהבתיאהבתי

היי, ממליץ על לבדוק את האתר "אלפי"

יש לי אפילו הנחה של 40 ש"ח לשנה הראשונה

הם נחשבים תוכנת מס ולא יועץ מס, אבל בחנתי אותם אישית והם מבינים עניין לא פחות טוב מרו"ח (ולדעתי אף יותר מחלק ניכר)

אם את מעוניינת ברו"ח בשר ודם 🙂 אז אני ממליץ על סיגל מולקנדוב

אהבתיאהבתי

שלום,

תודה רבה על ההשקעה הרבה.

שאלה: כיצד ניתן לצרף טפסי 106 עבור שנה קודמת (2021), כאשר חובת הדיווח היא עד ל-31.01.2022 אך טפסי 106 מהמעסיק מופקים רק במרץ (03.2022)?

אהבתיאהבתי

הגשת דוח שנתי היא לא עד 31.1 אלא לרוב בסביבות מאי/יוני.

את כנראה התכוונת לדיווח מקוצר על מכירות שבוצעו בברוקר זר בחצי השני של השנה הקודמת.

אהבתיאהבתי

היי תודה על הכל באמת באמת עזרת!!!! רק שאלה, אם יש לי 2 תיקי השקעות (האחד לטווחי זמן החזקה יותר קצרים, והשני לטווח ארוך), האם צריך להגיש 2 דוחות נפרדים על כל תיק? או אולי רק 2 טפסי 1325- נספח ג? מה אתה היית עושה?

אהבתיאהבתי

את מס הכנסה לא מעניין התכנון הפיננסי שלך.

הוא רוצה לראות אילו מכירות ביצעת, מה היה סך הרווח, מה היה סך תקבולי המכירות וזהו בגדול.

פחות מעניין אותו המטרות והתכנון שלך 🙂

לעניין, טופס 1325 אחד עם כל המכירות שביצעת במהלך השנה.

אהבתיאהבתי

הגשה כדוח שנתי לא לפי חצאים

בפרקטיקה למיטב הבנתי ניתן להגיש את המסחר לפי אותה שנת מס ולהסתפק בתוצאות נטו מהדוח.

במקרה כזה לאילו שדות יש להתחשב לצורך מילוי נכון של נספח ד ?

אהבתיאהבתי

מכירה של מניות לא נכנסת לנספח ד (מלבד מחזור המכירות והפסד להעברה – אם יש).

צריך למלא שתי טפסי 1322, אחדל כל מחצית שנה.

את מחזור המכירות ני"ע סחירים רושמים בשדה 439 בנספח ד

הפסד הון להעברה רושמים בשדה 466 בנספח ד וכן בשורה שמתחתיו (בצירוף שאר ההפסדים מחו"ל במידה ויש).

אני הגבתי פה רק על מכירת מניות. ייתכנו שלל מצבים ואפשרויות שכוללות הכנסות אחרות (כמו דיבידנדים, ריבית מני"יע, ריבית על פלוס אצל הברוקר וכן הלאה).

אהבתיאהבתי

האם יש מקום

אט בטופס 1301 או בנספח ד,

לציין את סכום המס הזר העודף,

כי ארצה להוסיף אותו לנספח ד בשנה הבאה (כפי שהסברת יפה)?

אהבתיאהבתי

אין מקום כזה, שנה הבאה אתה תצרף נספח שיסביר שהוספת את המס הזר המועבר לשדה 431 בטופס 1324

אהבתיאהבתי

שלום,

תודה רבה על הפוסט המדהים והאינפורמטיבי. נראה כמובן מאליו שמישהו מפרסם כזה מדריך אולם ניכרת בו השקעה עצומה. כל הכבוד !

האם כדי להמיר לשקל ניתן להשתמש בשער ממוצע שנתי ולחסוך את החישוב לכל עסקה כפי שאתה מציג?

קראתי בכמה מקומות שאנשים משתמשים בשער ממוצע ומגישים באופן זה, אבל לא מצאתי את המקור המוסמך. חיפשתי גם בחוברת "דע את זכויותיך" שמס הכנסה מפרסם.

האם ידוע לך אם זה נכון? מה המקור לטענה זו?

תודה רבה מראש על כל עזרה !

אהבתיאהבתי

זה לא שאלה של אם ניתן לעשות את זה, אלא זו הפרקטיקה המקובלת אצל רואי חשבון.

לדעתי, כי זה חוסך להם זמן, למרות שבהרבה מקרים זה פוגע בלקוח.

הדרך הנכונה לחשב היא זו שהצגתי.

האם יעלו עליך אם תעשה הפוך? כנראה שלא.

מתי יעלו עליך? כשתעשה את זה בסכום גדול (כלומר מתי שזה משתלם לך לעשות את זה, אז מס הכנסה גם יעלו עליך).

אהבתיאהבתי

שלום למתורגמן היקר,

תודה רבה על עזרתך העצומה !

לצערי יש לי מקרה עם שנתיים הפסד ברצף. המטרה היא לשמור על ההפסדים לשנים הבאות שבע"ה יהיה יותר מוצלחות

אציין שמדובר בתושב ישראל, שכיר, מחויב בדיווח, ברוקר זר בחו"ל, כרגע ללא תיק השקעות בארץ

למשל:

הפסד שנה קודמת 1000שח הפסד

הפסד שנה נוכחית 2000שח הפסד

דיבידנדים שהתקבלו 400שח עליהם שולם מס במקור רק 50שח ולפי הבנתי נוצר מצב של חבות מס שאותו ניתן לקזז כנגד ההפסדים להשלים ל25%

אם ניתן לקזז אז:

בשדה 299 (וגם בשדה 466 בנספח ד) אני צריך לרשום 2950 (3000 הפסד פחות קיזוז של 50) שיועבר לשנים הבאות

בשדה 141,290 (וגם בשדה 462 בנספח ד) האם צריך לרשום 400 (כמו שבפועל קיבלתי דיבידנד) או אפס (שזה לאחר הקיזוז)?

ובהמשך בשדה 431 – האם צריך לרשום 50 (כמו שבפועל שילמתי) או 100 (כמו "ששילמתי" כנגד הקיזוז מההפסד)?

ושאלה אחרונה ברשותך, ההפסדים המועברים בסכום 2950 – האם נדרש "להסביר" למס הכנסה שהסכום כולל הפסדים משנה קודמת ומהשנה הנוכחית? אם כן איך "מסבירים" זאת ע"ג הטפסים?

זקוק לעזרתך האדיבה לחיזוק או לשלילה כדי לוודא שאני לא גורם בעיות גדולות להמשך

תודה רבה רבה

אהבתיאהבתי

בוא נתחיל מהתחלה:

עסקאות מחו"ל בין אם בהפסד או ברווח צריכות להיות מדווחות על טופס 1325.

את הרווח/הפסד מעבירים לטופס 1322. את טופס 1322 צריך למלא (פוטנציאלית) 3 פעמים:

1. עבור מכירות במוסד ישראלי שהפיק לך 867

2. עבור מכירות שלא נוכה מהם מס במקור בחצי הראשון של שנת המס

3. עבור מכירות שלא נוכה מהם מס במקור בחצי השני של שנת המס

את הדיבידנדים (לא את המס!) מקזזים בטופס 1322 כנגד הפסדי הון שוטפים בלבד (כלומר רק משנת מס זו) – במקרה שלך יוצא שההפסד מהשנה קטן ל-600 לאחר שקיזזת מול הדיבידנדים.

בהנחה ואין רווחים לקזז אז מצרפים את ה-2000 משנה קודמת בטופס 1322, וביחד (2600) עוברים לשדות 466 בנספח ד ולשדה 299 בטופס 1301.

בשדה 141 ו-290 לא רושמים דבר כי קיזזת את הדיבידנדים כנגד הפסדי הון שוטפים.

בשדה 431 רושמים 50 מכיוון שזה המס ששילמת בחו"ל. עם זאת היות ואין לך דיבידנדים השנה לא תוכל לקזז את ה-50 הללו כנגד המס השנה, והוא יגרר לך (בהצמדה למדד) לשנה הבאה ועד 5 שנים קדימה (אם לא תנצל אותו כנגד דיבידנדי ם מחו"ל באותם שנים הוא יעלם).

לגבי השאלא האחרונה, מאמין שעניתי איך מסבירים את ההפסדים מהשנים הקודמות.

אהבתיאהבתי

שלום,

ראשית תודה רבה על התשובה המפורטת אולם אני חושש שלא הייתי ברור במקרה שתיארתי:

ה-400שח הם הדיבידנים שהתקבלו בשנה נוכחית

האם יכול להיות שההפסדים נהפכו אצלך? ההפסד של שנה שעברה הוא 1000 והפסד של שנה נוכחית הוא 2000. אני חושב שהתייחסת אליהם הפוך…

האם תשובתך תשתנה בהינתן שההפסדים הפוכים + ה400שח דיבידנדים הם של השנה הנוכחית?

אהבתיאהבתי

אז תהפוך את המספרים. 1600 הפסד מהשנה ו1000 משנה שעברה.

אני הסברתי את העיקרון.

אהבתיאהבתי

סליחה שאני נודניק, ההיפוך של 1600 וה-1000 זהו פרט שולי. אני חושש שחסר לי משהו בהבנת העיקרון:

לפי תשובתך יוצא שההפסד המועבר הוא 2600שח, כי כל הדיבידנד קוזז כנגד הפסד שוטף. וזאת למרות ששילמתי מס במקור באופן חלקי (50שח במקום 100שח)

השאלה שלי:

האם אני יכול לקזז את המס ששילמתי במקור בחו"ל כנגד חבות המס ואח"כ את המס הנותר לקזז מול ההפסד?

כלומר בדוגמה שלנו:

מהדיבידנד שקיבלתי השנה בסך 400שח צריך לשלם מס של 100שח. אבל שילמתי מס במקור בסך 50שח. לכן המס הנותר הוא 50שח.

את ה-50שח של המס הנותר אקזז מול ההפסד של 3000שח (סה"כ הפסד של השנתיים) והתוצאה תהיה שיש לי הפסד מועבר של 2950שח

המטרה שלי לשמור על הפסד מועבר יותר גדול. אני מניח שכך היה רוצה כל משקיע. לא?

תודה רבה על כל העזרה !

אהבתיאהבתי

היי,

לא ניתן לעשות את מה שהצעת.

הסדר הוא:

1) קיזוז הפסדים מול הכנסות (מקבלים רווח נטו).

2) חישוב המס על הרווח נטו.

3) קיזוז מסים זרים או שנוכו במקור כנגד המס המחושב.

לא ניתן לשנות את הסדר הזה רק כי זה שומר לך מגן מס גבוה יותר לעתיד.

אהבתיאהבתי

תודה רבה איש יקר,

העזרה שלך מאוד מבורכת !

להמשך הדוגמה ברשותך, נגיד שנה הבאה אקבל 1000שח דיבידנדים ואשלם רק 200שח מס במקור.

אם הבנתי את תשובתך, אוכל להשתמש ב-50שח הנותרים, נכון?

כלומר בשנה הבאה בשדה 431 אכתוב 250שח למרות שבדוח של הברוקר כתוב ששילמתי רק 200שח

השאלה שלי, מה הדרך המקובלת להסביר למס הכנסה את הסיבה שכתבתי 250שח ולא 200שח?

אם תשים לב, אני ברוב הפעמים חושש שמס הכנסה לא יבין למה כתבתי בטפסים מספרים לא מוסברים. כמו כולם אני לא רוצה להגיע ח"ו לקנסות\עיקולים וכל מרעין בישין…

אהבתיאהבתי

מה שכתבת נכון (בערך, יכול להיות לך יותר מ50 מועברים כי הסכום המועבר מוצמד למדד), הדרך להסביר למס הכנסה מה עשית הוא לפרט בנספח שתוסיף לדוח.

לגבי עיקולים/קנסות/שבירת רגליים, מס הכנסה לא עושים את זה. הכי גרוע הם יתקנו את הדוח לפי מה שהם חושבים שצריך להופיע וישלחו לך שומה מתוקנת. ואז תגיש ערעור, וזהו.

אהבתיאהבתי

תודה על המדריך המפורט !! מאיפה לוקחים בדוח של אינטראקטיב את הנתון של סך המכירות? (זה משנה אם היו גם עסקאות בשורט) ?

אהבתיאהבתי

אני הסברתי בפוסט הזה איך ממלאים טופס 1325 לפי מכירות שנעשו.

כפועל יוצא, אפשר לסכום את העמודה של "התמורה" ולקבל את סך המכירות.

לגבי שורטים, העיקרון דומה, אבל יש ניואנסים. אני לא משקיע בשורטים, אז אפנה אותך לחפש בפורום הסולידית שם יש דיונים בנושא הזה.

אהבתיאהבתי

אני התכוונתי למצב בו יש הפסדי הון באינטראקטיב ולא ממלאים את הטופס פר עסקה, אלא מציינים את סך ההפסד. במצב הזה לא סוכמים את סך המכירות, ולכן שאלתי נקדותית לדוח של אינטרטקטיב, האם יש שם נתון שמסכם את סך המכירות? האם זה ה- proceeds ?

אהבתיאהבתי

גם בעסקאות הפסד צריך למלא שורה ב1325, כי ההפסד בדולר לא מתרגם אחד לאחד לשקלים.

ואז גם במצב זה מדובר בסכימת עמודת התמורה מטופס 1325.

אהבתיאהבתי

אז אם כך, מה המשמעות של proceeds ? בדוח של אינטקראקטיב ?

אהבתיאהבתי

זה ככל הנראה קרוב מספיק למה שאתה מחפש.

אבל אתה גם ככה ממלא 1325, אז למה לקחת משהו שהוא ככל הנראה קרוב מספיק ולא לקחת בדיוק.

אהבתיאהבתי

הי, כתבות מעולות!

שואל לדעתך, אני שכיר, הייתי שותף בפרויקט בארהב דרך חברת llc,

הנכס נמכר והיו לי רווחים,

אני חייב למלא דוח 1301?

באיזה דוח אני רואה כמה שילמתי מס בארהב?

אם שילמתי 25 % אני עדיין חייב למלא דוח בארץ?

תודה, חבר

אהבתיאהבתי

ממליץ לך להתייעץ עם יועץ מס שמבין בנושא. אתה בוודאות חייב בדיווח כלשהוא, לדעתי תצטרך דוח שנתי מלא.

האופציה השנייה זה דיווח מקוצר, אבל יועץ המס יוכל להגיד לך בוודאות.

אהבתיאהבתי

קודם כל תודה רבה על המדריך המפורט! מאוד עושה סדר.

אם קניתי נייר (נגיד vti) בערך של 200$ ואז לאחר שבוע ב210$ ונגיד שוב לאחר חודש ב220$.

ומכרתי ב230$, 240$ ו250$.

איך אני ממלא את המידע הזה בדוח? מה אני אמור לכתוב בערך קניה/מכירה ותאריכים.

אהבתיאהבתי

יש בדיוק דוגמא לזה בפוסט הנוכחי.

אהבתיאהבתי

אשמח לדעת , כיצד מתבצע החישוב עבור קנייה נניח של 100 מניות ומכירה שלהם במנות לאורך תקופה לאחר מכן…איך מכניסים את זה לטבלאות?

אהבתיאהבתי

לכל מכירה של מנה צריך להיות שורה משלה בטבלה (טופס 1325)

אהבתיאהבתי

תודה על ההסברים המפורטים. האם לשדה 036 (לביטוח חיים) ניתן לרשום:

א) את רכיב הריסק של קרן הפנסיה?

ב) את התשלומים לביטוח המשלים (למשל כללית מושלם) של קופ"ח?

תודה

אהבתיאהבתי

היי,

א. לא (את כבר מקבלת בגינו זיכוי בשדה 045/086)

ב. לא (זה לא ביטוח חיים).

אהבתיאהבתי

ברשותך שאלות לגבי טופס 1324- נספח ד' – הכנסות ממקורות זרים ומסים ששולמו עליהם:

1. הסכום בשדה 462 כלול בסכום בשדה 141 של טופס 1301. המס ששולם על סכום זה בחול מופיע בשדה 431 אך אינו כלול בשדה 40 של טופס 1301 -האם הוא בא לידי ביטוי במקום אחר בטופס 1301?

2. בעקרון ניתן להגיש דוחות להחזר מס עד 6 שנים אחורה. האם זה חל גם על החזר בגין מס על דבידנד ששולם בחו"ל? או שפרק הזמן במקרה זה מוגבל רק לשנתיים?

תודה

אהבתיאהבתי

שלום,

לא, זה המקום היחיד בו נתון זה מופיע.

לא ניתן לקבל החזר ממדינת ישראל על מסים ששולמו בחו"ל.

בלי קשר לזה אם יש לך הכנסות מחו"ל, יש לך חובת דיווח עליהם בשנה העוקבת את השנה בה התקבלו (במסגרת הגשת דוח שנתי).

אהבתיאהבתי

תודה.

לגבי 2 הכוונה היא לא לשלם כפל מס -להבנתי לא אמורים לשלם כפל מס בארץ על מס ששולם בחו״ל ֿ(אלא לכל היותר רק השלמה ל 25% כאשר המס בחול נמוך יותר).

במקרה שלי מדובר במסחר באמצעות ברוקר ישראלי כשבתיק יש גם ניירות זרים ולכן כל ההכנסות מופיעות בטפסי 867

אהבתיאהבתי

במקרה זה, אם לא היית חייבת להגיש דוח באותה שנה, אכן יש לך 6 שנים לקבל החזר בגין אותה שנה.

אהבתיאהבתי

תודה ושאלה נוספת ברשותך:

בעמוד השני של נספח ד' יש סעיף "סה"כ הכנסות חו"ל -סיכום ההכנסות למעט רווח הון (יועבר לשדה 290 בטופס 1301)". אם ההכנסה היחידה מחו"ל היא הדבידנדים שנרשמו בסעיף 431, האם הכנסה זו נחשבת לרווחי הון? האם יש לרשום אותה גם בסעיף של "סה"כ הכנסות חו"ל -סיכום ההכנסות למעט רווח הון" וכן בסעיף 290 בטופס 1301?

אהבתיאהבתי

הדיבידנד נטו (דיבידנד לאחר קיזוז הפסדי הון בטופס 1322) אינו נחשב רווח הון, ולכן יכנס לסעיף "סה"כ הכנסות חו"ל -סיכום ההכנסות למעט רווח הון" וכן בסעיף 290 בטופס 1301.

אהבתיאהבתי

תודה רבה 🙂

אהבתיאהבתי

שלום למתורגמן היקר,

האם צריך לדייק ולאמר שהסעיף הנ"ל יהיה בסכום חיובי רק במקרה שהדיבידנד לא קוזז בטופס 1322?

כלומר, יכול להיות מצב שקיבלנו דיבידנד אבל קיזזנו את כולו מול הפסד ולכן בסעיף זה לא יופיע סכום ובהתאם גם בסעיף 290 בטופס 1301

אהבתיאהבתי

אמרה נכונה ב100%

אהבתיאהבתי

קודם כל תודה רבה על המדריך. אני לא חושב שמצאתי אותו איפשהו ברשת.

לא מובן מאליו, ברצינות.

רציתי להתייחס לכמה דברים:

1. אנחנו כרגע בחודש דצמבר , ממתי להערכתך אוכל כבר לשבת על זה? אני מרגיש קצת לחץ בנוגע לטפסים (אולי כי זו פעם ראשונה שאני עושה זאת) אני כמובן מדבר על הגשת דוחות לשנת 2021 שתכף תסתיםי

2. העלת טפסים הקשורים לבת הזוג, לדעתך/להערכתך , גם אם אני יחיד/רווק, אני יכול להשתמש בטפסים האלו? או שיש טפסים ספציפים?

3. האם עלי לפעול בצורה שונה אם אני לא שכיר או עצמאי (היתי בחל'ת) ו/או יש לי בנוסף שני חשבונות בארץ?

ושוב , ממש תודה

יום נפלא ושתראה רק רווחים !!

אהבתיאהבתי

מס הכנסה לרוב פותחים את מערכת ההגשה המקוונת במאי שעוקב את שנת המס, כלומר במקרה שלך מאי 2022.

אם אתה רווק אתה מגיש דוח לבדך, בלי בן הזוג.

צריך גם לדווח על הכנסות מחשבונות בארץ. תקבל טופס 867 מבתי ההשקעות בארץ.

אהבתיאהבתי

איזה דו"ח צריך להפיק ב-IB לצורך מילוי הדו"ח השנתי? פעם ראשונה שאני מגישה החזר מס עם ברוקר זר, תודה רבה.

אהבתיאהבתי

כאן

ייתכן ותצטרך להירשם לקבוצת הפייסבוק "נינג'ה פיננסית – ללמוד איך כסף עובד" בשביל לראות את הפוסט.

אהבתיLiked by 1 person

היי,

תודה רבה על הפוסט.

יש לי כמה שאלות אשמח אם תוכל לענות:

1. בקובץ דוגמא של טופס 1325, נמצאת העמודה "1+ שיעור עליית המדד". אשמח לקבל הסבר לחישוב בקובץ אקסל: (=I3/(H3+1E-12)), מה המשמעות של 1E-12

2. בעמודת רווח הון ריאלי, למה עושים מינימום בין תמורה למחיר מתואם ובין תמורה למחיר מקורי?

3. האם מורידים את עמלות פעולה של הברוקר מרווח ההון?

שוב תודה רבה.

אהבתיאהבתי

להימנע מחלוקה באפס

כי זה החישוב לצרכי מס ישראלי

למחיר הקנייה של העסקה הספציפית מוסיפים את עמלת הקנייה הספתיפית אליה, וממחיר המכירה מורידים את עמלת המכירה, כך שאתה לא משלם מס על עמלות אלו.

בנוסף אם יש עמלות היקפיות בחשבון מוסיפים שורת הפסד נוספת לטופס 1325. למשל עמלות המרת מטח, עמלות משיכת כספים, עמלות מינימום חודשיות וכו'

אהבתיאהבתי

תודה רבה על הפוסט הנהדר הזה. זה עושה המון סדר!

עלתה לי שאלה, כיצד יש לפעול כאשר ישנו ברוקר ישראלי שדרכו הייתה הכנסה מדיבידנד בחול. אני רואה כאן משמעות בשני טפסים:

1. טופס 1322 – האם צריך טופס 1322 כפול עבור אותו ברוקר, באחד מתאר רק את הרווח שהתקבל בארץ ובשני עבור הכנסה מדיבידנד בחול

2. טופס 1324 – האם אני צריך לכלול בו רק את ההכנסה מדיבידבד שהתקבלה מברוקר בחול? או גם הכנסה שהתקבלה בברוקר ישראלי שנגזר מ"דיבידנד בחו"ל"?

מקווה שהייתי ברור 🙂

אהבתיאהבתי

רק טופס 1322 אחד (כי טופס 1323 מתייחס לרווחי הון ואם נוכה מהם מס במקור או לא).

צריך לשים בטופס 1324 (אם אני לא טועה טופס 867 מכווין אותך אפילו לשם)

אהבתיאהבתי

תודה רבה על התשובה.

מה לגבי המצב הפוך – דיבידנד ששולם עליו מס במקור בישראל (עבור נייר ערך ישראלי) מברוקר זר? האם סכום זה צריך להכלל בסעיפים 462,431 בטופס 1324?

אהבתיאהבתי

ישראלים לא יכולים לרכוש ניירות ערך ישראליים בברוקר זר, אז לא ברורה הסיטואציה שאתה מתאר.

אהבתיאהבתי

ישנן מניות ישראליות שנחסרות בלונדון/ארהב – כאשר הן מחלקות דיבדנדים, משולם עליהם מס במקור בישראל ולא בחו״ל.

אהבתיאהבתי

תסלח לי, יותר מדי שנים משקיע רק בקרנות מחקות מדד 🙂

אכן במצב שלך הניכוי מתבצע לישראל, האם אתה מקבל אישור על כך (משהו עם שדה 040 שמציין שנוכה המס במקור – כמו בטופס 867)?

בגדול זו עדיין הכנסה ממקור זר אז כן הייתי שם את הדיבידנד בטופס 1324, אבל את המס לא מכיוון שהוא נוכה לממשלת ישראל הוא צריך ללכת לשדה 040 בטופס הראשי (1301).

אהבתיאהבתי

ישנו טופס דידנדים מIB שמתאר לאן המס שולם במקור – אני מצרף אותו כנספח לדוח השנתי.

שאלה לוידוא הבנה – חוזר לברוקר הישראלי: במצב שבו קיבלתי דיבדנדים גם מניירות זרים וגם מניירות ישראלים, האם הגיוני שיהיה מצב שבו סכום הדיבידנד שמופיע בטופס 1322 יהיה שונה מהסכום שיופיע ב1324? לפי ההבנה שלי, אני אעביר ל1324 רק את החלק של ״ההכנסה מדיבדינד מחול״ מתוך הסכום הכולל. האם נכון הדבר?

אם כן, במצב כמו שלי, שבו אני עובד עם מספר ברוקרים ישראלים, אני רואה מצב שבו ניתן לגרום לשינוים בחבות המס ע״י פיצול טפסי 1322 וקיזוז מול רווחי הון בצורה שתקזז את רכיב ״ההכנסה מדיבידנס חול״ למינימום, כך שהסכום שיעבור לטופס 1324 יהיה הנמוך ביותר.

אהבתיאהבתי

אין יכולת לשחק. סדר הקיזוז הוא מאוד ברור.

אם יש לך הפסדים שוטפים שלא קוזזו מול רווחים באותה שנה ניתן לקזז מול דיבידנדים.

קודם מקזזים הפסדים מחול עם דיבידנדים מחול, והפסדים מהארץ עם דיבידנדים מהארץ.

רק אם נותר מקזזים בהצלבה.

ל1324 מעבירים את הדיבידנד מחו"ל הנותר לאחר הקיזוזים.

אהבתיאהבתי

שלום

אשתף מהניסיון הקטן שלי שאולי יוכל לעזור –

במקרה שלי היה ברוקר בארץ, התקבל דיבידנד מחו"ל (נגיד 100שח), שולם מס במקור של 25% על אותו הדיבידנד (25שח)

בנוסף באותה שנה היה הפסד באותו חשבון (נגיד 500שח)

כמובן שהכל מגובה בטופס 867

לפי הבנתי מהפוסט כאן של המתורגמן היקר – הייתי צריך לחשב כך:

500שח פחות 100שח מה שמשאיר לי הפסד מועבר של 400שח לשנה הבאה

ובנוסף עוד 25שח מס שעובר לשנה הבאה.

אולם, שפניתי לפקיד השומה הוא אמר – החישוב שלך נכון לברוקר זר אבל לברוקר בארץ אתה יכול לחשב אחרת ולהשאיר לך הפסד מועבר יותר גדול. מאחר ושילמת כבר 25% על הדיבידנד. אז מבחינת המס שילמת הכל. לכן 500שח הפסד יכולים לעבור לשנה הבאה.

הפקיד תיקן לי את השומה כך שההפסד המועבר היה יותר גדול מהחישוב שהגשתי.

זה לפחות מהניסיון שלי, לא בטוח שכל פקיד שומה היה פועל כך…

אהבתיאהבתי

פקיד השומה לא פעל על פי החוק, ואין כאן שיקול דעת.

האם הוא חתם לך גם על הדוח?

אם לא, אז בשנים הבאות אתה צריך לקוות שהדוח יגיע לבדיקה שלו טם אתה מתכוון להמשיך לפעול כך.

אהבתיLiked by 1 person

אני לא יודע אם הוא חתם, אבל השומה כבר יצאה וקיבלתי מכתב מרשות המיסים.

בנוסף ביקשתי וקיבלתי את החישוב שהוא ביצע בכתב ידו על גבי הטפסים שאני הגשתי כדי לדעת לפעמים הבאות איך לדווח

אהבתיאהבתי

הוא בוודאות לא חתם, וכתב היד שלו גם לא מהווה תקדים או הוכחה.

כפי שאמרתי כל עוד תגיש במשרד שלו זה אולי יעבוד.

אהבתיאהבתי

אם השומה כבר יצאה וקיבלתי החזר (מסיבות אחרות כמובן כי במקרה שתיארתי לא אמור לקבל החזר) – זה עדיין לא הוכחה שהוא חתם?

אהבתיאהבתי

כשכתבתי "חתם" התכוונתי כמו שרו"ח חותם כשהוא מגיש עבורך. פקידי שומה לא חותמים על הדו"ח גם כשהם עוזרים לך למלא אותו.

רוב הדוחות מאושרים בצורה אוטומטית בלי בדיקה.

אם וכאשר יעשו לך בדיקה מדגמית, ובהנחה וזה לא יגיע לידי אותו פקיד שומה, אני מניח שהם יעלו על זה (ואולי לא).

אהבתיאהבתי

מתחיל שרשור חדש כי לא ניתן להמשיך את השרשור המקורי:

"אין יכולת לשחק. סדר הקיזוז הוא מאוד ברור.

אם יש לך הפסדים שוטפים שלא קוזזו מול רווחים באותה שנה ניתן לקזז מול דיבידנדים.

קודם מקזזים הפסדים מחול עם דיבידנדים מחול, והפסדים מהארץ עם דיבידנדים מהארץ.

רק אם נותר מקזזים בהצלבה.

ל1324 מעבירים את הדיבידנד מחו"ל הנותר לאחר הקיזוזים."

בוא ניקח דיווח מברוקר ישראלי: בהנחה ואנחנו לא מפצלים לשני טפסי 1322 עבור אותו ברוקר, סכום הדיבידנד שאני מדווח עבור הברוקר הישראלי כולל בתוכו הכנסה מדיבידנד בארץ ומחול – מסכום זה אני מקזז את הפסדי ההון (שהתרחשו בישראל כמובן). איך אני מבודד במצב זה את סכום הדיבידנד שצריך לעבור לדיווח ב1324?

אהבתיאהבתי

כפי שציינתי, אתה קודם מקזז את ההפסדים מהדיבידנד הישראלי.

אם נותרו הפסדים, אתה מנצל אותם מול הזר, והיתרה (אם בכלל) עוברת ל-1324.

אהבתיאהבתי

הבנתי, אז אני מבין שאין ציפייה להעביר as-is את החישוב המופיע בתחתית ״טבלת עזר לקיזוז הפסד מניירות ערך כנגד הכנסות מריבית ודיבידנד מניירות ערך״ בטופס 1322 לטופס 1324 – אם ביתרה נשאר סכום המורכב גם במדיבדינד ישראלי וגם מזר – אני אעביר ל1324 רק את המרכיב הזר מתוכו?

אהבתיאהבתי

נכון. ואת הסכום שלהם לטופס 1301.

אהבתיאהבתי

"רק אם נותר מקזזים בהצלבה."

לוודא: רק הכיוון של קיזוז הפסדים מהארץ לדיבידנד מחול תקין הכיוון ההפוך לא: כלומר – לא ניתן לקזז הפסדים מחול שוטפים עם דיבידנדים מהארץ שכן לא שולם מס במקור עליהם. נכון?

אהבתיאהבתי

אין בעיה לקזז גם בכיוון ההפוך, רק שרווח זר מקזזים קודם מול דיבידנד זר ורק אם נותר מקזזים מול דיבידנד מישראל.

אהבתיאהבתי

אפשר לעשות זאת בין טפסי 1322 שונים? כלומר אם נשארו לי ״הפסדים להעברה״ בטופס 1322 עבור ברוקר זר אני יכול לקזז אותם ב1322 של הברוקר הישראלי באותה שנה?

אהבתיאהבתי

כן, בהחלט.

אהבתיאהבתי

היי, מדריך מעולה- תודה על כל המידע. הלואי ובשנת 2022 זה יהיה יותר פשוט או/ו מס הכנסה ינגיש את זה יותר. , הורדתי את הטופס 1042-S מהברוקר. אני בוודאת הרווחתי כ 1000 דולר דרך הברוקר האמריקאי. משומה בתיבות השונות בששת העמודים של 1042 רשום לי רק 50 דולר או 50 יורו. איך זה הגיוני?וגם ב1042 לא רשום פירוט פעילות. ייתכן? תודה רבה רבה ! לא מוצא את עצמי , קצת לחוץ. אודה לעזרתך תודה!

אהבתיאהבתי

טופס 1042S הוא טופס לצרכי מס אמריקאי, ולכן מופיעות בו רק הכנסות אמריקאיות (דיבידנים וריבית ממקורות אמריקאיים).

אתה צריך לחפש את הStatements הרגילים ולהפיק מהם את המידע שאתה צריך לדוח הישראלי.

אהבתיאהבתי

לא ניקו לך מס במקור על הדיבדנדים אבל שתגיש דוח שנתי לIRS יכול להיות שתהיה לך חבות מס עליהם.

מה עושים במקרה כזה? קודם מגישים את הדוח השנתי לIRS? איך אני "מוכיח" למס הכנסה שאכן ניקו לי מס בשיעור כלשהו על זה?

אהבתיאהבתי

מניח שאתה בעל אזרחות אמריקאית.

בגדול אם זה רק דיבידנדים ואתה יודע למשל שכולם מוסו ב15% או כולם מוסו ב20%, אז מספיק רק הטופס 1040 לצרף לדוח השנתי.

אם יש לך הכנסות יותר מסובכות (נדלן אמריקאי, רווחי הון וכו') תצטרך גם להוסיף נספח חישוב שמפרט כמה מהמס ששילמת לארה"ב משויך לכל חלק.

אגב, אתה יכול לצרף את ה1040 גם לפני שהגשת אותו לארה"ב. אז אתה יכול פשוט לחשב את הדוח שם, לראות כמה מס אתה חייב ולדרוש את המס הזה כזיכוי מס זר בדוח הישראלי.

אהבתיאהבתי

משהו באקסל בפורמולה של מדד+1 לא ברור, אתה עושה שם חישוב של שער מכירה חלקי שער קניה, ואז מוסיף 1 ואז 12?

אהבתיאהבתי

אני פשוט מוסיף במכנה 1e-12 שזה 10 בחזקת מינוס 12, כדי למנוע מצב של חלוקה באפס (אם בטעות מישהו יזין אפס בעמודה של שער ההמרה במכירה).

אהבתיאהבתי

איך מתנהלים במצב שיש לי קניה לדוגמה של 60 מניות, ואז מכירות של 10 ואז עוד 20 ואז עוד 30, איך אני מתייחס לזה בטבלת אקסל?

אהבתיאהבתי

אתה עושה שורה עבור כל מכירה, כלומר 3 שורות בדוגמא שלך.

אהבתיאהבתי

כתבת "סעיפים נוספים שניתן להעביר הפקדות בין בני זוג הוא הפקדות לביטוח חיים (שדה 036/081)"

איך עושים זאת (כשלאחד מבני הזוג לא מגיע לתקרת מס או אינו עובד) פשוט מצרפים את הסכומים?

אהבתיאהבתי

אכן ניתן לסכום את הפרמיות של שתי בני הזוג אצל אחד מהם (בהנחה וזו הפעולה המטיבה עמכם).

אהבתיאהבתי

שלום יעקב

תודה רבה על הפוסט הנהדר.

שאלה

1. בטופס 1099 שלי לא כתוב תאריך רכישה מסוים משום שקניתי את אותו הנייר כמה פעמים במהלך השנה . (כתוב "various") האם חייבים לכתוב תאריך רכישה? ואם כן צריך, לפי איזה רכישה אני מייחס את המכירה (FIFO, או last in first out או Average cost price)

עד כמה משתלם ה"מגן מס" שתיארת. האם אתה עושה את זה בשביל קיזוז מס על הדיווידנדים או גם בשביל הרווח הון? הרי לתווך הארוך שבסופו של דבר שהמחיר יעלה (אנו מקווים😊) לכל הני"ע יהיה מס של 25% ? לא? (אולי עדיף כבר להשקיע ב קה"ש מעבר לתקרה)

תודה

אהבתיאהבתי

ה-1099 הוא אכן לא מספיק בשביל הדוח הישראלי (הוא בקירוב מספיק). אם רוצים משהו יותר מדויק ואתה באינטראקטיב ברוקרס, כתבתי מדריך כאן.

אם אתה לא באינטראקטיב ברוקס, תצטרך לנבור באתר של הברוקר שלך למצוא סטייטמנט שמפרט עבור כל מכירה ומכירה מה Cost Basis שלו.

אני משתמש במגן מס רק כנגד ריבית מאג"ח ודיבידנדים, למשקיע פאסיבי אין שום ערך להפיק מגן מס כנגד רווח הון.

בקה"ש מעבר לתקרה אתה משלם דמי ניהול, ובנוסף אתה עלול להיקלע לבעיית נזילות כי אתה משלם מס דיבידנדים בארה"ב בלי שקיבלת כסף ליד.

אהבתיאהבתי

שלום יעקב

Still, how do work out the cost basis for every specific oder. For example if I bought and sold VTI five times in one year, What is the true cost basis for every sale. Is it first in first out,Last in first out ect

Thanks.

אהבתיאהבתי

what bank/broker are you at?

אהבתיאהבתי

Vanguard & Interactive Brokers.

I downloaded the report that you showed on Facebook. I still don't understand how you determine which buy belongs to which sale.

Also, in the example you brought above I see you used a self-made excel sheet instead of form 1325 and you added fields that do not exist on the original form. The ITA accepts that

?

Thanks

אהבתיאהבתי

Hey

ANy place that says "closed lot" that is a sale and it corresponds to the buy in the line above it which does not have close lot on it.

The ITA accepted my report for the last 6 years.

אהבתיאהבתי

Great! Thanks

Would you be willing to share with us a 1325 form template and the worsheet you used for form 1322.

Also when you submit your 1301 online do you attach the 1325 form you made as a PDF or as an Excel?

Thanks

אהבתיאהבתי

There is a link to the template in the post.

Regarding 1322 you fill it out on the mas hachnasa website. The template in the post computes the values you need to input to 1322.

I attach a PDF of 1325.

אהבתיאהבתי

היי. תודה רבה על המדריך המדהים הזה.

אם אפשר אשמח לשאול לגבי נקודה שלא זכתה להתייחסות בדוגמאות שציינת :

איך ממלאים את העמודות ב 1325 ומחשבים את רווח/הפסד ההון הריאלי במקרה של עסקת שורט ?

האם יש לחשב במקרה זה תמורה מתואמת במקום מחיר קנייה מתואם ?

אהבתיאהבתי

התחושה שלך קרובה למציאות. אני פשוט הופך את הסדר. את התמורה אני הופך לקנייה ולהיפך. כל שאר החישוב אותו דבר.

אהבתיאהבתי

שלום יעקב, תודה על המדריך המדהים!

שתי שאלות –

א. באיזה שדה מדווחים על ריבית מפיקדון בבנק בחו"ל (ספציפית time deposit בארה"ב)?

ב. כתבת שיש תנאים מסוימים להעברת ביטוח חיים בין בני הזוג, איפה אפשר לקרוא על התנאים הללו?

תודה רבה

אהבתיאהבתי

א. שדה 457 לנספח ד' של מס הכנסה (טופס 1324)

ב. חוברת דע את זכויותיך

אהבתיאהבתי

תודה רבה!

ההתייחסות היחידה שמצאתי בחוברת היא בנוגע למצבים שאחד מבני הזוג הוא עמית מוטב והשני לא (לפני או אחרי פיצול ההפקדות ביניהם). האם במצב ששני בני הזוג עמיתים מוטבים (וההעברה ביניהם לא תשנה את זה) אפשר להעביר ביניהם הפקדות? והאם אני מפספס תנאים נוספים?

אהבתיאהבתי

היי, תודה על המדריך ושבוע טוב! שאלה לי אליך- טופס 1325 – נספח ה'. אתה עובר פקודה פקודה, מעתיק הכל, בודק את שער הדולר בעת הרכישה, בעת המכירה וכ'ו? אין דרך לקצר את זה? פשוט לעשות העתק הדבק ושמס הכנסה ישבור את הראש? לא אכפת לי שייקח לי עוד כמה שקלים, פשוט להתעסק פעולה פעולה זה קשוח . אשמח לדעתך. ממש תודה

אהבתיאהבתי

אני יכול לשתף אותך במה חלק מרואי החשבון עושים.

הם לוקחים מהסטייטמנט את הרווח הממומש לאותה שנה ומכפילים בשער ההמרה הממוצע שפרסם בנק ישראל לאותה שנה.

זה לא הדרך הנכונה, ולפעמים זה לטובתך ולפעמים לרעתך, מה שבטוח שאם זה יהיה לטובתך בסכום גדול, מס הכנסה יגיד לך לחשב את זה בדרך הנכונה.

באתר shovi.live יש אופציה להזין להם את הסטייטמנט מIB והם מפיקים לך 1325, אבל זה לא מאושר על ידי מס הכנסה, אז כדאי לבדוק את התוצאה.

אהבתיאהבתי

שלום יעקב

מה אני יכול לומר….פשוט נהדר שאתה כאן!

(עוד) כמה שאלות ברשותך…

קיזוז דיבידנדים מול הפסדי הון – האם זה גם תקף לדיבידנדים שאני מושך מהחברה בע"מ שלי? (Its too good to be true!)

אם אני מוכר VTI בהפסד האם אני יכול לקנות מייד VTSAX או ITOT וזה לא יחשב WASH SALE

אם כבר ממלאים דו"ח שנתי למה לא לפתוח עסק פטור על הדרך? הרי אפילו עם העסק רק מכניס 250 ש"ח בשנה זה נותן אפשרות להשקיע עוד כ 18,500 ש"ח בקרן השתלמות (בנוסף על התקרה של שכיר) הפטור ממס רווחי הון – שווה לא? – ו schedule c ממש לא עניין גדול

מה דעתך

תודה RABA!

אהבתיאהבתי

תודה (שוב) על המילים החמות 🙂

לגבי דיבידנדים מחברה בע"מ, זה לא תקף כי אתה לא יכול לקזז דיבידנדים של 30% עם הפסדים של 25%.

VTSAX בוודאות לא, כי זה אותה קרן בדיוק. ITOT זה גבולי אבל כנראה יעבור. Betterment פרסמו רשימת קרנות חליפיות שניתן להשתמש ולא יטריג בוודאות את ה- Wash Sale

הם באמת מציינים שם את ITOT כקרן תחליפית, כנראה בגלל שהחברה שיוצרת את המדד (CRSP) שונה מזו שיצרה את VTI – שהיא FTSE.

אתה שואל על הקרן השתלמות כישראלי בלבד, או כישראלי שהוא גם אמריקאי?

דעתי האישית שהטבת המס העיקרית מקרן השתלמות היא הניכוי מהכנסה שהיא מאפשרת, היות וב250 ש"ח אין לך הרבה מה לנכות, הטבת המס לא תהיה גדולה.

הפטור ממס רווח הון נחמד, אבל מתקזז מול דמי הניהול.

אהבתיאהבתי

שלום יעקב

Well, if it's too good to be true then I guess it isn't:(

לגבי קרן השתלמות. כן גם כאמריקאי.

אני לא מבין, איך 0.3% דמי ניהל על קה"ש ב IRA מתקזז עם מפטור על 25% מס רווחי הון?

אהבתיאהבתי

כי אם אתה אמריקאי אין לך פטור ממס רווח הון, אז אתה סתם משלם 0.3% דמי ניהול על חשבון מסחר.

אם אתה לא אמריקאי, אז 0.3% זה הגבול העליון שהייתי מסכים לשלם בשביל הפטור בקרן השתלמות.

אהבתיאהבתי

גם לאמריקאים שווה

1. לאלה שמרווחים פחות מ 124$ K מס רווחי הון הם 0% – ולמכור את ההחזקות בIRA כל שנה

2. למי שיש ילדים יכול להשתמש עם ה $600 זכוי מס שלא ניתן לקבל עליו החזר

3. ניתן לקזז מול מס רווחי הון על החזקות רגילות שמשלמים עליו מס בישראל

4. גם עם בסוף משמלים מס זה יהיה 15% ולא 25%

עוד דבר הדמי ניהול כל כך משמעותיים בסופו של דבר? בשביל 0.3% < דמי ניהול שווה לוותר על פטור מ 25% מס רווחי הון?

תודה

אהבתיאהבתי

ב-IRA כשזה רק 0.3% אתה צודק, לוקח הרבה זמן לדמי הניהול המצטברים לעלות על הטבת המס (אבל זה יגיע מתישהו, 30 שנה, 50 שנה, מתישהו).

אבל בקופות מנוהלות זה יכול להיות 0.5% דמי ניהול + 0.2% הוצאות ניהול השקעה + 0.3% מיסוי לא יעיל של דיבידנדים + 0.5% אי יעילות מזומן. ואז תוך שנים ספורות דמי הניהול המצטברים עולים על הטבת המס.

אהבתיאהבתי

שלום רב

במידה ויש רווח הון (מחו"ל), בטופס 1324 זה הולך בשדה 462 ביחד עם הדיבידנדים?

במידה ואני אמריקאי איך אני מקבל בארה"ב זיכוי על ה witholding tax ששילמתי על הדיבידנדים בחשבון IRA (שלא קיבלתי תופס 1099) ואיך אני יכול לדעת כמה witholding tax שילמתי? (בעיקר מ VTI וקצת מ VEA ו VEU)

תודה רבה רבה!

אהבתיאהבתי

רווחי ההון מדווחים בטופס 1322 בלבד (את מחזור המכירות יש להעתיק ל1324 וגם ל1301).

לגבי הIRA אני במזרחי, פניתי לשירות לקוחות והם הנפיקו לי "1099" פנימי שלהם שמצוין כמה דיבידנדים וכמה מס נוכה במקור לארה"ב.

אהבתיאהבתי

Hi Yaacov

Thanks for the help.Please see below. Meitav Dash won't give me 1099 for an IRA account. I did, however, manage to find out how much withholding tax was applied to the dividends. I am having trouble filling this info out manually on OLT because I cant leave blank the "payor TIN" field. What should I do?

Thanks again for your help.

אהבתיאהבתי

Besides asking MD for their TIN, not much.

There is a place in OLT in the payments section where you can write in tax withheld, but this sounds like a great way to get the return put on review

אהבתיאהבתי

שלום, ותודה רבה על המדריך. שאלה להבהרה. אם "לא ניתן לקבל החזר ממדינת ישראל על מסים ששולמו בחו"ל" זה אומר שאפשר\צריך לקזז הפסדים רק עד הכנסה ששולם עליה מס, ואת השאר ניתן להעביר לשנה הבאה?

דוגמא: הפסד הון שוטף (נגיד בארץ): 2000 ש"ח. הכנסה מדיבדנדים בחו"ל: 3000. יוצא שההכנסה החייבת של דיבדנדים היא 1000, אבל שולם מס בחו"ל של 750 ש"ח המתאים לכל ה – 3000. יוצא ששולם מס 500 ש"ח יותר ממה שצריך. אם לא ניתן לקבל החזר, אז בעצם אפשר להעביר את ההפסד השוטף לשנה הבאה במקום לקזז אותו מול דיבדנים?

אהבתיאהבתי

לא ניתן לעשות את מה שאתה מציע. אתה מקזז את ההפסד מול הדיבידנד, ואת יתרת המס הזר מעביר לשנה הבאה.

בפועל, אתה נדפק מזה, כי אין הרבה מצבים בו תוכל באמת להשתמש במס הזה בשנים הבאות.

לא כיף, אבל זה החוק.

אהבתיאהבתי

הבנתי, תודה. בפעם הבאה אשתדל להמנע ממצב כזה ע"י מכירת נייר ברווח ואז מייד קנייתו מחדש… ובכל זאת שאלה, אני לא רואה רובריקה של "העברת יתרת מס" או "קיזוז מס משנה שעברה" או משהו כזה בטפסים. אז איך זה מתבצע בפועל?

אהבתיאהבתי

אין רובריקה כזאת, עושים את זה בנספח בשפה חופשית

אהבתיאהבתי

היי,

רק מוודא משהו שבילבל אותי, ברווח הון/הפסד אני מבין נכון שאני ממלא את הסכום הנמוך מבין תמורה פחות מחיר מתואם/מקורי בערך מוחלט?

כלומר הגבוה כשמדובר בהפסד או הנמוך כשמדובר ברווח?

אהבתיאהבתי

לא, בשניהם מדובר בנמוך.

כלומר, מה שקרוב יותר לאפס.

יש גם את המקרה הייחודי שאחד רווח והשני הפסד, ואז אין רווח ואין הפסד מאותה מכירה.

אהבתיאהבתי

היי, תודה רבה על הפוסט!

יש לי 2 שאלות –

אם הודיעו על קבלת דיבידנד ב31.12.2021 אבל הPAY DATE עצמו קורא ב2022. זה לא מופיע לי בדוח של של ACTIVITY STATEMENT אבל זה כן מופיע בדוח של 1042S. למה מתייחסים במצב כזה?

דבר שני, אני לא מוצא איך מצרפים את נספח ה' (מגיש 1301 בצורה מקוונת) וגם זה לא טופס שהגשתי בשנה שעברה. תוכל להסביר קצת יותר על הנספח הזה ומטרתו

אהבתיאהבתי

לדעתי כן לדווח, כי 1042s זה מסמך רשמי לצרכי מס.

מצטער, לא נתקלתי בנספח ה'. יכול להפנות?

אבל לגבי צירוף, יש לך כפתור "העלאת מסמכים" בשורה העליונה של מערכת שידור דוחות מקוונים.

אהבתיאהבתי

גם אני לא נתקלתי בנספח ה,

אבל במדריך פה כתוב למעלה כך – "טופס 1325 (נספח ה') – פירוט כל המכירות של ניירות הערך במהלך השנה שלא נוכה מהם מס רווחי הון במקור (בעצם כל מה שתמכרו בברוקר זר)."

אז מה זה בדיוק?

לגבי ה1042S אז לדווח שקיבלתי למרות שלא באמת קיבלתי?

האם לגבותת את זה בגליון העזר עם תאריך של 2022?

תודה וחג שמח

אהבתיאהבתי

אוקיי, טעות שלי, תיקנתי.

בכל מקרה מדובר בטופס 1325, ואכן יש הסברים איך למלא אותו בפוסט, ובנוסף גם לינק לגליון גוגל שאתה יכול למלא ולהדפיס ולהגיש במקום טופס 1325.

לגבי 1042S פשוט תגיש אותו

אהבתיאהבתי

תודה רבה!

שאלה קטנה – במידה ומוכרים מניות, נגיד ב IB בהפסד – ביחס למחיר הקנייה, האם עדיין יש חובת דיווח גם למס הכנסה הישראלי וגם ל IRS?

תודה וחג שמח!

אהבתיאהבתי

אם אתה אזרח/תושב אמריקאי בכל מקרה אתה מחויב בהגשת דוח שנתי ל-IRS ואתה תזין שם את ההפסד.

אם לא אזרח/תושב אמריקאי, אין לך חובת הגשת דוח שנתי ל-IRS, מלבד אם יש לך נדלן או עסקים בארה"ב.

בנוגע למס הכנסה ישראלי – כנראה שיש חובת דיווח. בכל מקרה מומלץ לדווח כדי שיהיה לך זמין ההפסד לשנים הבאות.

אהבתיאהבתי

מעניין, תודה רבה!

האם הפסד הוא רק במידה ואני מוכר את ניירות הערך?

כלומר במידה ומאזן התיק הוא הפסדי כרגע, יש לזה משמעות?

בנוסף, ציינת שאם היית לך חבות מס על הדיבידנדים מארה״ב, היית יכול להזדכות עליה בארץ.

אבל אם לא שילמת מס במקור, זה לא אומר שכן יש לך חבות מס לארה״ב?

ובמידה ואכן שילמת לארה״ב, האם ההזדכות היא לא חלקית בלבד? (כי המס בארץ גבוה יותר).

סופ״ש נעים 🙂

אהבתיאהבתי

הפסד הוא רק אם מוכרים בפועל. אין משמעות לתיק שנמצא בהפסד מבלי לממש.

גם אם לא ניכו לך מס במקור לא תמיד יש לך חבות מס לארה"ב, יש ניכוי סטנדרטי, יש מדרגת 0% מס על דיבידנדים.

ואתה צודק, לרוב ההזדכות תהיה חלקית.

אהבתיאהבתי

היי, תודה רבה על המדריך המפורט!

שאלה קטנה – בטופס 106 מפורט אצלי "רווח הון מנייר ערך" (RSU). ללא שדה כלשהו (במקום קוד, כתוב בשדה "רווח הון"). כמובן שכבר שילמתי מס על הרווחים האלו בתלוש השכר.

שמתי לב שרק כאשר אני משקלל את הערך הנ"ל בסימולטור מס הכנסה בשדה 141, התוצאה הסופית "מס לאחר ניכוי במקור" אכן מתאפס ל0.

כעת אני מגיש טופס 135 ונספחיו על מנת לדווח רווחי הון מIB.

שאלתי היא האם בשדה 141 אני אמור לכתוב את הסכום של הרווח מRSU + הרווחים מהמסחר בIB?

אם כן, אני אמור לציין בעוד אחד מהנספחים את הסכום מהRSU?

תודה רבה!!

אהבתיאהבתי

כפי שאתה יודע מIB אתה ממלא עד 2 טפסי 1322 על רווחים מניירות ערך שלא נוכה מהם מס במקור.

על הRSU אתה תמלא טופס 1322 נוסף, כאשר הפעם תסמן בראש הקובץ שזה עבור ניירות ערך שלא נוכה מהם מס במקור.

כמו עם טפסי ה1322 של IB אתה לא מעתיק את הרווח לשום מקום נוסף.

אהבתיאהבתי

תודה רבה על התגובה המהירה!

רק למען הסר ספק, אתה מתכוון שבטופס 1322 הנוסף בגין הRSU – אסמן שכן נוכה מס במקור. נכון?

אהבתיאהבתי

בהחלט (כי זה אכן קרה)

אהבתיאהבתי

משהו שחשבתי עליו תוך כדי שאני ממלא את הטפסים לשנה הנוכחית, אם השארתי את הכסף במערכת המסחר, כלומר לא המרתי בסופו של דבר את הכסף לשקלים אלא השארתי אותו במערכת ואני ממשיך להשקיע איתו.

מה ההגיון להציג את התמורה בהתבסס על שער הדולר ביום המכירה? בכלל, מה ההגיון לדווח מס אם הכסף "לא שלי" הוא בתוך המערכת עדיין, רק כשאוציא אותו הוא באמת יהיה שלי.

האם זה אומר שביום שאמשוך את הכסף לתוך החשבון בנק יהיה אירוע מס נוסף לטובה/לרעה בשל המרת המטבע בפועל? ואיך זה מתייחס למה שהצגנו בטבלה הרי יכולנו "להרויח" או "להפסיד" מכך שערך המטבע ביום המכירה היה נמוך/גבוה אבל בפועל זה אמור לשנות כי לא המרנו לשקלים בסופו של דבר.

אהבתיאהבתי

הסיבה הפשוטה לכל מה שאתה שואל, הוא שהמחוקק החליט, זה הכל.

אני פחות מתעסק עם פילוסופיה, אלא עם פרקטיקה. אם זה באמת מעניין אותך תוכל לחפש את הפוליטיקאים שחוקקו את החוק ואת הפקידים במשרד האוצר שקבעו את התקנות.

לגבי שאלתך האחרונה, המרה ו/או העברה לבנק שלך אינם אירועי מס.

אהבתיאהבתי

שאלה בנוגע לדו״ח מ IB על הדיבידנדים:

הוא בעצם מחולק לדיבידנדים מארה״ב וכאלה שמחוץ לארה״ב.

האם על שני הסוגים אני חייב במס לארה״ב?

ומבחינת ישראל זה לא מעניין ואני צריך לשלם 25% כך או כך, נכון?

תודה רבה!

אהבתיאהבתי

בהנחה ואזרח ארה"ב, חייב לדווח על הכנסות מכל העולם.

מבחינת ישראל אכן לא מעניין, ותצטרך להשלים ל25%

אפילו אגדיל ואומר שעל הדיבידנדים שהם מחוץ לארה"ב, אתה חייב קודם 25% לישראל ומקבל זיכוי בארה"ב על כך.

אהבתיאהבתי

מעניין, אז בעצם על דיבידנדים מחוץ לארה״ב:

נגיד אני חייב 100 דולר, שילמתי 5 דולר שנוכו במקור (כי זה מחוץ לארה״ב)

אני חייב לישראל 25 דולר פחות 5 ששילמתי במקור = 20 דולר.

ואז אני יכול להזדכות על ה20 דולר האלו, כי בארה״ב הייתי אמור לשלם 15 דולר (נניח), ואני ״מורווח״ בזיכוי של 5 דולר?

עסק סבוך, אבל אם זה נכון אני חושב שהאסימונים מתחילים לרדת. תודה רבה לך 🙂

אהבתיאהבתי

מדויק (ומדויק שזה מסובך).

אהבתיאהבתי

תודה רבה 🙂

אם כי, אני יכול לדמיין פקיד שמתפלפל על כך שהשער הממוצע של הגשת הדו״ח שונה מהשער של תשלום המס (של השנה העוקבת). ואז מי מהם הוא הקובע? רק ל IRS התשובות.

ככל שאני חופר עוד ועוד, בריאות נפשית רבה לא תהיה פה 🙂

אהבתיאהבתי

איך מקבלים זיכוי מארה"ב לאחר תשלום 25% מס לישראל?

תודה.

אהבתיאהבתי

כאן

אהבתיאהבתי

בהמשך לשאלה הקודמת – אם אני משלם לישראל עכשיו – כבר ב2022 על דיבידנדים של 2021, בזיכוי מס זר של 2021 של ארה״ב, באיזה שער דולר אני משתמש? בממוצע של 2021? או בזה של תאריך קבלת הדיבידנד?

שוב תודה!

אהבתיאהבתי

הנכון יותר הוא לשייך את שער ההמרה לפי התאריך (תאריך קבלת הדיבידנד עבור הדיבידנד, ותאריך תשלום המס עבור המס – נגיד והוא שולם בהמשך). אבל בפועל, בשם הבריאות הנפשית, הרוב משתמשים בשער הממוצע.

אהבתיאהבתי

ניתן להשתמש ברשימת שערי המרה יומיים שנתיים מבנק ישראל ופונקציות אקסל כדי להיות מדוייקים:

https://www.boi.org.il/he/Markets/ForeignCurrencyMarket/Pages/PeriodicExchangeRates.aspx

אהבתיאהבתי

תספר את זה למאות הרו"ח שמשתמשים בשער הממוצע (לעתים לטובת הלקוח ולעתים לרעתו).

אהבתיאהבתי

הורדתי את דוגמת האקסל שלך למילוי טופס 1325. האם טורי שער החליפין ביום הקניה/המכירה אמורים לעדכן אוטומטית את השער לפי התאריכים? הנוסחה לא עובדת אצלי ומופיע השער שכתוב בסוף הנוסחה. אם אני משנה את התאריך באותה שורה לא קורה כלום. לדוגמה, הנוסחה בתא I3 היא: =IFERROR(@__xludf.DUMMYFUNCTION("INDEX(GOOGLEFINANCE(""USDILS"",""Price"",L3),2,2)"),3.57878)

והשער המופיע הוא העיגול של 3.57878 שמופיע בסוף הנוסחה. הקישור לערך שבתא L3 לא עובד. אני מפספסת משהו?

אהבתיאהבתי

על איזה גליון את מדברת?

הגליון מהפוסט הוא ללא משיכה אוטומטית של שער הדולר.

אהבתיאהבתי

אני רואה עכשיו שהקובץ שלך ששמור אצלי לא זהה לזה שיש בגוגל דוקס שקישרת אליו בפוסט. אני לא זוכרת מאיפה הורדתי אותו, אולי מפוסט שלך בפייסבוק. בכל אופן ראיתי את הנוסחה בתיבות של שער הדולר אז חשבתי שזה אמור למשוך את השער אוטומטית.

אהבתיאהבתי

תנסי את זה

אהבתיאהבתי

בטופס 1099 שקיבלתי מ-Schwab יש פירוט של הדיבידנדים ששולמו ב-2021 ובטור הבא "Paid/Adjusted in 2022 for 2021". הסה"כ בסוף השורה הוא הדיבידנדים ששולמו ב-2021 פחות ה-adjustment. אני לא בטוחה במה מדובר. אולי באיזשהו מגן מס? בכל אופן, על אילו מהמספרים האלו אני צריכה לדווח כדיבידנדים לשנת 2021?

אהבתיאהבתי

מה שמופיע לך בשדה 1a של 1099-DIV

אהבתיאהבתי

סליחה על ריבוי השאלות… שאלה עקרונית: מה הסדר הנכון למילוי הדוחות – קודם ארה"ב או קודם ישראל? הרי בדוח הישראלי אני מדווחת על הכנסות מני"ע בברוקר אמריקאי שלא נוכה מהם מס במקור, אבל יכול להיות שכשאעשה את ה-tax return פתאום אצטרך לשלם מס ואז כל הנתונים בטופס הישראלי משתבשים. ובעצם איפה בטפסים הישראליים מדווחים על מס שהייתי צריכה לשלם בעקבות הגשת ה-tax return?

אהבתיאהבתי

אין סדר נכון ,זה ממש תלוי מקרה.

אבל הנה דוגמא סבירה שאמורה להמחיש לך איך לחשוב על זה.

לצערי אין דרך להמנע מחישוב איטרטיבי, אבל לשמחתי מדובר ב2 איטרציות לכל היותר.

אהבתיאהבתי

מה עושים במידה ויש לי 2 ברוקרים אחד בחו"ל ואחד בארץ (מניות ישראליות), ובברוקר הישראלי קיבלתי דיבידנד (לא היו מכירות) וחייבו אותו כבר מס על הדיבידנד הזה?

האם בסעיף 141 כותבים את הסכום:

דיבידנד (מניות ישראל) + דיבידנד (מניות חו"ל) + רווחים פחות הפסדים ממכירות (מניות חו"ל)

תודה.

אהבתיאהבתי

לא, בסעיף 141 רושמים את סך הדיבידנדים מהארץ ומחו"ל, בלי רווחי הון.

רווחי הון זה ב1322.

מלבד זאת, את הדיבידנד הזר צריך לרשום גם בטופס 1324 כמוסבר בפוסט.

אהבתיאהבתי

שלום יעקב

הבנתי מפוסטים קודמים שלאזרחים אמריקאים יש קדימות בתשלום של דיבידנדים לארצות הברית. כלומר קודם לשלם לארצות הברית את ה-15-20% ואת השאר להשלים לישראל. איפה אני רואה את זה בא לידי ביטוי בדוחות כאן? אני לא רואה התייחסות לזה

תודה

אלון

אהבתיאהבתי

אתה לא רואה את זה בא לידי ביטוי בדוחות הללו כי אני לא הייתי חייב מס לאמריקאים בדוח האמריקאי, ולכן לא הזדכיתי על כך בישראל.

אם כן שילמת הזיכוי לדיבידנדים מוזן בנספח ד באותה שורה שמוזנים בהם הדיבידנדים, ברובריקה שליד.

אהבתיאהבתי

שלום יעקב,

אני רוצה למלאות את פרטי המכירות (טופס 1325) של המניות

הברוקר (IB) בדוח 1099 מביא לי על חלק מהמכירות – תאריך מכירה, ובתאריך קנייה הוא רושם לי "Various" שמשמעותו שנקנה במגוון תאריכים,

עכשיו איך [נא להשתמש בשפה נאותה] אני אמור למלאות את זה?

אם אני עובר על הדוח של הפעולות (Activity Statement) אני רואה מה קניתי ומה מכרתי מתי, אבל אני לא יודע לאיזה מכירה שויך איזה קנייה,

מה אני אמור לעשות?

תודה

אהבתיאהבתי

ראה כאן

ותשתמש בשפה נאותה להבא, בבקשה.

אהבתיאהבתי

תודה

אהבתיאהבתי

שלום ותודה רבה רבה!

חייב לציין שאתה היחיד שעשה משהו כזה והערכה עצומה ליוזמה שלך.

שאלה לי, מאחר ו1325 לא מופיע באתר ואמרת שיש צורך להוסיף אותו עצמאית בשידור הדוח:

1.האם אני צריך ליצור ולמלא אותו בכל מקרה גם אם יש לי חישוב PNL שנתי סופי מונפק מהברוקר ( ופשוט להכפיל בשער דולר ממוצע שנתי בשביל ההזנה ל1322)

מאחר ויש לי גם סטיימטנטס מסוכם על רווח\הפסד שנתי מברוקר זר ו867 על אותה שנת מס מברוקר ישראלי הבנתי מהתשובות שלך כאן שאצטרך למלא פעמיים, על ההפסדים שלי בברוקרים הזרים (יחדיו מסוכמים) ופעם שניה ל867 (ראיתי באתר של מס הכנסה שבנספחי ההון ניתן לבחור 1322- למס שנוכה במקור, ו1322 – למס שלא נוכה במקור) אז אחד כזה ואחד כזה?, וגם, איך ההתנהלות מבחינת הפסדים מועברים? איזה מהטפסים קודם?

במידה והגשתי כבר דוח עם רו"ח על 2019+2020 אך מצאתי עוד 867 על השנים הללו שלא הגשתי בזמנו (טעות שלי), האם ניתן להוסיף את ההפסד הזה לדוח של 2021? או כל דרך אחרת שלא תיאלץ אותי לשלם לרואה חשבון המיופה שעשה את זה כפול שיעשה מחדש כל דוח שנתי רק בשביל להכניס את זה ? (טוען שמחיר תיקון דוח זה כמו דוח חדש מבחינתו, זה באמת רק לשנות 2 שדות בערך ב1322 שכבר הוגש..)

תודה המון!

אהבתיאהבתי

תצטרך למלא 2 או 3 טפסי 1322, אחד עבור הרווחים ב867 והשניים האחרים עבור כל מחצית שנה בברוקר הזר.

את ההפסדים תוכל לקזז בכל אחד מהם, כאשר העקרון הוא שקודם מקזזים הפסדים מה867 מול רווחים מה867, והפסדים מחו"ל מול רווחים מחו"ל, אבל אם נותר אז ניתן לקזז גם כנגד הרווחים האחרים.

את ההפסד המועבר המצטבר מחו"ל אתה צריך למלא בנספח ד וגם ב1301. את ההפסד המועבר הישראלי אתה צריך למלא ב1301, יש רובריקות מתאימות להכל.

לא ניתן לשייך הפסד מ867 של 2019/2020 בדוח של 2021 מבלי לתקן קודם את הדוחות הללו ולהעביר את ההפסדים לשנה הרלוונטית.

אתה יכול לתקן בעצמך את הדיווח מול מס הכנסה.

תפתח טיקט במפ"ל, תצרף את ה867 ותכתוב " נא לתקן את שומה של שנה X על ידי הוספת הפסד בגובה Y, ראו טופס 867, משכך ההפסד המועבר מ2019 ל2020 גדל בZ, וההפסד המועבר משנת 2020 ל2021 גדל ב-L"

אהבתיאהבתי

תודה רבה רבה לך!

2 דגשים כדי להבהיר לי עד הסוף אם אפשר:

האם אפשר בנספח במקום 1325, מאחר ואין לי פירוט עסקאות מלא אלא אישור של Pnl סופי כבר חתום מהברוקר, להשתמש בו ככה:

(pnl סופי ברוקר 1 + pnl סופי מברוקר 2 )*שער דולר ממוצע שנתי? ( ההפרש של פירוט כל עסקה די זניח לי מבחינת שער הדולר). (האם אפשר לא לפרט כל עסקה ולחבר 2 הסיכומים מ2 הברוקרים).

לגבי מפ"ל, לא ידעתי על זה ! תודה רבה, אפנה אליהם!

אז אכן יש לי 867 ל2019 (אעשה מה שאמרת בהחלט!), אבל pnl מסוכם (ברוקר זר) ל2020, האם גם את זה אוכל במפ"ל?

גם אשייך את האישור מהברוקר כמובן והנספח עם תחשיב של pnl סופי* שער דולר ממוצע שנתי)? (השאלה אם יתקנו לי גם את השומה הזו או שמאחר שזה יותר מסובך לא יעזרו?)

תודה תודה!

אהבתיאהבתי

אתה שואל אם מותר או האם פרקטית זה יתקבל? אני כתבתי בפוסט מה הדרך הנכונה.

מבחינת מס הכנסה, אם זה סכום גבוה זה מגדיל את הסיכוי שהם יבדקו ואם הם יראו שהדרך השניה מכניסה להם יותר מס הם יכריחו אותך לתקן ולדווח כמו שצריך.

אתה מעדכן אותם במפ"ל איזה שינויים לבצע בשומה, וכולל מסמכים תומכים.

לא הבנתי מה זה אומר אם הם יעזרו או לא, ברגע שתגיש בקשה במפ"ל הם מחויבים תוך 72 שעות להתייחס אליו.

האם הם יסכימו לשינוי שלך או יבקשו הוכחות נוספות, זו כבר שאלה אחרת שאין לי דרך לענות עליה. אבל הם בוודאות יענו ויטפלו.

אהבתיאהבתי

היי,

מדריך נהדר!

יש לי שאלה בנוגע למכירת אופציות. היו לי כמה מכירות של אופציות (של מניות זרות בבורסה בארה"ב) דרך IB שעליהן קיבלתי כמובן הכנסה.

אתה יודע אולי איפה המקום לציין את זה? וכמה מס יגבו ממני על ההכנסות האלו? כי רווח הון קלאסי (קנייה-מכירה) אין פה אלה רק מכירה.

אהבתיאהבתי

העיקרון הוא בכמה ההון שלך גדל כשהעסקה נגמרה?

היה סכום שהשקעת, והיה סכום שנשאר לך בסוף. זה רווח הון.

בנוסף, קיבלת ריבית, לדעתי זה דמי ניכיון ויש לשלם עליהם מס שולי (כמו מעבודה).

אם יש לך דוגמא מספרית, אוכל להדגים לך.

אהבתיאהבתי

בודאי, למשל מכרתי אופציית PUT אחת שהמחיר שלה היה $2.8, משמע הרווחתי $280.

במקרה הזה היא לא התממשה, זאת אומרת לא הייתי צריך לבצע שום פעולה (במקרה של מכירת אופצית PUT, לא הייתי צריך לרכוש מניות). כך שפשוט הרווחתי את הפרמייה.

אהבתיאהבתי

אז עשיתי בירור ומסתבר שמדווחים את ה280 כרווח הון, כאשר תאריך לצורך המרה לשקלים הוא תאריך כתיבת האופציה.

אהבתיאהבתי

תודה רבה על העזרה..!

ומשהו שהיה חסר לי כאן, בגלל הדוגמה הספציפית שהראת.

בסוף במקרה בפרטי שהראת, לא היה מקרה של רווח הון, אלא רק דיווח על ההכנסות מדיבידנדים.

במקרה שבמהלך השנה המדווחת, יוצא שיש לי רווח הון שאני צריך להצהיר עליו (גם לאחר קיזוזי הפסדים), איפה המקום להצהיר זאת?

אני מבין מהמדריך שבנספח ג' אני מקבל את סך ההכנסה החייבת.

רשמת שבנספח ד' צריך לרשום רק את סך המכירות בסעיף 439. מבלי להתייחס לרווח הון.

מה צריך לעשות בדוח עצמו 1301? איפה בא לידי ביטוי שם הצהרת הרווח הון?

אהבתיאהבתי

את סך המכירות (ביחד עם סך המכירות מניירות ערך שאולי מכרת בבית השקעות ישראלי) צריך לדווח גם ב1301.

אין מקום לרווחי הון ב1301. מס הכנסה לוקח את זה מטופס 1322.

אהבתיאהבתי

מוודא שאני מבין משהו נכון –

1. היום אפשר להגיש הכל אונליין למס הכנסה?

2. אם הגשתי בעבר דוח שנתי לצורך תיאום מס, אני כעת צריך למלא את כל הטפסים הרלוונטים המצורפים פה ולהגיש יחד עם דוח שנתי של 2021?

3. האקסל של החישובים למעשה מחליף את ה-1324 נכון? אני מגיש אותו ככה למס הכנסה?

4. דבר אחרון – במידה ואני איחרתי ולא הגשתי עבור חציון ב של 2021, האם יהיו לי ריביות גבוהות כשאני אגיש עכשיו?

תודה רבה!

אהבתיאהבתי

לא הבנתי. הגשת בקשה להחזר מס על 2021? או על שנה קודמת? בכל מקרה בשביל להגיש דוח שנתי על 2021, תצטרך להגיש את הדברים המצוינים בפוסט (בהנחה והיו לך את אותם סוגי הכנסות כמו לי).

מחליף את ה1325, אני ממיר לPDF כמו שהוא ומעלה למערכת הגשת דוחות מקוונת.

הריבית מתחילה להצטבר על חובות החל מה1.1 לשנה העוקבת. אז אם היית מגיש דיווח מקוצר על חציון ב ומשלם מקדמות בינואר, אז לא היה לך ריבית כי שילמת בינואר.

אם תשלם את החוב עכשיו, יחול ריבית מ1.1 ועד היום שתשלם.

אין ריבית נוספת על זה שלא הגשת דוח מקוצר לחציון ב.

אהבתיאהבתי

תודה רבה! עזרת לי מאוד, הגשתי על 2020 אז כעת אגיש על 2021 עם הקבצים המצורפים.

אהבתיאהבתי

תודה רבה על התשובות, משום מה לא יכולתי להמשיך את השרשור בנוגע לרווחי הון.

אז לסכם וכדי לוודא שהבנתי מה שאני צריך לעשות,

רווחי הון מדווחים רק באמצעות נספח ג'.

בדוגמה שלך, דיווחת על סך המכירות בנספח ג' ו-ד'.

וכל מה שקשור ל-1301 דיווחת, במקרה שלך, רק על ההכנסה נטו מהדיבידנדים.

ממה שאני קורא בנספחים עצמם, ואני לא רואה זאת במדריך שלך, יש עוד שני מקומות ב-1301 שצריך לדווח בהם את סך המכירות, רק לא ברור לי מה ההבדל בינהם.

בנספח ג' מצוין שאת סך המכירות צריך לרשום בנוסף גם בשדה 256 בטופס 1301. (במקרה של הדוגמה כאן – 241,874)

בנספח ד' יש את השורה של "סה"כ הכנסות מחו"ל, סיכום הכנסות למעט רווח הון", ששם מצוין שיש לרשום את הסכום בשדה 290 בטופס 1301.

מה הסכום שצריך לרשום שם? אם לקחת את הדוגמה כאן צריך לקחת את סך המכירות (241,874) ולהוסיף את סך ההכנסה נטו מדיבידנדים? (1,481)

ושוב רק בגלל שלא רשום במדריך כאן אני רוצה לוודא שעבורי זה מה שאני צריך לעשות:

זאת אומרת, לפי הדוגמה כאן, בשדה 256 צריך להיות 241,874

ובשדה 290 צריך להופיע 243,355

אני צודק?

אהבתיאהבתי

בשדה 290 צריך להופיע רק 1481 שזה הכנסה מדיבידנדים, בעצם זה סכום כל ההכנסות שהופיעו בנספח ד'.

בשדה 256 צריך להופיע 241,874, אבל שים לב שאילו היה לך מכירות בנוסף גם מבית השקעות ישראלי, אז היית צריך לצרף אותם ל-241,874 לפני שמציב ב256.

אהבתיאהבתי

יצא שהגבנו באותו זמן 🙂

תודה רבה לך..!

אהבתיאהבתי

בשמחה רבה 🙂

אהבתיאהבתי

הסתדרתי.. המילוי באמצעות המערכת שידור עזר לי להבין.

בעצם סה"כ הכנסות חול מנספח ד' הולכים לשדה 290 (במקרה שלי וגם בדוגמה, סכימה רק של הדיבידנדים)

וסך המכירות מרווח הון מניירות ערך סחירים מנספח ג' לשדה 256

ולפי הדוגמה במדריך – 1,481 הולכים גם ל-שדה 290 וגם 141

241,874 הולכים לשדה 256.

תודה על העזרה!

אהבתיאהבתי

שלום,

תודה רבה על המדריך.

איך ומה צריך למלא במקרה שיש אזרחות אמריקאית וישראלית, חשבון בברוקר אמריקאי IB, ואין מכירות בכלל כלומר רק דיבידנדים מקרנות מחלקות?

אהבתיאהבתי

אם אין מכירות, אז אין צורך בטופס 1322, אלא רק בנספח ד' בשביל לדווח את הדיבידנדים, ואת המס שנוכה במקור עליהם (במידה והיה).

אהבתיאהבתי

שלום,

אזרח אמריקאי תושב ישראל עם חשבון ב-IB. אני מסתכל על הדוח שקיבלתי מהם לשנת 2021. לא ביצעתי שום מכירה, רק קניות, וקיבלתי דיבידנדים. איך אני יודע אם הם מוסו במקור או לא?

תודה רבה על כל המידע, זה עוזר מאד!

אהבתיאהבתי

שתי דרכים:

1) אתה מקבל מהם טופס 1099. בחלק של 1099-DIV אתה מסתכל על שדה 4 – Federal Income Tax Withheld

2) יש סטייטמנת שניתן להפיק באתר שלהם. תפיק סטייטמנט לשנה שלמה. יש שם חלק שנקרא Cash ובתוכו צריך להיות שדה שנקרא: Withholding Tax

אבל אגיד לך עוד משהו: ברוקרים אמריקאיים לא מנכים מס במקור לאזרחי ארה"ב

אהבתיאהבתי

חשבתי שהם מנכים לאזרחי ישראל. אני באמת רואה שהם לא ניכו. תודה רבה!

אהבתיאהבתי

שלום ,

1.האם את התשלומים לביטוחי חיים במסגרת המשכנתא (סעיף 45) יש לסכום לסכומים שנרשמים ב1301 בסעיף 45 ? כשהוספתי את הסכום בסימולטור לא ראיתי שזה משפיע כלל על החזר המס .

2. יכול להיות שחברות ביטוח מסוימות נותנות אישור מס על ביטוחי חיים למשכנתא על סעיף 036/081 (כלל /מנורה) וחברות אחרות נותנות אישור על סעיף 45 (איילון) ?

תודה מראש

אהבתיאהבתי

הזיכוי הוא לא אוטומטי. זה תלוי כמה הכנסות לא מבוטחות לפנסיה יש לך (שזה שדה 158 פחות שדה 244 בטופס 106).

ביטוח משכנתא הוא ביטוח חיים לכל דבר וזוכה לאותה התייחסות מבחינות זיכויי מס.

ביטוח חיים זה שדה 036/081. אם צשהו רשום בשדה 045 זה הפקדה פנסיונית. יכול להיות שהפנסיה שלך מנוהלת באותה חברה כמו הביטוח חיים.

אהבתיאהבתי

תודה על התשובה.

הפנסיה שלי לא מנוהלת באותה חברה. אני צריך לבדוק אם כך מדוע שייכו את ביטוח החיים של המשכנתא לסעיף 45 ולא ל036/081.

בסעיף 1 שכתבת שהזיכוי לא אוטומטי התייחסת לזיכוי שמתייחס לסעיף 45 ?

אהבתיאהבתי

גם וגם. רק ששדה 45 הולך לזיכוי בגין הכנסה מבוטחת, ושדה 36 להכנסה לא מבוטחת.

גם אחוז הזיכוי שונה, 35% בראשון ו-25% בשני.

אהבתיאהבתי

היי,

האם את טופס 1325 אפשר לשלוח ישירות את האקסל (מודפס כמובן) או שצריך להעתיק ידנית את השורות?

אהבתיאהבתי

אין בעיה להדפיס כPDF ולצרף להגשת הדוח במקום למלא ידנית את הטופס הרשמי.

אהבתיאהבתי

הבנתי, תודה רבה.

ושאלה נוספת, נניח שיש לי רווחים בבית השקעות ישראלי והפסדים בחול (שניהים רווח/הפסד הון). איך אני יכול לקזז ביניהם?

על פי נספח ד׳ רשום להעתיק את ההפסדים לשדה 299 (הפסד הון להעביר לשנה הבאה) אבל אפשר לקזז חלק מההפסד עם הרווח של בית ההשקעות הישראלי.

לא מצאתי שדה שמאפשר את זה. האם אני צריך פשוט לרשום בנספח ג׳ של בית ההשקעות הישראלי את ההפסד מחו״ל?

אהבתיאהבתי

כן, מקזזים בטופס 1322 של הרווח הרלוונטי (במקרה שלך טופס 1322 שסימנת בו רווחים עם ניכוי מס במקור)

בשדה 299 אתה רושם הפסדים שאתה מעביר לשנה הבאה לאחר כל הקיזוזים

אהבתיאהבתי

היי אחלה פוסט רציתי רק לשאול מניות שביצעו עליהם SPLIT או חלוקה אחרת ואז מכרו את השארית בכסף איך אני אמור לדווח על השארית יש לך מושג?

אהבתיאהבתי

רווח הון לכל דבר לפי החלק היחסי.

אהבתיאהבתי

תודה רבה עוד שאלה

עמלות המרה (2$) גם מכניסים לcommission?

כנ"ל עמלות adr(למניות שלא מכרתי) ודמי ניהול(בתקופה שהייתה)? ובשביל מה החלוקה של הfees והcommissions בכלל?

הבנתי רק ריביות לזכות (השאלת מניות) מוסיפים כי את החובה (מינוף) אפשר לקזז רק בתור עסק נכון?

וואי תכף מסיים את זה לא האמנתי שאצליח אחלה אקסל

אהבתיאהבתי

אכן עמלות המרה מכניסים ל-comissions אך שים לב שאת עמלות הק/מ על המכירות לא מכניסים.

את כל שאר העמלות שלא קשורות לק/מ ניתן להכניס ל-Fees.

לא יודע למה החלוקה, אבל מבחינת המס הישראלי זה לא משנה.

נכון, רק ריביות שקיבלת מדווחים כדמי השאלת מניות. את הריבית ששילמת אתה לא יכול להזדכות עליו.

בהצלחה!

אהבתיאהבתי

fees/commissions הכנסתי תחת קיזוז הפסדי הון שאינם מניירות ערך(סעיף 85) האם זה בסדר

בנוסף את כל העמלות ריביות והפסדים הכנסתי רק ל1324 של המחצית השנייה גם פה צדקתי?

אהבתיאהבתי

צריך לשים בשדה 33, לא 85.

מניח שהתכוונת ל-1322. בהנחה והיו לך רווחים רק במחצית השנייה של השנה, אז כן.

אהבתיאהבתי

באמת פעם אחרונה שאני שואל עברתי פה על כל התגובות ועלו לי שתי שאלות אמרת למישהו "הנכון יותר הוא לשייך את שער ההמרה לפי התאריך (תאריך קבלת הדיבידנד עבור הדיבידנד, ותאריך תשלום המס עבור המס – נגיד והוא שולם בהמשך). אבל בפועל, בשם הבריאות הנפשית, הרוב משתמשים בשער הממוצע."

אפשר פשוט לחשב את שער ההמרה בעזרת פונקציה כמו שעשית ב1325 לא? או שעדיף שלא להשתמש בזה

ו"התחושה שלך קרובה למציאות. אני פשוט הופך את הסדר. את התמורה אני הופך לקנייה ולהיפך. כל שאר החישוב אותו דבר."

שאני דיווחתי באקסל על מכירה בשורט פשוט החלפתי בין הערך הנקוב בקנייה למכירה זה בסדר(כאילו דיווחתי שקניתי מניות כשבעצם מכרתי)?

תודה רבה באמת שאני מעריך אותך

אהבתיאהבתי

הציטוט הראשון שלל מתייחס רק לתשלומים כמו דיבידנדים או ריבית, רווחי הון זו חיה אחרת כי יש גם תאריך קנייה וגם תאריך מכירה ואכן הנוסחא שעשיתי ב1325 היא הנכונה.

לגבי השורט, אכן זו הדרך לדווח עליה.

אהבתיאהבתי

ממה שהבנתי עמלות המרה אינן נחשבות הפסד הון

זה גם משתמע ממה שכתבת https://www.hasolidit.com/kehila/posts/181772/

אהבתיאהבתי

אני דווקא כן מקזז אותם (אין פה בוננזה), במיוחד בתוך חשבון השקעות זה מאוד סביר שהן "הוצאה לצורך השקעה" בדיוק כמו שה-$10 החודשיים היו.

אהבתיאהבתי

היי מעדכן שהגשתי הרגשה טובה

קראתי פעם בסולידית שאפשר לדווח על רו"ח בתור הוצאה מוכרת(מברר בשביל חבר)

אבל שם מישהו כתב שאתה יכול לקזז את זה רק בשנה העוקבת לשנת הדיווח וגם אז זה רק החזר חלקי

לפי הניסיון שלך איך זה באמת עובד?

אהבתיאהבתי

אם אתה משלם לממלא דוחות ב2021 על דוח בגין שנת 2020, אתה יכול לקזז אותו בדוח על שנת 2021 שמגישים ב2022, אז כן זה בשנה העוקבת.

הדרך בה דורשים את זה זה על ידי החסרת הסכום ששולם מההכנסה שלך מעבודה, כלומר להחסיר משדה 158/172. בנוסף, צריך לצרף נספח שמסביר מה עשית וכן את הקבלה מהרו"ח.

אהבתיאהבתי

היי סליחה שאני ממש חופר

הגשתי כבר שבוע שעבר אבל עכשיו עלתה לי שאלה האם הייתי אמור לדווח רק על Interest Accrual ולא על כל מה שקיבלתי והחשבון עוד לא זוכה עליו בCASH

או שזה פחות משנה כל עוד תהיה עקבי בדוחות לא מוצא מידע על השאלה הספציפית הזאת

אהבתיאהבתי

היי, אל תתנצל! כולם פה בשביל ללמוד 🙂

אפשר להגיד שעניתי לך בפוסט, אז לא אמורים לדווח על accrued interest רק על מה שקיבלת בפועל. בגדול אם אין השפעה יותר מדי השנה ולא איכפת לך לשלם כמה שקלים עודפים השנה ולשלם פחות שנה הבאה, פשוט תחסיר את הaccrued שדיווחת השנה מהסכום שתקבל שנה הבאה.

משנה הבאה פשוט תדווח על ריבית שקיבלת בפועל.

אהבתיLiked by 1 person

היי,

כששידרתי את הטופס במערכת ראיתי ושמרתי לי בצד את היתרה החייבת במס שהייתה לי לשנת 2021.

בהודעת השומה שקיבלת על מנת להסדיר את החוב, ראיתי שהוסיפו על הסכום הזה חיוב ריבית ובנוסף עוד שורה של ריבית צפויה.

למה הם עושים את זה? זה תקין?

אהבתיאהבתי

חבות המס נקבעת ליום האחרון של שנת המס, מאותו רגע והלאה היא צוברת ריבית והצמדות, מלבד אם משלמים עד ה-31.1 ואז אין ריבית והצמדה.

לכן זה בהחלט תקין. באותו אופן, אם היית זכאי להחזר מס הוא היה צובר ריבית והצמדה מה-1.1

חוץ מזה שאם לוחצים על כפתור שידור במערכת הגשה המקוונת, הוא לבד מראה את חישוב הריבית וההצמדה ואפשר לשלם באותו יום ואז לא יהיה שום חיוב נוסף.

אהבתיאהבתי

היי

בטופס 1325 ההפסד הון הוא ללא עמלות ברוקר ועמלות ק/מ (commisions+fees), אפשר להוסיף את העמלות לטופס 1322(ז"א הפסד ההון שיצא ב1325 אני מוסיף לו את העמלות ורושם ב1322)? ואם כן אז כופלים את העמלות בשער הדולר השנתי הממוצע?

בטופס 1344 באיזה טור רושמים את הפסד ההון, מתחת להפסד ריאלי מניירות ערך או מתחת להפסד הון למעט הפסד הון מניירות ערך נסחרים שנוצרו עד 31.12.2005?

אודה לתשובתך

אהבתיאהבתי

היי

בטופס 1325 הפסד ההון דווקא כן כולל עמלות ק/מ ספציפיים לעסקאות שדווחו. עמלות נוספות כמו עמלות המרת מט"ח ועמלות היקפיות בחשבון, אני פשוט מוסיף כשורה נוספת ל-1325 כהפסד, ורושם בשורה "עמלות בחשבון".

אכן כופלים את העמלות בשער הממוצע כדי להמיר לשקלים.

בטופס 1344 – הפסד ריאלי מניירות ערך.

אהבתיאהבתי

היי, לגבי טופס 1344: עד היום מילאתי את ההפסדים בשוק ההון תחת עמודת ״הפסדי הון למעט הפסדי הון מניירות ערך נסחרים שנוצרו עד 31.12.2005״.

האם אתה משוכנע שאמורים למלא דווקא את עמודת ״הפסד ריאלי מניירות ערך״?

לפי מה שכתוב בהערת השוליים ((1)): ״׳הפסד ריאלי מניירות ערך׳ … יראוהו כהפסד שהיה לפני שנת המס 2006…״.

לכן נשמע שפחות מתאים למלא את העמודה הזו.

אשמח לשמוע את דעתך 🙂

אהבתיאהבתי

30 שנה לך תזכור…

אכן "הפסדי הון למעט הפסדי הון מניירות ערך נסחרים שנוצרו עד 31.12.2005" הוא הנכון.

אהבתיLiked by 1 person

היי ,

מעונין לפתוח חשבון מסחר פרטי באינטרקטיב ברוקר (אני תושב ואזרח ישראל), האם אינטרקטיב מנכים בפועל

מס בשיעור 25% במימוש ברווח כמו בבנקים בארץ ? וכנ"ל אם המימוש היה בהפסד נותר לי מגן מס שיקוזז אוטומטית עם רווח באותה שנה קלנדרית ? או שמא אני או רו"ח מטעמי אמור לבצע את החישוב עבור שנה קודמת ולדווח למס הכנסה ?

תודה אחלה שרשור שמסייע המון

אהבתיאהבתי

אינטראקטיב אינה מנכה מס במקור על רווחי הון.

אתה צריך לדווח על הרווחים למס הכנסה בישראל (ניתן כמובן באמצעות רו"ח).

יש גם שירותים שמאושרים על ידי מס הכנסה כמו alfie

אהבתיאהבתי

תודה רבה על התשובה המהירה,

האם חישוב הרווח/הפסד אפשרי באמצעות

חישוב שווי חשבון בסוף שנה פחות שווי חשבון בתחילת שנה בקיזוז העברות שבוצעו לחשבון ומהחשבון ? או שנדרש לבצע חישוב עבור כל מימוש בנפרד לגבי זה אומר מאות שורות שכן אני מבצע יחסית הרבה עסקאות

באופציות על מניות ?

אהבתיאהבתי

אם בתחילת השנה היית בלי מניות ובסוף השנה נותרת ללא מניות, אז החישוב הזה יתן לך בדיוק את החישוב האמיתי.

בכל מצב אחר, אתה סתם הורס לעצמך דחיית מס על המניות שאתה מחזיק.

אהבתיאהבתי

תודה על תשובתך, אחדד את הסוגייה מבחינתי. אני סוחר באופציות על מניות ומדדי ארהב בהיקף של מאות

עסקאות בשנה שמתבצע בהם מימוש ברווח/הפסד במהלך השנה. את העסקאות אני מבצע את דרך בנק בארץ ופירוט העסקאות ורווח/הפסד ההון מופיע כשורה נפרדת עבור כל עסקה שממומשת (דומה לטבלה שהכנת ופרסמת בבלוג).

אני מעונין לעבור לאינטרקטיב ברוקר, האם אצטרך אני או רו"ח מטעמי להכין טבלה כזו עבור כל עסקת מימוש ולדווח למס הכנסה בהתאם ?

אהבתיאהבתי

סביר להניח שיקבלו את החישוב של Realized P&L לאותה שנה כפול שער המרה ממוצע לשנה, כתחליף לטבלה.

אהבתיאהבתי

בהזנה מקוונת, האם אחרי קבלת תחשיב המס ניתן לחזור אחרוה ולתקן טעויות לפני השידור ?

(הגשתי עד היום רק טפסי נייר..)

אהבתיאהבתי

ללחיצה על כפתור "חישוב" אין שום משמעות סופית. זה בסך הכל מחשב לך את תוצאת המס לפי מה שהוזן עד כה.

כל עוד לא שידרת תוכל לחזור ולתקן.

אהבתיאהבתי

הוצאתי סטייטמנט מib

קיימת רובליקה בשם

Change in dividend accruals

כשבשורה התחתונה ותחת ה-

Ending dividend accruals in usd

הסכום מופיע במינוס

מדובר ב15 יחידות ממניה שחילקה 2 סנט

כלומר סך הכל 30 סנט

אין מס ואין כלום

אבל משום מה ה30 סנט מופיעים במינוס

כלומר לא קיבלתי דיבידנד

וזה גם סכום הזוי לדווח עליו,

או שאני לא מבין נכון.

תודה 🙂

אהבתיאהבתי