זהירות 3440 מילים, אבל שווים כל שקל (או דולר?) – אך החל מ-2016 אולי כבר לא כל כך.

לא הרבה אנשים בישראל אוהבים את ברק אובמה. בין אם אתם במחנה האהבה, או במחנה השנאה, או ששאלתם את עצמכם ברק מי???, דבר אחד לא ניתן לקחת ממנו וזה שהוא הכניס לחוק המס האמריקאי הגדלה משמעותית של זיכוי מס בגין הוצאות על לימודים.

מה זה אומר עבורכם? שאם למדתם באחת מן המוסדות הבאים לימודים לתואר גבוה, תוכלו לקבל עבור 4 שנות הלימודים הראשונות זיכוי של עד $2,500 שמתוכן עד $1,000 תוכלו לקבל החזר מס (כסף לכיס/בנק).

המוסדות בישראל שרלוונטיים הינם:

- האוניברסיטה העברית

- אוניברסיטת תל אביב

- אוניברסיטת בר אילן

- הטכניון – מכון טכנולוגי לישראל

- אוניברסיטת חיפה

- אוניברסיטת בן גוריון

- בית ספר לרפואה סקלר, אוניברסיטת תל אביב (לא יודע למה זה מופיע בנפרד)

- בית הספר הבינלאומי ע”ש רפאל רקנטי, הרצליה (שייך לבינתחומי)

זו הרשימה הרשמית שלקחתי מהאתר הזה. מורידים את האקסל ומחפשים בעמודה Country את Israel.

פוסט זה נוגע לשנת המס 2017, שצריך לדווח בגינו עד אפריל 2018. אם ברצונכם לראות את הפוסט הנוגע לשנת המס 2016, תיגשו לכאן.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

אבל… חדש החל מ-2016

1) החל משנת המס 2016 חייבים לקבל טופס 1098-T ממוסד הלימודים ולצרף אותו לדוח המס. כרגע יש אוניברסיטאות בודדות שמפיקות טופס זה עבור הסטודנטים שלהם. מה שזה אומר שהרבה מאוד סטודנטים לא יכולים לקבל את ההחזר הזה גם אם קיבלו אותו בשנים קודמות.

2) בדומה להחזר מס בגין ילדים, אם תבקשו את ההחזר הזה כשאתם לא זכאים אליו, אם יתברר שזה היה תוך כדי התעלמות מהחוקים אז לא תוכלו לבקש החזר זה במשך שנתיים. אם יתברר שזה כתוצאה מהונאה, לא תוכלו לבקש החזר זה במשך 10 שנים. אל תנסו להונות אל ה-IRS. תוודאו טוב שאתם זכאים להחזר הזה (כולל טופס 1098-T ממוסד הלימודים שלכם).

3) חייבים להשיג את כל מספרי הזיהוי (SSN/ITIN) לפני תאריך ההגשה הרשמי (כולל הארכות, אם ביקשתם) של שנת המס 2017. כלומר, אם אתם בתהליך של הוצאת SSN לא תוכלו לקבל את ההחזר אם לא תצליחו לקבל את המספר אליכם עד 15 לאוקטובר 2018. סעיף זה נוגע רק לזיכוי ההזדמנות האמריקאית. לזיכוי בגין הלומד האלמותי ניתן גם לקבל את מספר הזיהוי במועד מאוחר יותר ועדיין לקבל את הזיכוי (שכאמור רק יקזז לכם מס חייב ולא מעבר).

4) החל משנת המס 2017 חובה לספק את מספר הזיהוי של המוסד האקדמי שלמדתם בו (EIN), המספר הזה יופיע בטופס 1098-T שקיבלתם מהמוסד.

5) ההכנסות המקסימליות המותרות עבור הזיכוי ללומד האלמותי עלו ל-$132,000 לנשוי המגיש במשותף ול-$66,000 לכל השאר. הזיכוי מתחיל להיות מופחת החל מהכנסה של $112,000 לנשוי המגיש במשותף והחל מ-$56,000 לכל השאר. (תזכורת: נשוי המגיש בנפרד לא יכול ליהנות מזיכויי לימודים, כמו גם מי שנשוי למי שאינו אזרח אמריקאי ואינו מחשיב אותו כתושב לצרכי מס).

אז איך מקבלים?

על מנת לקבל את הזיכוי יש למלא את טופס 8863 ולצרף אותו לדוח השנתי, כאשר הזיכוי עצמו מחושב על בסיס ההוצאות שלכם לאותו מוסד לימודים. עבור שנת 2017, ישנם שתי סוגי זיכויים שניתן לבקש:

- זיכוי ההזדמנות האמריקאית (American Opportunity Credit), שחלקו ניתן לקבל כהחזר מס, וחלקו ניתן לקזז איתו מס מתחייב.

- זיכוי ללומד האלמותי (Lifetime Learning Credit), זיכוי זה הוא לא בר-החזר, כלומר ניתן רק לקזז מס מתחייב באמצעותו.

באמצעות זיכוי בר-החזר ניתן לקבל כסף חזרה גם אם אתם לא חייבים מס, או אפילו אם בשנה רגילה לא הייתם אמורים אפילו למלא דוח (למשל, בגלל שהכנסתכם נמוכה מהסף). באמצעות זיכוי רגיל ניתן לקזז מס מתחייב, אך לא ניתן לקבל יתרה (אם יש) כהחזר.

לשני הזיכויים הללו ישנם חוקים שונים אשר משפיעים על הזכאות לקבל כל אחד מהם. את ההבדלים ניתן לראות בטבלה הבאה:

|

American Opportunity Credit |

Lifetime Learning Credit |

|

|

זיכוי מקסימלי |

עד 2,500$ זיכוי עבור כל סטודנט מזכה אשר רשום בדוח |

עד 2,000$ זיכוי עבור כל דו”ח שמוגש |

|

הגבלות על הכנסה (MAGI) |

180,000$ עבור זוג המגיש ביחד, 90,000$ עבור הגשה כרווק, ראש אב בית, או אלמן זכאי |

132,000$ עבור זוג המגיש ביחד, 66,000$ עבור הגשה כרווק, ראש אב בית, או אלמן זכאי |

|

זיכוי או החזר |

40% מהזיכוי עשוי להתקבל כהחזר, היתרה היא זיכוי רגיל | זיכוי רגיל – כלומר יכול רק להתקזז אל מול מס מתחייב |

|

מס’ שנות לימוד |

תקף רק אם הסטודנט טרם סיים 4 שנים של לימודים גבוהים לפני 2017 |

תקף עבור כל השנים בהם הסטודנט למד לימודים גבוהים או למד קורסים על מנת לרכוש או לשפר כישורי עבודה |

|

מס’ שנים בהם הזיכוי אפשרי |

אפשרי רק עבור 4 שנים לכל סטודנט מזכה (כולל שנים בהם הסטודנט קיבל את זיכוי ה-Hope שזה הזיכוי הזה בגלגול הקודם שלו) |

מס’ השנים אינו מוגבל |

|

סוג הלימודים הדרוש |

לימודים לתואר או תעודה אקדמית מוכרת בלבד |

אין צורך בהכרח לימודים לתואר או תעודה אקדמית מוכרת |

|

מס’ הקורסים הדרוש |

הסטודנט צריך להיות רשום ללפחות מחצי סילבוס בלפחות תקופה אקדמית אחת שמתחילה ב-2017 (או בשלושת החודשים הראשונים של 2018 בתנאי שההוצאות שולמו ב-2017) |

לפחות קורס אחד |

|

הרשעות שימוש בסמים |

נכון לסוף 2017, הסטודנט לא הורשע בגין החזקת או הפצת סמים |

הרשעה בגין סמים לא מבטלת את הזכאות |

|

הוצאות מזכות |

שכר לימוד, דמי הרשמה, וחומר לימוד שהסטודנט צריך לקורס בין אם החומר נקנה במוסד הלימודים כתנאי להרשמה ובין אם לא |

שכר לימוד ודמי הרשמה (כולל סכומים שהמוסד דורש לשלם בגין ספרים וציוד לימודי) |

| תשלום עבור הלימודים |

תשלומים ששולמו בשנת 2017 עבור תקופות אקדמיות (סמסטרים) שהתחילו בשנת 2017 או ב-3 החודשים הראשונים של 2018 |

|

מי יכול לבקש את ההחזר

אתם יכולים לבקש החזר בגין הוצאות לימודים אם אתם, בן/בת זוגכם או תלוי שלכם שהצהרתם עליו בדוח המס היה סטודנט רשום במוסד לימודים מוכר (ר’ לעיל) ומוסד הלימודים העביר לכם טופס 1098-T. עבור 2017, הזיכוי/החזר תלוי בסכום של הוצאות מוכרות ששילמתם עבור הסטודנט במהלך שנת 2017 עבור תקופות אקדמיות שהתחילו ב-2017 או בשלושה החודשים הראשונים של 2018.

יש שני תנאים:

- התשלום היה צריך להתבצע ב-2017, כלומר ההעברה הבנקאית/פדיון הצ’ק/תשלום במזומן אל מוסד הלימודים צריך להיות עם קבלה או אסמכתא מהבנק עם תאריך בשנת 2017.

- התשלום צריך להיות עבור סמסטר שמתחיל ב-2017 או בתחילת 2018. למשל, אם שילמתם מראש ב-31.12.2017 עבור סמסטר אביב 2018 שהתחיל ב-31.3.2018 (במידה ובמוסד שלכם אכן התחיל בתאריך הזה), תהיו זכאים לקבל החזר מס עבור שנת המס 2017.

תקופה אקדמית. תקופה אקדמית הינה רבעון, סמסטר, טרימסטר, או כל תקופת לימודים סבירה אחרת שהוגדרה על ידי מוסד הלימודים שלכם.

מי יכול לדרוש החזר על הוצאות של תלוי. אם הסטודנט היה תלוי שלכם, תוכלו לקבל החזר על ההוצאות שלו בדוח המס שלכם, ללא קשר למי שילם בפועל. אם הסטודנט לא היה תלוי שלכם, רק הוא יוכל לדרוש החזר מס בדוח השנתי שלו (גם אם שילמתם את ההוצאות שלו).

הוצאות ששולמו בידי צד שלישי. גם אם ההוצאות שולמו בידי צד שלישי (סבא/סבתא/חבר של המשפחה), הם נחשבות כאילו שולמו לפי הכללים בפסקה הקודמת. כלומר, אם הסטודנט הינו תלוי שלכם, והסבתא שילמה לו על הלימודים, זה נחשב כאילו אתם שילמתם לו על הלימודים, ותוכלו לקבל החזר מס על הוצאות אלו.

תזכורת: מישהו יכול להיחשב תלוי שלכם רק אם שילמתם יותר ממחצית עלות מחייתו לאותה שנה. אז אם צד שלישי שילם לו את הלימודים, תבדקו כמה הוצאות אתם מימנתם עבור הסטודנט כדי לוודא שהוא אכן נחשב תלוי שלכם.

אנשים שאינם יכולים לקבל החזר מס בגין הוצאות לימודים

לא תוכלו לבקש החזר מס בגין הוצאות לימודים אם אחד מהבאים חל עליכם:

- אתם נחשבים תלויים בדוח מס של מישהו אחר, למשל ההורים שלכם (אבל הם יוכלו לקבל את ההחזר)

- אתם מגישים כנשואים המגישים בנפרד (הם לא רוצים לתת לכם החזר מס כי ייתכן ובן/בת הזוג מרוויח הרבה)

- אתם (או בן/בת הזוג) לא הייתם אזרחים או תושבים של ארה”ב (מה שנקרא nonresident alien), ולא בחרתם להחשיב את בן/בת הזוג כתושב לצרכי מס

- ה-MAGI שלכם:

- בהקשר של החזר המס (American Opportunity Credit):

$180,000 ומעלה אם נשואים המגישים ביחד, או $90,000 עבור רווק, ראש אב בית או אלמן זכאי - בהקשר של זיכוי המס (Lifetime Learning Credit):

$132,000 ומעלה אם נשואים המגישים ביחד, או $66,000 עבור רווק, ראש אב בית או אלמן זכאי

- בהקשר של החזר המס (American Opportunity Credit):

זכרו שה-MAGI שלכם כולל שכר עבודה שהחרגתם בטופס 2555 או 2555EZ.

הערה חשובה: אמריקאיים שנשואים לישראלים לא יכולים לקבל את החזר המס הזה אלא אם כן הם מחשיבים את בן הזוג שלהם כאמריקאי לצרכי מס.

במצב זה יש לדווח על כל ההכנסות מכל העולם של בן הזוג בנוסף, ולכן יש לבדוק לפני זה אם דבר זה הינו רצוי.

מצד שני, ניתן להכפיל כך את ההחזר המתקבל במידה ושתי בני הזוג סטודנטים במוסדות מוכרים.

מותר להחליט פעם אחת בחיים לצרף את בן הזוג למערכת המס המסובכת הזאת, ומותר פעם אחת להחליט להוציא אותו, ולכן צריך להחליט אם זה כדאי ולתזמן את זה.

חישוב ה-American Opportunity Credit

סך הזיכוי הוא עד $2,500 עבור כל סטודנט המופיע בדוח המס שלכם (אתם, בן זוג או תלוי שלכם), לפי החישוב הבא:

- 100% מה-$2,000 הראשונים ששילמתם עבור הסטודנט לשנת המס

- 25% מה-$2,000 הבאים ששילמתם עבור הסטודנט לשנת המס

- מתוך החישוב הנ”ל, 60% ניתן לקבל כזיכוי בלבד (קיזוז כנגד מס מתחייב), ו-40% ניתן לקבל כהחזר, כלומר החזר מקסימלי של $1,000 לכל סטודנט בדוח המס שלכם

- ישנו הפחתה של הזיכוי אם ה-MAGI שלכם הוא בין $80,000-$90,000 ליחידים ו-$160,000-$180,000 לזוגות. מעל הסף העליון אין זיכוי והחזר.

חישוב ה-Lifetime Learning Credit

הזיכוי (לא ניתן לקבל את ה-Lifetime Learning Credit כהחזר) הוא 20% מהוצאות הלימודים הכוללות לכל הסטודנטים בדוח המס שלכם, עד $10,000 בשנה. כלומר הזיכוי המקסימלי הוא עד $2,000 בשנה.

הזיכוי הזה יכול לעזור למי שיש הכנסה אמריקאית (דיבידנדים, שכירות) וכבר מיצה את ה-American Opportunity Credit. לחלופין, זיכוי זה יכול לסגור את ההפרש בין המס בישראל למס בארה"ב כך שבמקום להחריג שכר תשתמשו בזיכוי מס זר, ועדיין תוכלו לקבל את ההחזר בגין ילדים (ותודה למוטי על ההערה בפוסט הקודם).

ישנו הקטנה של הזיכוי אם ה-MAGI שלכם הוא בין $56,000-$66,000 ליחידים ובין $112,000-$132,000 לזוגות. מעל הסף העליון אין זיכוי.

הוצאות מוכרות

ככלל הוצאות שכר לימוד הן מוכרות ככל ששולמו בפועל (מלגות מטעם האוניברסיטה למשל לא נחשבות כהוצאה מוכרת שלכם).

הוצאות נוספות כגון ספרים וציוד למידה מוכר בשביל ה-American Opportunity Credit -AOC בכל מצב ומוכר עבור ה-Lifetime Learning Credit – LLC רק בתנאי ושולמו ישירות למוסד הלימודים. בכל מקרה יש לשמור קבלות על הכל למקרה של ביקורת עתידית.

אין לכלול הוצאות אישיות (מעונות, שכר דירה, אוכל, ביטוחים, הוצאות רפואיות, תחבורה או כל הוצאת מחייה דומה). בנוסף, אין לכלול הוצאות בגין קורסים כגון ספורט, משחקים ותחביבים אלא אם כן זה חלק מהסילבוס של מוסד הלימודים.

מילוי טופס 8863

יש למלא טופס 8863 כדי לדרוש את הזיכוי/החזר. בטופס יש שלושה חלקים. החלק הראשון הוא בשביל לחשב את החזר המס (40%) של ה-AOC, החלק השני הוא בשביל לחשב את הזיכויים (בין אם זה 60% של ה-AOC או כל הסכום של ה-LLC). החלק השלישי הוא פרטי הסטונדט ומוסד הלימודים ובדיקת זכאות להחזר/זיכוי.

ראשית כל, יש למלא את חלק 3 (בעמוד 2 של הטופס) עבור כל סטודנט שבשבילו מבקשים את הזיכוי. ניתן לשכפל אותו במידת הצורך (אם אתם מגישים הגשה אלקטרונית תבדקו כיצד זה נעשה בתוכנה שבחרתם).

חלק 3 של הטופס – יש למלא אחד כזה עבור כל סטודנט

נתחיל לעבור על חלק 3 של הטופס:

שורה 20 – שם הסטודנט (כפי שמופיע בטופס 1040)

שורה 21 – מס’ ה-SSN של הסטודנט (כפי שמופיע בטופס 1040)

שורה 22 – מידע על המוסד האקדמי:

a – שם המוסד

b – שם מוסד נוסף (אם קיים) – אם היה מוסד שלישי יש לשכפל את הדף ולמלא את הפרטים עליו של המוסד השלישי (לא צריך למלא מעבר לשורה 22 בדף המשוכפל)

(1) – כתובת המוסד (לרוב יהיה תא דואר, עיר, מיקוד וארץ), על פי ההנחיות יש לרשום במפורש ISRAEL ולא לקצר אותו (ל-IL למשל).

(2) – האם הסטודנט קיבל טופס 1098-T ממוסד הלימודים (בישראל, לרוב זה יהיה לא, ואם לא קיבלתם לא תוכלו לקבל שום החזר/זיכוי לשנת 2017)

(3) – האם הסטודנט קיבל טופס 1098-T בשנת 2016 כאשר תיבה מס’ 2 מולאה ותיבה 7 סומנה (שוב, לרוב זה יהיה לא)

(4) – אם סימנתם “לא” גם בשאלה (2) וגם בשאלה (3), אז דלגו על (4). אחרת, מלאו ב-(4) את המספר הפדרלי של מוסד הלימודים שאמור להופיע לכם על טופס 1098-T.

שורה 23 – האם ה-AOC או ה-Hope Scholarship Credit (הגרסה הקודמת של הזיכוי) כבר נוצלה עבור כל 4 שנות מס לפני 2017?

אם עניתם כן – עצרו ודלגו לשורה 31 (כדי לקבל את ה-LLC).

אם עניתם לא – המשיכו לשורה 24.

שורה 24 – האם הסטודנט היה רשום לפחות לחצי מהסילבוס בלפחות תקופה אקדמית אחת שהחלה או שנחשבת שהחלה בשנת 2017 (בגלל שהחלה ב-3 החודשים הראשונם של 2018) בתוכנית לתואר גבוה, תעודה, או כל הכרה אקדמית גבוהה אחרת.

אם עניתם כן – המשיכו לשורה 25.

אם עניתם לא – עצרו ועברו לשורה 31.

שורה 25 – האם הסטודנט השלים את 4 השנים הראשונות של התואר הגבוה לפני 2017?

אם עניתם כן – עצרו ועברו לשורה 31.

אם עניתם לא – המשיכו לשורה 26.

שורה 26 – האם הסטודנט הורשע, לפני סוף 2017, בגין החזקה או הפצה של חומרים אסורים (סמים)?

אם עניתם כן – עצרו ועברו לשורה 31.

אם עניתם לא – מלאו את שורות 27-30 עבור סטודנט זה.

שימו לב: לא ניתן לקבל באותה שנה גם את ה-AOC וגם את ה-LLC עבור אותו סטודנט. אם ממלאים את שורות 27-30 אין למלא את שורה 31 (ההיפך הוא גם נכון).

שורה 27 – הוצאות לימודים מוכרות. אין למלא יותר מ-$4,000.

שורה 28 – הפחיתו $2,000 מהערך בשורה 27. אם יוצא אפס או פחות, רשמו -0-.

שורה 29 – הכפילו את שורה 28 ב-0.25 (25%).

שורה 30 – אם בשורה 28 רשום -0-, רשמו את הערך משורה 27. אחרת, הוסיפו $2,000 לערך בשורה 29 ורשמו את התוצאה כאן.

דלגו על שורה 31.

שורה 31 (רק למי שמבקש את ה-LLC במקום את ה-AOC) – רשמו כאן את כל ההוצאות המוכרות עבור אותו סטודנט.

חלק 1 של הטופס

שורה 1 – כאן יש לסכום את הערכים הרשומים בחלק 3, שורה 30 מכל הסטודנטים.

שורה 2 – הכניסו את הערך $180,000 אם אתם נשואים המגישים ביחד או $90,000 אם אתם מגישים כרווקים, ראש אב בית או אלמן זכאי.

שורה 3 – הזינו את הערך משורה 38 של טופס 1040, אך אם החרגתם שכר עליכם להוסיף אותו כאן בחזרה. בעצם יש להזין כאן את ה-MAGI שלכם.

שורה 4 – החסירו את שורה 3 משורה 2. אם הערך הוא אפס ומטה, עצרו! אינכם יכולים לקחת כלל זיכוי בגין לימודים (גם לא את ה-LLC).

שורה 5 – הזינו $20,000 אם אתם נשואים המגישים ביחד, או $10,000 אם אתם מגישים כרווקים, ראש אב בית או אלמן מוכר.

שורה 6 – אם שורה 4 שווה או גדולה משורה 5, הכניסו את הערך 1.000 (1 נקודה אפס אפס אפס) בשורה 6. אם הערך בשורה 4 קטן משורה 5, יש לחלק את שורה 4 בשורה 5. את התוצאה יש לרשום עם לפחות שלוש ספרות אחרי הנקודה.

שורה 7 – הכפילו את שורה 1 בשורה 6. זהירות: אם הייתם צעירים מגיל 24 בסוף השנה (2017) והתנאים הבאים חלים עליכם, לא תוכלו לקבל החזר מס אלא זיכוי בלבד. אלו התנאים (שלושתם צריכים להתקיים):

- אתם עונים על אחד משלושת הבאים:

- הייתם קטנים מגיל 18 בסוף 2017

- בני 18 בסוף 2017 והכנסתכם משכר הייתה פחות ממחצית עלות מחייתכם

- הייתם מעל גיל 18 ומתחת לגיל 24 בסוף 2017 והייתם סטודנט ב”משרה מלאה” והכנסתכם משכר הייתה פחות ממחצית עלות מחייתכם

- לפחות אחד מהוריכם היה חי בסוף 2017.

- אתם לא מגישים כנשואים ביחד עבור שנת המס 2017.

אם אתם עונים על כל שלושת התנאים, יש לסמן את התיבה ליד שורה 7, לדלג על שורה 8, ולהעתיק את הערך משורה 7 לשורה 9. אם אחד מהתנאים לא חל עליכם, מלאו את שורה 8.

התנאים יכולים להיות טיפה מבלבלים, לכן ה-IRS הרכיב שאלון קצר שיעזור לנו להחליט אם אנו זכאים להחזר או לא.

- האם הייתם מתחת לגיל 24 בסוף 2017 (מי שנולד ב-31.12.93 והלאה שיענה “לא”, כל השאר “כן”)?אם התשובה היא “לא” עצרו כאן, אתם זכאים לקבל החזר. אם התשובה היא “כן”, עברו לשאלה 2.

- האם הייתם מעל גיל 18 בסוף 2017 (מי שנולד ב-31.12.1998 והלאה שיענה “כן”, כל השאר “לא”)?אם כן, עברו לשאלה 3. אם לא, עברו לשאלה 4.

- האם הייתם סטודנטים ב”משרה מלאה” בשנת 2017?

אם “לא”, עצרו כאן. אתם זכאים לקבל החזר. אם “כן”, עברו לשאלה 5.

- האם הייתם בני 18 בסוף 2017? אם “כן”, עברו לשאלה 5. אם “לא”, עברו לשאלה 6.

- האם הכנסתכם משכר הייתה פחות ממחצית עלות מחייתכם בשנת 2017? אם “לא”, עצרו כאן, אתם זכאים להחזר. אם “כן”, עברו לשאלה 6.

- האם אחד מהוריכם היה בחיים בסוף 2017? אם “לא”, עצרו כאן, אתם זכאים להחזר. אם “כן”, עברו לשאלה 7.

- האם אתם מגישים דוח משותף עם בן הזוג עבור 2017? אם לא, אתם לא זכאים להחזר. אם כן, אתם כן זכאים להחזר.

ברור לי שאף אחד לא מרגיש שהשאלון הזה באמת פישט לו משהו, אבל ניחא. אני מניח שכל אחד הבין אם הוא זכאי להחזר ועבר לחשב את שורה 8, או שלא והעתיק את התוצאה לשורה 9.

שימו לב: במידה ואתם לא זכאים להחזר לפי התנאים לעיל, זה כנראה אומר שאתם נחשבים כתלויים בדוח של ההורים שלכם והם זכאים להחזר. ייתכן ועדיף שהם יבקשו את ההחזר בדוח שלהם. ייתכן ובלי קשר אתם צריכים למלא דוח (למשל כי ההכנסות שלכם מעל הסף).

שורה 8 – הכפילו את הערך משורה 7 ב-0.4 (40%). הזינו את הערך בשורה 8, וכן בשורה 68 של טופס 1040. לאחר מכן עברו לשורה 9.

חלק 2 של הטופס

שורה 9 – החסירו את שורה 8 משורה 7. רשמו את התוצאה כאן, ובשורה 2 של גליון הגבלת הזיכוי (Credit Limit Worksheet) שנראה אותו בהמשך.

שורה 10 – יש לחזור לחלק 3 שמילאנו עבור כל סטודנט בנפרד ולסכום את כל הערכים שמילאנו בשורה 31. אם התוצאה הינה -0-, יש לדלג על שורות 11-17, לרשום -0- בשורה 18, ואז לעבור לשורה 19. אם התוצאה שונה מ-0- יש להמשיך ולמלא את שורה 11.

שורה 11 – יש לרשום את הערך הקטן מבין הערך משורה 10 או $10,000.

שורה 12 – יש להכפיל את הערך משורה 11 ב-0.2 (או ב-20%).

שורה 13 – יש לרשום $132,000 אם אתם נשואים המגישים ביחד או $66,000 אם אתם רווקים, ראש אב בית או אלמן מוכר.

שורה 14 – יש להכניס כאן את ה-MAGI שלכם, זהו בעצם הערך משורה 38 של טופס 1040 (ה-AGI שלכם), בתוספת הכנסות מעבודה שהחרגתם בטופס 2555 או 2555EZ.

שורה 15 – יש להחסיר את שורה 14 משורה 13. אם התוצאה היא -0- או שלילית, יש לדלג על שורות 16-17, לרשום -0- בשורה 18, ולעבור לשורה 19.

שורה 16 – יש למלא $20,000 אם אתם נשואים המגישים ביחד או $10,000 אם אתם רווקים, ראש אב בית או אלמן מוכר.

שורה 17 – אם שורה 15 שווה או גדולה משורה 16, יש לרשום 1.000 בשורה 17. אם שורה 15 קטנה משורה 16, יש לחלק את שורה 15 בשורה 16 ולרשום את התוצאה בשורה 17 עם לפחות 3 ספרות אחרי הנקודה.

שורה 18 – יש להכפיל את שורה 12 בשורה 17. את התוצאה יש לרשום כאן ובשורה 1 של הגיליון להגבלת הזיכוי (סבלנות, תכף מגיעים לזה).

שורה 19 – חישוב הזיכוי שאינו החזר. יש למלא את הגליון להגבלת הזיכוי. את הערך משורה 7 של הגליון יש להעביר לכאן וכמו כן יש למלא ערך זה גם בשורה 50 של טופס 1040.

הגליון להגבלת הזיכוי

שורה 1 – יש למלא את הערך מטופס 8863, שורה 18. אל תדאגו, זה בדיוק הטופס שמילאנו עכשיו.

שורה 2 – יש למלא את הערך מטופס 8863, שורה 9.

שורה 3 – יש לסכום את שורות 1 ו-2.

שורה 4 – יש למלא את הערך מטופס 1040, שורה 47. זהו המס המתחייב שלכם (כלומר מס שאתם חייבים ל-IRS לפני חישוב זיכויים שאתם זכאים להם).

שורה 5 – יש למלא את סך הזיכויים מטופס 1040, שורה 48 (זיכוי מס זר) ושורה 49 (זיכוי בגין הוצאות טיפול בילדים).

שורה 6 – יש להחסיר את שורה 5 משורה 4 (בעצם כמה מס נשאר לכם לשלם אחרי שקיזזתם את זיכוי המס הזר וזיכוי בגין טיפול בילדים).

שורה 7 – יש לרשום כאן את הערך הקטן מבין שורות 3 ו-6 של גליון זה. את התוצאה יש להעתיק גם לשורה 19 של טופס 8863. זהו בעצם הזיכוי שתוכלו רק לקזז איתו מס מתחייב ולא תוכלו לקבלו כהחזר.

דוגמא

הפעם האחרונה בה ביקשתי זיכוי זה היה ב-2012 עבור אשתי. אשתי, להזכירכם אינה אמריקאית, אך אנו בוחרים להחשיבה כתושבת אמריקאית לעניין המס.

קודם כל, בואו נראה את ההוצאות שהיא שילמה בגין לימודים גבוהים באותה שנה. שימו לב, שהיא הייתה כבר בתואר שני, אך משום שתואר ראשון שלה היה רק 3 שנים, בעצם השנה הראשונה של תואר שני יכולה להשלים את הזכאות ל-4 השנים של ההחזר הזה (AOC).

אשתי שילמה את כל הסכום מראש. סמסטר חורף באותה שנה התחיל ב-2012, וסמסטר אביב במרץ של 2013 (שלושת החודשים הראשונים של 2013). לכן כל הסכום הינו הוצאות מזכות עבור הדוח של 2012. היה לנו מזל באותה שנה שסמסטר אביב התחיל ממש בסוף מרץ. אילו היה מתחיל באפריל, היינו צריכים לרשום רק חצי מהסכום כהוצאות מזכות. בנוסף, לא היינו יכולים לבקש את החצי השני כזיכוי/החזר בשנת 2013. לחלופין, היינו יכולים לחכות עד תחילת 2013 כדי לשלם עבור סמסטר אביב (זה בטוח היה יותר משתלם מהנחת המזומן שקיבלנו 🙂 ).

בואו נחשב כמה זה יוצא בדולרים:

ערך בשקלים – 14,368.87 ש”ח

ערך המרה ממוצע לשנת 2012 – 4.014 (בטעות אני השתמשתי בערך סוף השנה של 2012, כנראה בהשפעת החישובים מה-FBAR, אם הייתי עולה על זה מוקדם יותר הייתי מתקן זאת בהגשת דוח חוזר, בפועל הייתי צריך להשתמש בערך הדולר ביום התשלום עצמו 2.9.2012 – 4.0231 שקלים לדולר)

ערך בדולרים (לפי החישוב בטעות שלי) – $3,849.15

בואו נראה איך מילאתי את חלק 3 של טופס 8863 (שימו לב שאז עדיין היה ניתן לקבל את ההטבה הזו למרות שבשורה 22 תת סעיף 2 מילאנו שאשתי לא קיבלה טופס 1098-T):

ואת ההמשך של חלק 3:

חלק 1 של הטופס:

חלק 2:

הגליון להגבלת הזיכוי:

לא היה לנו מס מתחייב ולכן לא יכולנו “לנצל” את הזיכוי על 60% מהסכום (שורה 9 של טופס 8863), ורק קיבלנו החזר מס על 40% (שורה 8 של טופס 8863).

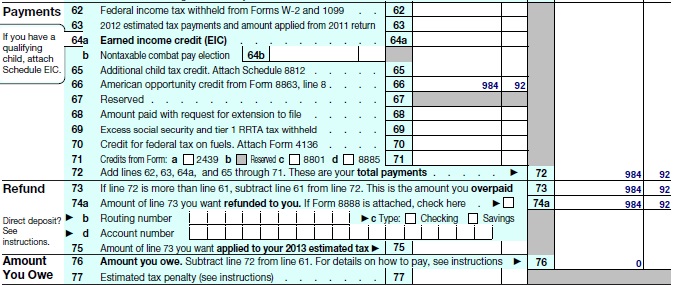

החלקים הרלוונטים של טופס 1040 (שימו לב שב-2012 השורה רלוונטית הייתה שורה 66, אל תתבלבלו, בשנת 2017 השורה הנכונה היא שורה 68):

סיכום

- ב-4 השנים הראשונות של לימודים לתואר גבוה במוסד אקדמי מוכר ניתן לקבל החזר מס שעלול להגיע ל-$1,000 לכל שנת לימודים (American Opportunity Credit). ניתן לראות את התנאים לקבלת ההחזר בטבלה בתחילת הפוסט.

- ההטבה היא בעצם זיכוי של עד $2,500 שמתוכם עד 40% יכולים לשמש כהחזר ממשי של כסף לכיס שלכם.

- ניתן לבקש את ההחזר עבור כל סטודנט שמופיע בדוח המס שלכם (כלומר, גם בן זוג וילדים אם הם תלויים שלכם או כל תלוי אחר שלכם).

- ההוצאות צריכות להיות משולמות בשנת המס עצמו, והם צריכים להיות עבור סמסטר שמתחיל בשנת המס או ב-3 החודשים הראשונים העוקבים את שנת המס.

- סך הוצאות מוכרות מקסימליות פר סטודנט: $4,000

- ממלאים את טופס 8863 על מנת לדרוש את ההחזר. יש למלא טופס אחד עבור כל דוח, אבל ייתכן וצריך לשכפל את עמוד 2 של הטופס במידה ויש יותר משתי סטודנטים זכאים.

- במידה וחייבים במס, ההטבה הזאת יכולה גם לקזז את המס המתחייב.

- ישנה הטבה נוספת (Lifetime Learning Credit) שהיא יכולה לספק רק זיכוי כנגד מס מתחייב והיא עד $2,000 פר החזר מס (ללא תלות במספר הסטודנטים).

- חדש משנת 2016: כפי שעידכנתי לא ניתן לקבל אף הטבה שקשורה בלימודים (AOTC, LLC, או אפילו קיזוז של שכר לימוד מההכנסה), אם מוסד הלימודים שלכם לא סיפק לכם את טופס 1098-T. אני מפציר בכל מי שזה רלוונטי לו, לדרוש ממוסד הלימודים שלו לספק טפסים אלו (שמעתי שאוניברסיטת תל-אביב כבר עשו זאת). אשמח לשמוע בתגובות אם אתם מכירים עוד מוסדות לימודים שמוכנים לעזור לסטודנטים האמריקאיים שלהם לקבל את מה שמגיע להם.

- חדש משנת 2017: צריך לספק את מספר המוסד המוכר על ידי ה-IRS שנקרא EIN. ה-EIN אמור להופיע בטופס 1098-T שתקבלו מהמוסד.

אם אתם מעוניינים לעזור במימון האתר, תשקלו להירשם לאחד השירותים האינטרנטיים הבאים שיעזרו לכם להוזיל את הקניות באינטרנט שלכם: Ebates, Honey. לקריאה נוספת ראו כאן

אם יש לכם שאלות פרטניות בנוגע למצבכם האישי מבחינת מס ארה"ב, תוכלו לפרסם אותו כאן בתגובות ותקבלו מענה ממני. השימוש בתשובה שאתן לכם הוא על אחריותכם בלבד.

אזהרה: אני איני רואה חשבון אמריקאי וגם לא רואה חשבון ישראלי. אני גם לא יועץ מס באף אחת מהמדינות הנ"ל (גם לא באף מדינה אחרת). את כל המידע שאני מספק כאן אני למדתי בעצמי תוך התייעצות חד פעמית עם רואה חשבון ועם אנשים אחרים המגישים בעצמם. חוק המס האמריקאי הוא חוק סבוך נורא, והמצבים שאתאר כאן הם יחסית פשוטים – הכנסה כשכיר, רווח הון על מניות, דיבידנדים, ריבית מהבנק/אג"ח, הכנסה משכירות (שלא כחלק מעסק). אם אתם בעלי עסק/עצמאים, אתם יכולים להשליך חלק מהדברים שיכתבו כאן על המצב שלכם, אך כרגע לא אעסוק בדיווח עבור בעלי עסקים. מילוי הדוחות דורש ידע שתוכלו לקבלו כאן בחינם, אך השימוש בו הוא על אחריותכם בלבד. באופן כללי, לא מומלץ להסתמך על בלוגים רנדומליים ברשת.

בהתאם לדרישות בחוזר 230 של ה-IRS, אני מתריע בפניכם, שכל מידע הנוגע לענייני מס פדרלי בארה"ב המובא בתקשורת זו, כולל כל לינק או צרופה, לא נכתב על מנת שתוכלו (א) להימנע ממסים שאתם חייבים להם על פי דין כולל קנסות, או (ב) לקדם, לשווק, או להמליץ לכל אדם אחר לגבי כל עניין או עסקה המובא בתקשורת זו.

נראה שמותר לקבל את ההחזר ב-American Opportunity גם עבור מוסד שאינו מעניק 1098-T, אם המוסד אינו מחוייב להעניק 1098-T, למשל – מוסד הנמצא בחו״ל, כל עוד יודעים את ה-EIN של המוסד. האם פספסתי משהו? באתר של האוניברסיטה שלי (בקנדה) כתוב שהיא לא יכולה להעניק 1098-T אך כן נחשבת eligible, ונותנים את ה-EIN.

However, for tax year 2017, a taxpayer may claim one of these education benefits if the student doesn't receive a Form 1098-T because the student’s educational institution isn't required to send a Form 1098-T to the student under existing rules (…). If a student’s educational institution isn't required to provide a Form 1098-T to the student, a taxpayer may claim one of these education benefits without a Form 1098-T if the taxpayer otherwise qualifies, can demonstrate that the taxpayer (or a dependent) was enrolled at an eligible educational institution, and can substantiate the payment of qualified tuition and related expenses.

אהבתיאהבתי

כפי שהגבתי בפוסט אחר לתגובה דומה:

תודה על תגובתך.

אם תיכנס לחוק הרלוונטי לתת סעיף (a) ואז (2), תראה שמי שמוחרג זה רק במקרה של non-resident-alien, כלומר אפילו אוניברסיטה אמריקאית לא מחויבת לתת טופס זה לסטודנדט שאינו אמריקאי:

(i)No reporting by institution or insurer for nonresident alien individuals. The information reporting requirements of this section do not apply with respect to any individual who is a nonresident alien (as defined in section 7701(b) and § 301.7701(b)-3 of this chapter) during the calendar year, unless the individual requests the institution or insurer to report. If a nonresident alien individual requests an institution or insurer to report, the institution or insurer must comply with the requirements of this section for the calendar year with respect to which the request is made.

החרגה נוספת ניתנה לקורסים ללא נקודות זיכוי אקדמיות:

The information reporting requirements of this section do not apply with respect to any course for which no academic credit is offered by the institution.

לא מצאתי (לצערי) שום החרגה הנוגעת למיקום הגיאוגרפי של מוסד הלימודים.

החוק המחייב הוא האמריקאי במקרה זה, ולא החוק הישראלי/קנדי. זה שהאוניברסיטה בישראל/קנדה לא תיקנס על ידי ה-IRS לא אומרת שאתה יכול להגיש בלי הטופס.

עם החוקים החדשים לגבי שלילת זכות ל-2 או 10 שנים בגין הגשה ללא מילוי התנאים, לא הייתי מסתכן. עדיף לך לפעול במישור הבירוקרטי ולסדר שהאוניברסיטה שלך כן תסדר את הטפסים הללו עד אוקטובר, או לשנים הבאות.

תפנה את מדור שכר לימוד שלהם למדורי שכר לימוד באוניברסיטת תל אביב ובבינתחומי (שכבר מפיקים דוחות אלו לסטודנטים האמריקאיים שלהם) אם הם צריכים הכוונה בנושא.

בעיקרון אני איתך, לדעתי זו אפליה לכל דבר, אבל ל-IRS יש מנדט לקביעת תקנות לגבי אופן הגשה וזכאות לקבלת זיכויים והחזרים.

אהבתיאהבתי

לכבוד המתורגמן היקר,

אני מקווה ששאלתי לא תהיה ארוכה מידי….

אני ואשתי שנינו אזרחים אמריקאים שבשנים האחרונות (2015,2016) הגשנו את הדיווחים השנתיים דרך צד שלישי.

לאחר שנחשפתי לבלוג, החלטנו שהשנה ננסה להגיש את הכל לבד.

שלחתי כבר FBAR (בעזרתך), אבל עם ה1040 די הסתבכתי….

כמה נתוני רקע:

אנו נשואים המגישים יחד כמובן.

אני לא עובד. (מקבל מלגה 1000 ש"ח בחודש מהישיבה בה אני לומד – אין תלוש או 106 וכד')

סיכום סך ההכנסות של אשתי מטפסי ה106: 65,960 ש"ח.

-שאלה 1# האם ניתן להוריד מהסכום הנ"ל (במקור או בשורות הזיכויים\ניכויים איפשהו) כ3539 ש"ח שהיא קיבלה כהחזרי הוצאות (כספים שהיא שלמה מכספה לצרכי המשרד והזדכתה עליהם אח"כ ומופיעים ב106 כחלק מההכנסה)

– שאלה 2# האם המילגה שלי נחשבת הכנסה לעניין זה. (אולי ניתן להחשיב כמילגת לימודים?)

יש לנו ילד בן 3 עם SSN ואזרחות שקיבלנו עליו בעבר החזר.

ב2017 נולדה לנו בת (ברביעי ביולי אז כמובן ש:) הגשנו בקשה לרשום אותה כאזרחית ארה"ב – טרם קיבלנו SSN בשבילה. (8 חודשים חלפו מאז) כשפנינו (לפני חודש) לברר מה קורה, נענינו שרק לאחר 12 חודשים הדבר נחשב חריג וינסו לעזור לנו. (דרכון קיבלנו)

– שאלה 3# האם כדאי להגיש בקשה להארכה נוספת כדי שאולי עד אז יגיע הSSN? או שבין כה וכה סביר להניח שהמספר לא הונפק לה לפני ה31 בדצמבר (האמנם?), או שלא משנה מתי הוא הונפק? יש חילוק בדבר זה בין להחשיב אותה כתלויה לבין לבקש החזר מס בגללה?

כדמי לידה קיבלנו 26,147 ש"ח + 7701 ש"ח בנפרד מכיון שאשתי הייתה עצמאית בסוף 2016. ראיתי שכתבת להוסיף בשורה 21. כיון שזה הכנסה ח"פ לחשבן לפי השער של אותם הימים.

– שאלה 4# האם צריך להחשיב גם את מענק הלידה (כ700 ש"ח), או שזה כמו קצבאות ילדים?

האופציה של פשוט להעתיק הכל מהטופס של שנה לא נראה לי חכם במיוחד מכיון ש:

1. כפי שציינתי, בשנה הקודמת אשתי הייתה עצמאית, ולכן אני מניח שכמה דברים משמעותיים ישתנו (לא צריכה לשלם לביטוח לאומי, אין ניכוי הוצאות)

2. לאחר שקראתי (במשך כמה שבועות, יש לומר..) את הפוסטים השונים בבלוג שלך, ועברתי על הטפסים משנה שעברה, יש לי הרגשה שהם לא עשו הכל לפי הספר וקצת 'חיפפו'.

לא שילמנו מס הכנסה ישראלי ב2017 כי לאשתי היו מספיק נקודות זכות.

כתבת שישנה מחלוקת לגבי האם אפשר להחשיב תשלומים לביטוח הלאומי כמיסוי זר, תוכל בבקשה להרחיב קצת בנושא זה?

אין לנו (עדיין) שום החזקות בשוק ההון או ריביות, וכד'.

[הפרשות מעסיק לפנסיה לא בדיוק הכנסה, נכון?]

השאלה המרכזית שלי היא: אלו טפסים בסופו של דבר עלי למלא מתוך כל טפסי העזר למיניהם המצורפים ל1040? (ומתוכם, אלו עלי לצרף ל1040 בהגשה עצמה?)

8812

אני מבין שאם ברצוני לקבל החזר מס על הילד אז האופציה של החרגת שכר זר לא רלוונטית…

האם ניתן לקבל זיכוי על התשלום לגן של הילד?

לגבי החיסכון לכל ילד, בFBAR לא דיווחתי על הקופות (חוסר ידיעה). האם זה יהיה בסדר מצידי להתעלם מהם לגמרי בשלב זה (גם עקב אי הבהירות בנושא [שאולי יגיעו להבנות לפטור קופות אלו]) ולדווח החל מ2018?

אני יודע שלגבי רוב השאלות התייחסת בפוסטים השונים, פשוט די נאבדתי בסבך המלל…

אהיה אסיר תודה אם תטרח לענות, (אני מבין שזה הרבה פרטים).

נ.ב. תודה גם על תרגום הספר הדרך המהירה לעושר…

אהרן

אהבתיאהבתי

שלום וברוך הבא לבלוג

1) לדעתי סעיפים 158/172 בטופס 106 לא כוללים סכומים שמקבלים כהחזר מהמעסיק. בכל מקרה אם רוצים לקזז אותם מההכנסה האמריקאית, יש טופס מיוחד שצריך למלא, פירטתי על כך בקצרה כאן (אין לי נסיון עם הטופס הזה).

2) מלגה נחשבת כהכנסה. גם מלגת לימודים נחשבת כהכנסה. עם זאת, מלגת מחקר שמקבלים משתלמים לתארים גבוהים ניתן להחריג מההכנסה. קשה לי להאמין שיקבלו את המלגה שלך כמלגה לתואר גבוה.

3) מזל טוב!!!! שלנו נולד שבועיים לפני. מאוד כדאי לבקש הארכה עד אוקטובר 2018. הכלל אומר שלילד צריך להיות SSN עד לתאריך ההגשה של הדוח, ולא עד סוף שנת המס הרלוונטית. הייתי מתחיל ללחוץ על השגרירות/קונסוליה לבדוק מה קורה עם זה.

4) אני אישית לא החשבתי את מענק הלידה, כי הוא לא בא כתחליף שכר, אלא באמת נראה יותר כמו מתנה/הטבה סוציאלית בדמות קצבת ילדים.

אין ספק שלא כדאי להעתיק דברים מהטופס של שנה שעברה, אפילו דברים בסיסיים כמו ניכוי סטנדרטי ופטורים אישיים משתנים כל הזמן.

לגבי ביטוח לאומי כזיכוי מס זר, כתבתי את עמדתי כאן. עם זאת, ההמלצה הרווחת בקרב אלו שכן משתמשים בזה, הוא שאם הייתם חייבים מס ללא זה, אז לא כדאי להשתמש בזה, כי אם יבטלו לכם את זה בביקורת, אתם לא רק שתהיו חייבים במס אלא גם בריבית.

הפרשות מעסיק לפנסיה, היא נקודה שנויה במחלוקת. יש כאלה שמדווחים ויש כאלה שלא. להערכתי יש מעבר של אנשים שלא דיווחו עד כה ומתחילים לדווח החל מעכשיו, כי זו הגישה היותר בטוחה. מומלץ לקבל ייעוץ נוסף בעניין זה, ולא רק דעה אחת של בלוגר אנונימי.

הטפסים שצריך למלא לדוח השנתי: 1040, Schedule B (ולו רק בשביל לכתוב אם אתם מחויבים להגיש FBAR כן או לא), 8965.

אם מחריגים שכר – 2555EZ. אם לא מחריגים שכר ויש סיכוי שהחזר המס על הילדים יתן לכם החזר כלשהוא, אז גם 8812. כדי לעשות זיכוי בגין תשלום לגנים – טופס 2441 (שים לב שזה גם תלוי בהכנסות שלכם).

על זיכוי מס לילדים כתבתי כאן.

על זיכוי בגין הוצאות טיפול בילדים כתבתי כאן.

לגבי ה-FBAR – ניתן להגיש תיקון. ייתכן והייתי נחרץ בהודעות קודמות לגבי ההכנסה של חיסכון לכל ילד ל-FBAR. בעיקרון אין באמת להורים שום יכולת למשוך את הכסף, ולכן לא בטוח שהוא נכלל תחת "בעל הרשאות חתימה בחשבון", ולא בר דיווח ב-FBAR של ההורים (שוב, ייתכן). לגבי ה-FBAR של הילד אין לי ספק שהוא צריך להיכנס (אם וכאשר הילד יגיע לצבירות של $10,000).

לגבי הספר "המסלול הפשוט אל העושר", בשמחה. מקווה שאוכל לעשות פרויקטים דומים בעתיד.

אהבתיאהבתי

תודה על התגובה המהירה!

אהבתיאהבתי

שלום ותודה על כל המידע!

לאחר המסע המפרך של מילוי כל הטפסים, הגעתי לחלק בו אני זכאית להחזר, וצריכה למלא כיצד אני רוצה לקבל אותו (היות ואיני חייבת בתשלום מס, אני כמובן רוצה לקבל החזר).

בטופס 1040 אפשר למלא routing number ו-account number אך להבנתי הם מתאימים לחשבונות אמריקאים, וה-routing number שמספקים הבנקים בישראל הוא לא באותו פורמט.

האם ידוע לך אם יש אפשרות לקבל החזר לחשבון בנק ישראלי? ואיך? או אם יש דרך אחרת לקבל החזר?

תודה מראש!

אהבתיאהבתי

שלום,

אין אפשרות לקבל החזר לבנק שלא אמריקאי (אולי קנדי אפשר, לא בדקתי לעומק).

אם לא תמלאי שם דבר, תקבלי צ'ק לכתובת שמילאת בראש הטופס ובנספח 6.

ממליץ (להבא) לפתוח חשבון בנק אמריקאי פעם הבאה שאת עושה סיבוב מולדת 😉 יש גם דרכים לפתוח מהארץ. ספציפית אצלי החשבון השקעות האמריקאי משמש גם כחשבון בנק, ופתחתי אותו מהארץ.

אהבתיאהבתי

שלום,

קיבלתי טופס T1098 מאוניברסיטת בר-אילן.

אני מבין שהעתק B נשאר אצלי, ואת העתק A אני אמור להעביר ל-IRS.

אני פשוט מצרף אותו ל- 1040, או שאני אמור למלא עוד טופס כלשהו?

תודה מראש,

רמי

אהבתיאהבתי

היי רמי

בגדול אין צורך לצרף אותו לדוח והאוניברסיטה אמורה לשלוח להם את ה-1098T, אך מניסיון של אח שלי, הם עיכבו לו את ההחזר הרבה זמן עד ששלח להם העתק כי כנראה האוניברסיטה התעכבה עם זה. אז כנראה כדאי לצרף את זה למרות שזה ידרוש משלוח בדואר.

לגבי טופס שצריך למלא, קראת את הפוסט שהגבת אליו כרגע?

אהבתיאהבתי

תודה רבה.

לא התכוונתי לטופס 8863 בשביל ההחזר על הוצאות לימודים, אלא האם טופס T1098 מצריך עוד טופס, או שהוא מכיל בתוכו כל מה שהוא צריך?

אהבתיאהבתי

לא בטוח שהבנתי למה אתה מתכוון.

בכל מקרה טופס 1098T הוא מספיק בשביל להעתיק את שכר הלימוד ששילמת ממנו אל טופס 8863.

אהבתיאהבתי

שלום,

הלכתי לאיבוד בכל המלל למעלה וכל הטפסים.

אני סטודנט שרוצה להגיש את הבקשה להחזר מס. הבנתי שצריך לקבל את טופס 1098t מהמוסד לימודים.

כדי לשלוח את הבקשה אני צריך לצרף אליה גם את טופס 8863? מהו טופס 1040?

הגשתי כבר את הFBAR ולא הגשתי דיווח מס כי ההכנסה שלי נמוכה שלא מצריכה דיווח.

האם את טופס 1098 אני שולח לIRS או המוסד לימודים?

אשמח אם תוכל לכוון אותי איזה טפסים אני צריך לשלוח ואיך….

תודה רבה

אהבתיאהבתי

שלום וברוך הבא!

אם אתה רוצה לקבל את החזר המס, אתה חייב להגיש דוח שנתי מלא (כולל כל ההכנסות שלך, למרות שהן נמוכות). אלה חוקי הפורמט.

הטופס הראשי של הדוח השנתי הוא 1040, אליו תצטרך במינימום לצרף את:

Schedule b – בו אתה מצהיר אם יש או אין לך חשבונות זרים, ואם יש לך בגינן חבות להגשת FBAR. תקרא על זה כאן.

Schedule 6 – בו אתה ממלא את הכתובת ה"זרה" שלך.

ככל שתפרט לי לגבי סוגי ההכנסות שלך וגובהן אוכל להכווין אותך לטפסים נוספים.

בנוסף, כדי לקבל את החזר המס, תצטרך למלא את טופס 8863 אליו אתה מעתיק את הערך שרשמו לך בטופס 1098T לגבי סכום שכר הלימוד ששילמת בפועל בשנת המס.

בטופס 8863 מתבצעים כל החישובים ובסוף את הערך של החזר המס אתה מעתיק ממנו אל טופס 1040 לשורה 17c.

בעיקרון, אין צורך לצרף את טופס 1098T לדוח השנתי מכיוון שמוסד הלימודים אמור לשדר אותו ל-IRS.

עם זאת, שמעתי על מקרים בהם מוסדות הלימודים שכחו או התעכבו, ולכן כן הייתי מצרף את טופס 1098T לשאר הטפסים כדי לחסוך בשאלות של ה-IRS למה לא מופיע להם טופס 1098 עם השם שלך במערכת שלהם.

אז כמו שאמרתי המינימום שאתה צריך:

1040

8965

Schedule b

Schedule 6

8863

האם בעבר הגשת טופס 2555 על מנת להחריג שכר?

אגב, שים לב שאתה שואל אותי שאלה במדריך של שנת המס 2017. אם אתה אכן מגיש בקשה רטרואקטיבית על 2017 אז סבבה, אם לא, הנה הלינק לפוסט של 2018.

ההבדלים מינוריים אבל כדאי להיות בפוסט הנכון.

אהבתיאהבתי

ביתי לומדת באוניברסיטת חיפה. הם לא שולחים את טופס 1098-T ל- IRS, אך כן מוכנים לתת את הטופס חתום על ידם למי שמבקש. לטענתם זה מאפשר קבלת קרדיט על שכר הלימוד. מה שמוזר הוא שהם עצמם לא יודעים להגיד מה ה- EIN שלהם וביקשו שהיא תמצא אותו.

האם ידוע מה ה- EIN של אוניברסיטת חיפה? או איך אפשר למצוא אותו?

האם ידוע שמישהו קיבל עבור 2016 והלאה החזר על שכ"ל בלימודים באוניברסיטת חיפה?

אודה לעזרה בעניין.

אהבתיאהבתי

שלום

לצערי אני לא מכיר את ה-EIN של אוניברסיטת חיפה, גם לא מכיר אנשים שלמדו שם.

גם בעלי מקצוע שאני מכיר לא ידעו להגיד לי.

אם יש פה מישהו מבין הקוראים שיודע משהו, נשמח לשמוע.

אהבתיאהבתי

עדכון: פניתי אל מנהלת מחלקת שכ"ל באוניברסיטת חיפה וביקשתי ממנה שיסדרו לאוניברסיטה מספר EIN בצורה רשמית. היא אמרה שהם יטפלו בזה אבל ייקח זמן.

אהבתיאהבתי

תודה על העדכון.

איך שאני רואה את זה יש לך שתי אופציות:

1. לבקש מהם 1098 בלי ה-EIN ולהסתכן שה-IRS יעשה בעיות (לא משהו רציני, רק ישלול את החזר המס). לעתים מתפלק להם, או שהדו"ח לא עובר בדיקה.

2. להגיש בלי הבקשה להחזר מס, ואחרי שאונ' חיפה יקבלו EIN אז לבקש מהם 1098 על השנה הרלוונטית ולהגיש דוח מתקן.

אהבתיאהבתי

עדכון:

ה- IRS דחה את הבקשה להחזר מהסיבה שה- EIN לא תקין. כנראה שכיום הם מקפידים לבדוק, אולי אפילו 100% מהבקשות. נתנו לי אפשרות להגיש Refund claim במשך 3 השנים הבאות (למרות שאינני יודע מה גובר על מה – 3 שנים מהתאריך האחרון שבו ניתן היה להגיש את הדו"ח של 2016 (שזה כנראה אפריל או יוני 2017)? או שמא 3 שנים רק מהתאריך בו התקבלה תשובת IRS לדו"ח שהוגש לגבי 2016 ?).

הנושא עבר לטיפול חשבת האוניברסיטה שלפי המלצתי תפנה לייעוץ משפטי בעניין בקשת EIN לאוניברסיטה.

כאשר הם יקבלו מספר, אני אגיש בקשה ל- Refund calim בכל מקרה עבור 2016, ואז אגיש גם את 2017 והלאה שעוד לא הגשתי.

אהבתיאהבתי

עדכון: מזל טוב! בעקבות בקשתי, אוניברסיטת חיפה קיבלה מספר EIN, אך עדיין לא שולחת ל- IRS את טופס 1098-T (מספקת את זה ידנית לסטודנט אם מבקש). אני אנסה להגיש Refund claim ל- 2016 (אני אמלא טופס 1040X וכן טופס 8863 מעודכן). רק אם זה יתקבל, אגיש את 2017 והלאה.

אהבתיאהבתי

תודה רבה על העדכון!!!

בהצלחה בהגשות וכמובן נשמח אם תוכל לעדכן בתוצאות.

אהבתיאהבתי

במזל טוב (רק) היום הגיע Refund על שכר הלימוד של 2016. הגשתי מייד את 2017 ואת 2018.

אהבתיאהבתי

מזל טוב!

אהבתיאהבתי